内容提要

2月29日中央银行宣布降准,这有助于提振短期市场情绪,但其引导政策利率下行和刺激经济与资本市场的作用应该十分有限。过去几个月以来,在外汇占款快速下降的背景下,央行的降准举措步履迟缓,似乎反映了中央银行在松货币与保汇率之间的纠结。

更加值得注意的是,去年12月以来,中国主权债违约互换费率迅速爬升,并高位整理;尽管央行尽力安抚,NDF市场显示的贬值预期仍然比较明显,这似乎指向了持续性的较大规模的资本外流,并与资本市场出乎预期的弱势表现相印证。这一情形与去年10月前后的情况形成明显对比和较大反差,说明汇率层面的不确定性越来越成为制约市场表现的重要因素。

在房地产市场普遍回暖的背景下,一线城市与三线以下城市之间的走向分化极大,催化了对房地产泡沫化的讨论和担忧。尽管存在政策面的引导和流动性环境改善的支持,但从广泛的经济数据和资产市场的表现看,一线城市房价的快速上升应该主要反映了局部市场巨大的供求失衡压力,其背后是较长时期的去库存,较低的供应增长和持续的人口流入,这部分地反映为租金水平的压力以及普通住宅与豪宅市场走势的差异。这一发展是否影响宏观层面的政策放松步伐值得关注,但这似乎更需要局部的地区性的政策响应。

去年底以来猪肉价格再次走高,叠加蔬菜、水鲜等价格的上升使得市场开始担忧和评估滞涨的前景。我们认为这些领域价格的上升主要反映了相关产品自身的周期性力量的影响,以及一些天气因素的扰动。去产能以及对节后开工恢复的乐观预期推动了生产资料领域价格的反弹,这些反弹是否会催化新一轮的猪周期当然值得考虑,但我们认为一般消费物价的回升应该是短期性的扰动,考虑到粮食市场的系统性压力和劳动力市场的变化,通货膨胀走低的中长期趋势似乎仍然清晰。

一、汇率不确定性制约市场表现

2月29日中央银行宣布降准,这有助于提振短期市场情绪,但其引导政策利率下行和刺激经济与资本市场的作用应该十分有限。过去几个月以来,在外汇占款快速下降的背景下,央行的降准举措步履迟缓,似乎反映了中央银行在松货币与保汇率之间的纠结。

尽管人民币汇率阶段性有所稳定,但市场对汇率不确定性的担忧似乎仍然存在。

例如,汇率反弹并未带动海外中国主权债CDS费率快速下降。目前CDS费率绝对水平仍与去年8·11汇改后CDS的阶段性高点接近。

再如,2月份,1年期NDF汇率跟随即期汇率有所反弹,但观察NDF汇率与即期汇率之间差异所反映的人民币贬值预期,贬值预期仍未修复到去年10月份恐慌消退时的水平。

本轮CDS费率高点超过了8·11汇改时期的高点,NDF市场显示的贬值预期也比当时更强一些,相应的今年以来股票市场调整幅度也比8·11时期更大一些。

去年8·11汇改以后,随着人行强力干预稳定市场预期,以及美联储加息放缓的全球背景,10月份CDS费率和NDF市场显示,恐慌情绪逐步消退到汇改之前的水平,市场也出现了一波反弹。

与去年10月的情形对比,目前CDS费率高位整理;尽管央行尽力安抚,NDF市场显示的贬值预期仍然比较明显。这似乎指向了持续性的较大规模的资本外流,并与资本市场出乎预期的弱势表现相印证。这一情形与去年10月前后的情况形成明显对比和较大反差,说明汇率层面的不确定性越来越成为制约市场表现的重要因素。

二、房价泡沫风险总体可控

2月中采制造业PMI 下行0.4个百分点至49.0%,生产、新订单指数分别下降1.2和0.9个百分点,原材料库存有所累积。

1、2月合计6大发电集团耗煤量同比增速在-16%左右;钢厂高炉开工率74%,处于较低水平;粗钢产量同比-9%,仍然较弱。

从信贷、产品价格等指标的企稳和恢复看,企业预期可能有所恢复,但1、2月PMI总体下行,经济是否企稳仍不明显。

财政部部长在G20会议上再次明确表示赤字率会进一步扩大,今年稳增长的举措可能进一步提前。

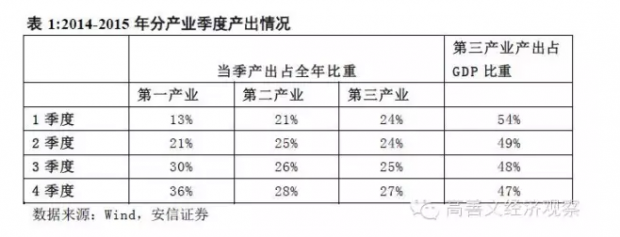

从占GDP的比重看,1季度工业和农业生产受到春节和天气因素的影响,使得消费在经济中的占比相对更高一些。今年春节期间消费品零售较强,暗示1-2社会消费品零售增速有望平稳开局,对经济的贡献值得关注。

近期海外经济总体疲弱,国内工业增速还可能受到全球贸易放缓的负面影响。

受销售的季节性影响,2月30大中城市商品房销售面积绝对水平大幅回落,同比增速维持在14%的水平。去年2月销售增速回落17个百分点,3月后开始快速上行,由于基数的影响房地产销售增速可能在未来几个月进一步下滑。近期政府调整房地产契税、营业税比例,继续促进房地产业去库存。但考虑到去年以来,按揭利率下降等金融条件的放松,已近促进了需求的集中释放,今年刺激政策对房地产销售增速的提振可能有限。

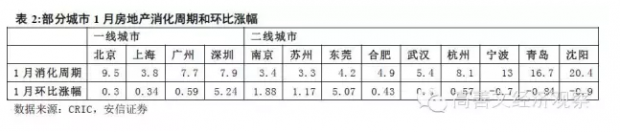

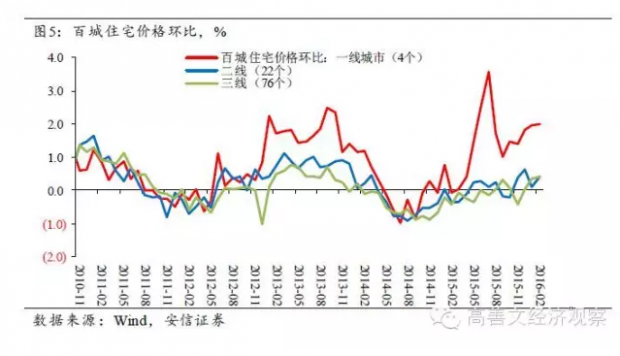

2015年2季度以来,房地产销售量价齐升,总体处于恢复的过程中,但区域分化明显。部分人口净流入、库存去化周期较短的地区价格上涨的压力更大一些。

三线城市受制于库存较高和人口流出压力,价格和成交量的恢复比较温和,2月百城住宅价格环比0.4%。

一线城市由于房屋新增供应量较少,市场库存水平较低,人口持续快速流入,存在供求关系失衡,在流动性改善的情况下,形成了房价的快速上涨。

在房地产市场普遍回暖的背景下,一线城市与三线以下城市之间的走向分化极大,催化了对房地产泡沫化的讨论和担忧。尽管存在政策面的引导和流动性环境改善的支持,但从广泛的经济数据和资产市场的表现看,一线城市房价的快速上升应该主要反映了局部市场巨大的供求失衡压力,其背后是较长时期的去库存,较低的供应增长和持续的人口流入,这部分地反映为租金水平的压力以及普通住宅与豪宅市场走势的差异。这一发展是否影响宏观层面的政策放松步伐值得关注,但这似乎更需要局部的地区性的政策响应。

以国内外经验来看,供应大量增长,存货快速积累,以及广泛的投机性交易是房地产泡沫的基本条件。目前,一线城市仍然看不到供应大幅增长和库存快速积累,在限购的条件下,投机性交易可能也并不广泛。二三线城市2011年以来房价涨幅低于通货膨胀水平,泡沫化并不明显,同时购房首付比例仍然较高,房地产的风险总体可控。

目前广泛的二三线城市房地产仍处于去库存的调整周期,1月土地出让量同环比均大幅下跌,房地产投资的企稳仍然需要时间。

三、CPI可能在2季度回落

2月上旬畜肉、水产品、鲜菜、鲜果价格环比继续上行,到中旬价格略有回落。以统计局旬度食品价格测算,上中旬价格环比分别上涨2.5%,4.8%,19.4%和4.5%。春节和寒冷的天气大幅推升了蔬菜价格,2月CPI可能仍然处在较高水平。

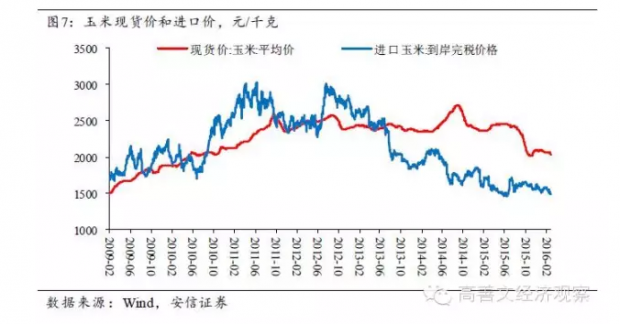

近期猪肉价格有所上行。历史上,猪肉价格的长期持续上涨需要宏观经济相配合,例如06-07年,10-11年。在当前宏观经济疲弱的背景下,生猪价格上行的持续性可能有限。目前猪粮比9.1,处在2009年以来的较高水平,玉米价格不断回落,推升了猪粮比,也制约猪肉价格的长期大幅上行。

近期猪肉价格的上涨,更多受到行业自身力量的驱动。2012年以来,生猪存栏量总体下降,较低的存栏水平有利于生猪价格的阶段性反弹。2012年至今,猪肉价格的阶段性反弹有4轮,平均持续时间大约在5个月左右。随着生猪补栏略有回升,猪肉价格均有所回落。

以历史平均周期考察,本轮猪肉价格上涨可能会在3、4月份结束。

农产品方面,近期政府表示玉米价格改革方案将尽快推出,显示粮食去产能、去库存的改革正在加快。小麦、稻米价格的改革也可能跟进。

价格和补贴相分离,补贴方式的转变将对粮食价格产生系统性影响。未来玉米价格的形成机制将更加市场化,或许将逐步回复到与国际市场价格相近的水平。

目前国内玉米现货价和进口到岸完税价格间还有27%的价差,随着价格改革的执行,价差将逐步修复。观察农产品期货价格,到今年年底,玉米价格贴水25%左右。

去年底以来猪肉价格再次走高,叠加蔬菜、水鲜等价格的上升使得市场开始担忧和评估滞涨的前景。我们认为这些领域价格的上升主要反映了相关产品自身的周期性力量的影响,以及一些天气因素的扰动。去产能以及对节后开工恢复的乐观预期推动了生产资料领域价格的反弹,这些反弹是否会催化新一轮的猪周期当然值得考虑,但我们认为一般消费物价的回升应该是短期性的扰动,考虑到粮食市场的系统性压力和劳动力市场的变化,通货膨胀走低的中长期趋势似乎仍然清晰。

2月上旬、中旬,流通领域生产资料价格环比继续小幅回升。分类看,黑色、有色、化工、煤炭价格环比分别为1.0%,2.7%,0.4%和0.8%。

中旬以来,螺纹钢现货价格提升4%左右,带动期货价格继续反弹。下旬铁矿石价格也有所反弹,但水泥价格指数总体上仍处于弱势。

期货市场价格方面,2月南华工业品指数继续反弹5%。能化、金属、贵金属期货价格指数均有明显反弹,农产品期货价格继续下行。

比较广泛的工业生产资料价格仍在继续恢复,螺纹钢、铁矿石、煤炭价格均在继续反弹,以及信贷规模明显提升,微观上项目审批速度加快,均显示企业对复产后工业需求的恢复仍然乐观。基建项目落地情况,和房地产投资能否企稳,仍然是需求恢复能否持续的关键,但目前还存在不确定性。

四、融资需求有所恢复,联储加息预期回升

2月份,长端债券收益率大体稳定,短端收益率稍有下行。1年期国开债下行9 bps,5年期国开债上行8 bps。

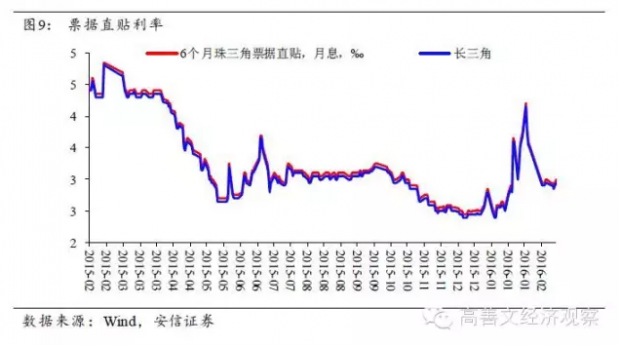

观察实体经济融资成本,1月下旬,票据贴现利率快速上行,主要受到银行票据事件的影响。2月份以来,票贴利率逐步稳定下来,目前平台比12月至1月的平台仍要略高一些。

考察加总了社融、国债、地方债以及外汇占款的广义社融数据,信用投放在对冲了外汇占款下滑后仍有所恢复。信用投放宽裕,票贴利率水平的提高或许更多反映了实体经济资金需求的恢复。

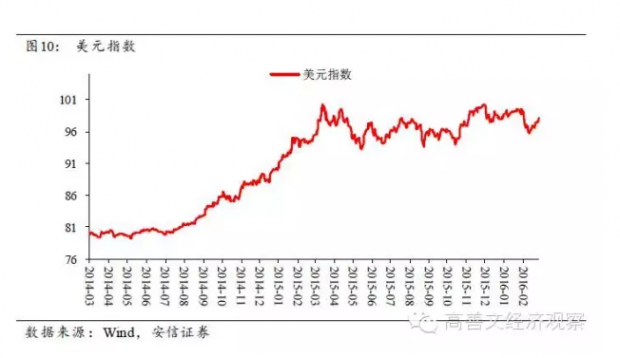

随着美国1月核心PCE上涨1.7%,4季度GDP增速向上修正,市场重新评估联储加息的可能性,目前联邦基金期货数据显示的今年存在加息的概率为52.7%。受此推动,美元指数再次回到98的高位。

尽管美国经济增长可能放缓,但经济接近充分就业,工资上涨的趋势仍然存在。经济增长和通胀之间的矛盾可能使得联储货币政策继续摇摆和犹豫。

G20会议公报表达了对全球经济放缓的担忧,并将继续加强货币政策支持经济。汇率方面,各国央行对避免竞争性贬值仍未形成有效协作,未来人民币汇率波动的不确定性仍然较大。

五、海外经济

2月发达经济体PMI数据广泛回落。美国Markit PMI下降1.4个百分点至51,欧元区和日本分别下降1.3和2.1个百分点至51和50.2。发达经济体经济增长有放缓的趋势。

今年以来全球风险偏好较弱,黄金价格明显反弹,SPX波动率指数持续在较高水平。近期原油价格有所提振,全球风险偏好修复,发达和新兴市场股票指数也有所反弹。

英国退欧事件持续发酵,欧元、英镑贬值明显,英国CDS费率大幅上升,显示市场对此的担心。退欧可能对英国经济增长带来较大压力,在双边贸易、企业投资等活动上有明显负面影响。英国仍然面临政治和经济利益上的权衡,最终或许经济利益的影响占据主导地位,使得英国仍然留在欧盟中,但这一过程中的不确定性可能加剧市场的波动。

高善文 郭雪松

2016年3月1日

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号