内容提要

近日,耶伦借纽约经济俱乐部演讲机会,清楚地阐述了其对系列内外问题的担忧,重申了3月议息声明中的鸽派立场,打消了市场对4月及早加息的疑虑。

此前的G20会议上,主要央行行长就全球经济金融稳定、宏观政策协调等重大议题的沟通,也许有助于解释耶伦对待加息态度的软化。

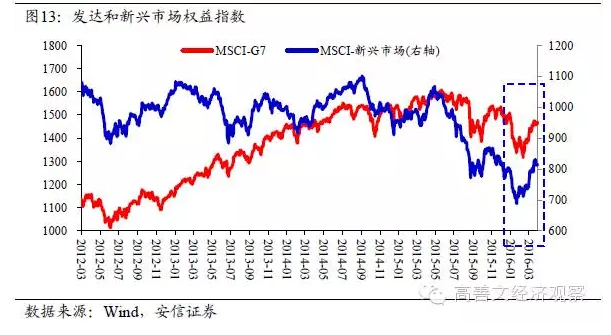

外围流动性环境的改善,有助于缓解中国资本流出和人民币贬值压力,并支持短期A股市场的反弹。

商品市场上,由预期改善推动的行情可能趋于结束。接下来价格的进一步走势,或主要取决于经济脉冲反弹的成色。经济脉冲反弹的验证,也有望对A股风险偏好以及相关板块形成支撑。

鲜菜和猪肉的超预期上涨与此前的价格低迷、供应去化,以及一些扰动因素有关。短期CPI或加速冲顶,但趋势性上涨压力可控。由于劳动力成本以及商品供给弹性层面的差异,类似2006-07年食品上涨在先、非食品上涨在后,最终产生共振,引发严重通胀和严厉紧缩的可能性应该不高。

一、外围流动性环境短期仍然积极

由于耐用品订单、首申等数据好于预期,联储官员支持尽早加息的鹰派言论增多,一定程度上导致了市场预期的摇摆和混乱。

近日,耶伦借纽约经济俱乐部的演讲机会,非常清楚地阐述了其对中国经济减速、全球复苏乏力、金融市场不确定性、强势美元、货币政策不对称等一系列问题的担忧,基本重申了3月议息声明中的鸽派立场。

此举打消了市场对4月及早加息的疑虑。以此来看,一段时间内,全球市场流动性环境有望继续积极。

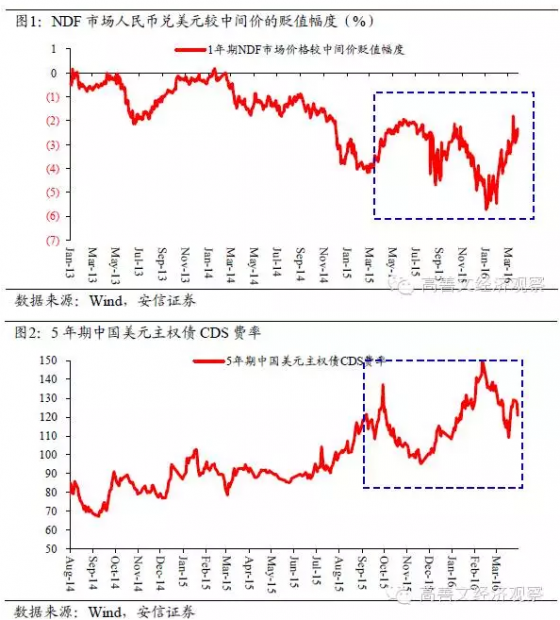

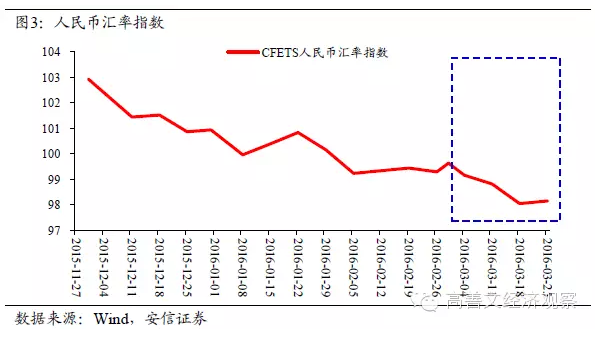

外围流动性环境的改善,有助于缓解中国资本流出和人民币贬值压力。这在NDF市场以及中国海外美元主权债市场上比较充分地表现出来,并支持短期A股市场的反弹。

2月底上海G20会议上,主要央行行长就全球经济金融稳定、宏观政策协调等重大议题的沟通探讨,也许有助于解释3月以来耶伦对系列内外困难的强调,以及对待加息态度的软化。

近期美元的走弱,事实上为进一步的汇改提供了较好的时间窗口。

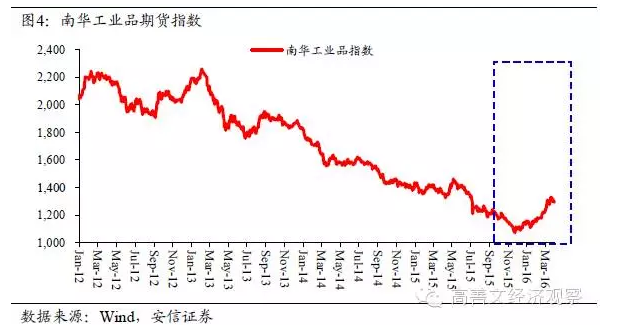

实践层面,人民银行似乎采取了更为稳健的改革路径,试图在提高汇率弹性之前,先通过人民币相对一篮子货币温和贬值来逐步修正汇率的高估。

例如,3月份,美元指数贬值幅度为3.5%。期间,人民币相对美元升值了1.1%,相对一篮子货币则贬值了1.5%。

先修正高估再提高弹性,以时间换空间,这样的调整路径更加稳健,但对外部条件的要求无疑也更高。

二、经济脉冲反弹,从预期到检验

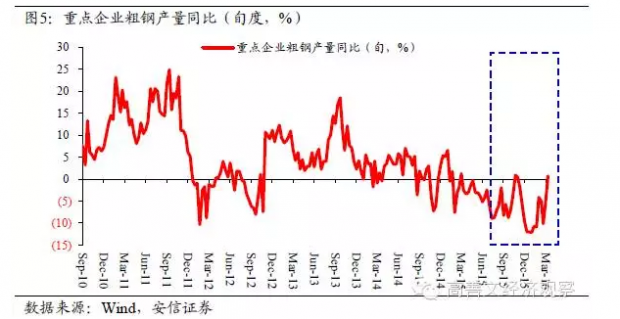

对短期经济改善的预期,是年初以来重要商品价格反弹非常重要的驱动因素。预期驱动的行情应该已经结束。接下来关键商品价格的进一步走势,可能主要取决于经济脉冲反弹的成色。

3月高频数据指向总体偏积极,但暂难言强劲。

发电耗煤同比现较大幅度回升。当然这其中,春节错位的扰动需要剔除,水电的影响暂时也难以评估。

重点企业粗钢产量持续恢复,特别是中旬产量同比实现正增长。与粗钢产量恢复相应的是,高炉开工率回升,港口铁矿库存有所走低。

在华东、长江、西北等区域,水泥价格小幅走高,表现略好于过去两年。

经济脉冲改善的逐步验证,对短期A股风险偏好以及相关板块也有望形成支持。

3月份大中城市住宅销售依然活跃。网签面积同比大幅回升。一线和一些二线房价大涨,对其他区域的销售活动应该也起到了带动作用。

下旬,深圳、上海、武汉、南京等地密集出台限购。限购短期之内将对这些城市的销售活动形成打压。个别城市成交还可能明显降温。但总体上看,考虑到宽松流动性的维持、经济硬着陆担忧的缓解,市场发生深幅调整的概率不大。特别是考虑到三四线商品房去库存政策的加快落地,2季度全国商品房销售仍有望积极。

开发投资和新开工活动如果切实出现阶段性企稳或温和改善局面,还将进一步提升经济脉冲反弹的成色。这方面情况仍然需要跟踪观察。

三、短期CPI继续走高,但趋势上涨压力有限

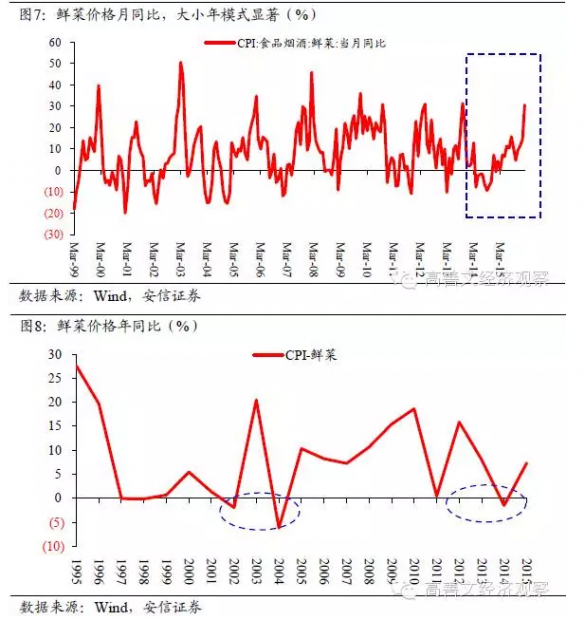

近期鲜菜价格大幅上涨。这应该主要受天气因素的扰动。例如,台湾地区的鲜菜同样出现了暴涨。

此外,2014年下半年菜价低迷,年度同比负增长,历史上不多见。从蛛网理论看,这也导致了随后农户鲜菜种植意愿的下降,并对价格形成支撑。

随着天气扰动消退,预计菜价有望回落。菜价上涨本身,也会对供给形成刺激。并且,菜价的大涨,与粮食市场的低迷形成鲜明对比,边际上可能也会刺激一部分粮农转向鲜菜种植,对价格上涨形成抑制。

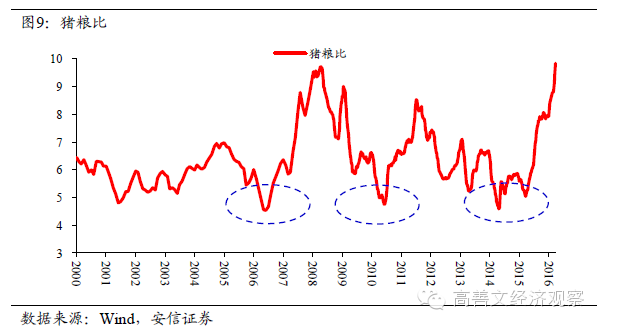

近期猪肉价格同样强势。此前的猪粮比持续低迷造成的供应去化,有助于解释价格上涨,但猪价涨幅无疑是超预期的。由于春节期间仔猪供应层面的扰动,一段时间内猪肉供求可能维持紧平衡局面。

往后看,饲料价格的进一步下跌、猪粮比历史高位、核心通胀低位等因素,有望刺激供给,并对价格进一步上涨形成牵制。4月以后,考虑到基数原因,猪肉价格进一步推升CPI的动能也将逐步减弱。

看得更长远一些,明年的CPI很可能反过来受到猪价的拖累。

部分投资者担心,2006-07年食品上涨在先、PPI和核心CPI上涨在后、最终两者共振引发严重通胀可能重演。

但比较来看,2007年下半年PPI和核心CPI上涨有着非常重要的宏观背景。一方面,当时经济跨越刘易斯拐点的效应正在显现,叠加经济高速增长,人工工资大幅上涨,并推升了偏低端服务的价格;另一方面,商品领域,特别是原油领域,供给曲线陡峭化,为随后的价格暴涨提供了重要基础。

而当前的局面是,刘易斯拐点效应正在消退,劳动力成本增速放缓,鲜菜、低端服务价格增速中枢系统性下移;PPI同比跌幅尽管在收窄,但受制于弹性供给,大幅上涨的可能性也不高。

由于这些方面的重要差异,类似2006-07年的局面可能并不容易出现。

综合以上分析,结合微观数据,我们预计,3-4月CPI同比还会有所走高,但持续趋势上涨压力是有限的。

如果实体经济总需求没有显著扩张并驱动核心CPI快速走高,那么央行通过实施货币紧缩,来应对单一食品或商品价格上涨的必要性不强。

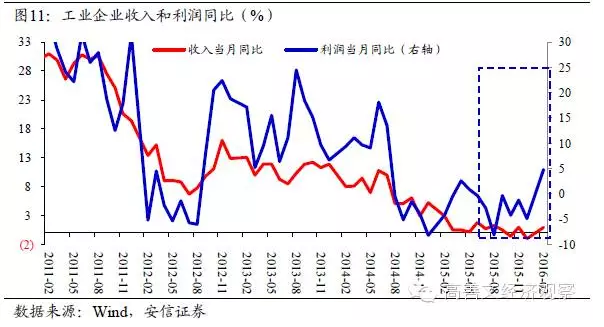

1-2月工业企业利润同比4.8%,为2014年下半年以来的最好水平。滚动利润率也在改善。数据的改善,与期间商品价格的走高、PPI同比跌幅收窄关联密切。

分行业看,上游采掘领域,利润增速仍在走低。中游改善幅度最为显著,石油炼焦和化工行业贡献较大。下游加工和设备制造领域,利润增速也有轻微回升。公用事业利润增速显著走低,这应该主要受到电价下调影响。

短期之内,经济脉冲反弹和PPI同比跌幅继续收窄,或驱动利润数据进一步改观。

四、季末资金偏紧,利率与信用继续背离

临近季末,央行公开市场操作净回笼,再加上宏观审慎评估体系(MPA)的启用,银行间资金面偏紧。

资金面偏紧对银行间债券市场产生一些影响。下旬,1年和10年期国开债收益率上行10BP左右,5年、7年则比较稳定。国债表现好于国开。对经济脉冲反弹的预期、对CPI的担忧,短期可能对利率债收益率的进一步走低形成牵制。

下旬信用债走势平稳。信用利差继续收窄。这可能体现了资金配置力量的短期影响。近期信用风险频繁爆发,违约常态化趋势明显,有助于市场合理定价,但迄今这并未对信用利差造成显著影响。

外围债市表现强于国内。美联储议息会议以后,美国、德国10年期国债收益率结束反弹转为下行,幅度在10BP以上。新兴国家美元主权债、本币主权债收益率继续走低。日本10年期国债收益率则继续处于负值区间。

票据直贴利率波动不大,在较去年底更高一些的水平上稳定下来。或显示实体经济流动性平稳。

五、美国数据积极,欧日增长发力

美国2月耐用品订单、3月ADP就业等数据好于预期,核心通胀持续温和改善,制造业PMI显现出企稳迹象。

欧元区2月核心CPI的大幅走低,构成货币政策进一步宽松的强劲理由。制造业PMI和消费者信心指数走弱。

日本制造业PMI近几个月掉头向下,工业生产再度陷入萎缩境地。负利率政策对经济金融市场活动的提振作用不明显,通缩阴影不减。

新兴国家1、2月经济数据轻微反弹,通胀压力略有回升。

主要央行宽松的货币政策,提振了近期全球市场风险偏好。新兴国家也面临资金流入,股债汇全面上扬。

需要留意的是,尽管耶伦对待加息的态度软化,但随着经济和金融条件的变化,6月加息预期仍有可能逐步升温,并对市场流动性环境再度形成牵制。

高善文 姚学康

2016年3月31日

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号