内容提要

5月工业增长6%,水泥量价坚挺,短期经济增长平稳。由于商品房销售的持续高增长难以维持,再考虑到基建投资的托底性质和力度有限、私人部门投资的持续低迷,未来经济再度脉冲回落恐怕难以避免。在终端需求明显走弱之前,由于政策预期和存货行为的摇摆,短期经济动能仍可能阶段反复,但超越3-4月水平应该比较困难。

近期海外粮食价格出现回升,内外价差快速收敛。海外粮价上行受到原油价格反弹和天气因素的支持。从调整周期看,海外粮价已经调整4年,而国内粮食仍面临产能过剩和库存压力,现货粮食价格持续上涨的动力或许仍然不足。再考虑猪肉同比涨幅回落和低端劳动力工资增速下行,通货膨胀水平仍将继续下行。

5月美国非农数据远低于预期,市场对联储加息预期明显下降。考虑到原油价格反弹,以及近期农产品价格恢复,此前压低美国通货膨胀的模式正在发生转变,通胀水平仍有继续走高的压力。随着联储加息预期反复和国内经济脉冲反弹的动能减弱,人民币贬值和资本外流的压力或许仍然是股票市场的主要风险因素。

风险提示:(1)经济脉冲回落;(2)英国退欧;(3)美联储加息;

一、短期增长仍然平稳,商品房销售明显回落

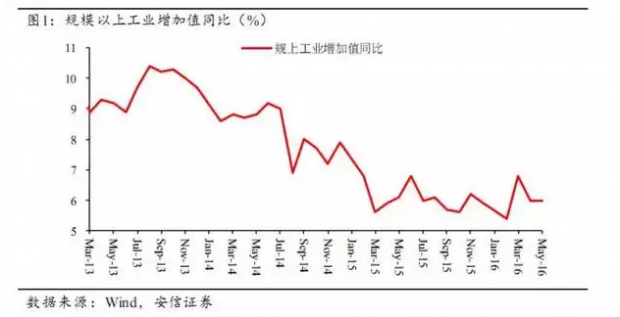

5月工业增长6%,与4月持平,略好于市场预期。

分三大门类看,制造业和公用事业同比分别回升0.3和0.5个百分点。但采掘业大幅回落2.4个百分点。

物量方面,粗钢、焦炭产量增速小幅回升。这与前期利润恢复带来的企业复产应该有较大的关联,并与5月这些产品价格的大幅度调整相对应。烧碱、乙烯、化纤、化工等产品产量增速有所下滑。

值得提及的是,5月原煤产量同比大幅下滑16%,为过去十多年来的最低增速。决策层的大力整顿、“276个工作日”的严格实施,带来行业大面积减产,应该是原煤产量同比和采掘业增速下滑的主要原因。

大力度的减产同样对应着价格的坚挺,例如5月煤炭开采和采选业PPI环比大涨1.8%,明显强于黑色、有色以及化工等原材料行业。这与年初钢材行业的情形类似。

5月份,水泥量价坚挺。商品房销售火爆对短期开发投资的支持、前期计划项目陆续施工所形成的惯性,对终端投资需求形成支持,这也是近期经济数据表现平稳最为重要的驱动力量。

然而由于商品房销售的持续高增长难以维持,再考虑到基建投资的托底性质和力度有限、私人部门投资的持续低迷,我们认为未来经济再度脉冲回落恐怕难以避免。

例如,最新数据显示,6月上旬,大中城市商品房网签面积增速回落至0附近,回落幅度显著。接下来销售增速是否进一步走低,并使得销售水平大幅下移和存货去化显著放缓,是值得留意的。

再如,5月当月,全国固定资产投资新开工项目计划投资增速19%,较1-4月累计38%的增速明显走弱。微观反馈近两个月一些建筑企业订单增长也有所放缓。这也意味着终端投资需求的稳定可能难以持续很长时间。

在终端需求明显走弱之前,由于政策预期和存货行为的摇摆,短期经济动能仍可能阶段反复,但超越3-4月水平应该比较困难。接下来我们需要紧密追踪商品房销售、库存去化速度、建筑企业订单等数据的变化,及早察觉和把握未来经济脉冲的回落。

二、通货膨胀下行

5月CPI同比2.0%,环比-0.5%,比4月下降0.3个百分点。

分类看,食品价格环比-2.7%,非食品价格环比0.1%。非食品中,交通和通信价格受到成品油2次提价的影响,环比涨幅高于历史均值,其他非食品项价格环比与历史平均水平接近。从生活服务业价格走势看,营改增对CPI带来的扰动有限。

食品价格环比明显低于历史均值水平。其中,粮食价格仍然较弱,蔬菜价格环比-21.5%,大幅低于历史均值。年初蔬菜价格的大幅上涨主要受到异常天气因素的影响,由于蔬菜生产周期较短,供应的调整相对较快,不同蔬菜品种之间的替代也相对更容易,价格的回落也更快。

猪肉价格环比2.3%。仔猪价格继续快速上涨,显示农户补栏意愿仍然积极。按照生猪的饲养周期,猪肉的供应释放还需要时间,但6月开始基数影响可能会使得猪肉价格同比涨幅开始走低。

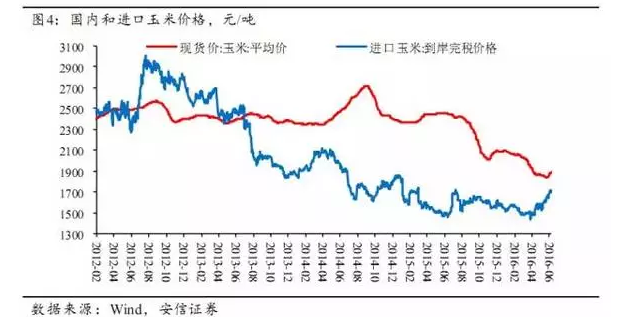

近期海外粮食价格出现回升,国内粮食价格也略有反弹,内外价差快速收敛。例如,国内玉米现货价与进口玉米到岸完税价之间差异已经从25%以上收敛到9%左右。海外粮食价格的上行部分受到原油价格反弹带动成本上升的影响。从调整周期看,海外粮食价格从2012年开始调整,至今已经有4年时间,而国内粮食价格的调整大约开始于2015年下半年,至今仍然面临产能过剩和库存压力,需要通过抛储、退耕还林等政策进行调整。尽管近期国内粮食期货在修复此前过于悲观的预期,但在去产能和去库存的过程中,现货粮食价格持续上涨的动力或许仍然不足。

此外,服务领域中农民工工资增速持续走低,今年1季度外出农民工收入增速9.1%,比2015年的增速9.5%继续下滑。

综合考虑粮食、猪肉和低端劳动力市场价格情况,通货膨胀水平仍将继续下行。

5月PPI同比-2.8%,环比0.5%,涨幅比4月下降0.2个百分点。

上游油气、煤炭等采掘品价格继续上涨,应该主要受到全球油价反弹以及国内原煤大幅减产驱动。中游黑色、有色、化工等价格下跌幅度较大,特别是黑色领域供应释放,以及实体经济投资需求放缓,使得黑色金属冶炼和压延加工业价格涨幅快速回落。

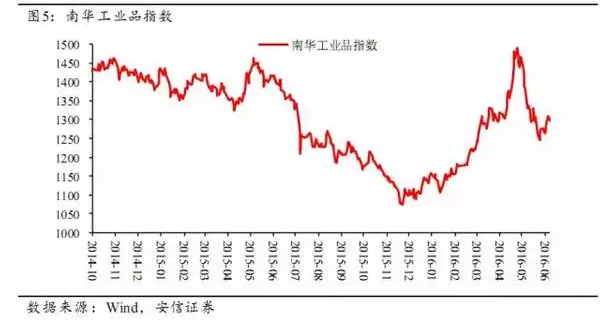

5月下旬至今,南华工业品期货价格稳定下来并略有反弹。分类看,南华农产品、金属、能化、贵金属指数均有反弹,农产品价格指数的反弹幅度较大。

工业品领域,随着价格的回落,企业复产的行为已经告一段落,例如钢厂高炉开工率已经稳定下来。需求层面,考虑到经济脉冲反弹的力量衰减,前期补库存行为的消退甚至转为去库存的负面压力,PPI环比增速仍然有继续回落的压力。

三、短端收益率略有上行

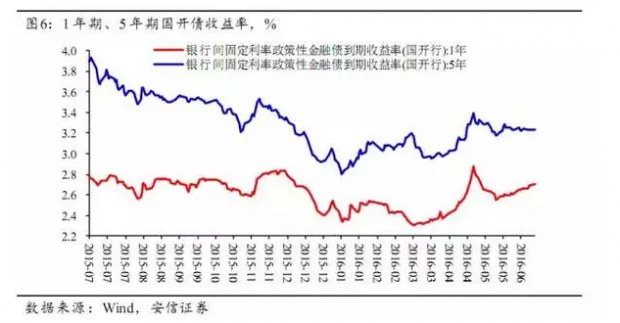

6月上旬,短端债券收益率略有上行,长端基本稳定。1年期国开债上行6 bps,5年期基本稳定,期限利差略有收窄。央行继续维护资金面情况,1天、7天回购利率均有所下行。

短端收益率的上行或许更多是交易层面的一些影响。中期看,通胀水平继续回落,实体经济脉冲反弹的动能逐步走弱,基本面情况对债券市场继续积极。但考虑到央行货币政策已经转为观望,收益率出现明显下行趋势或许要等待经济数据的明确走弱。

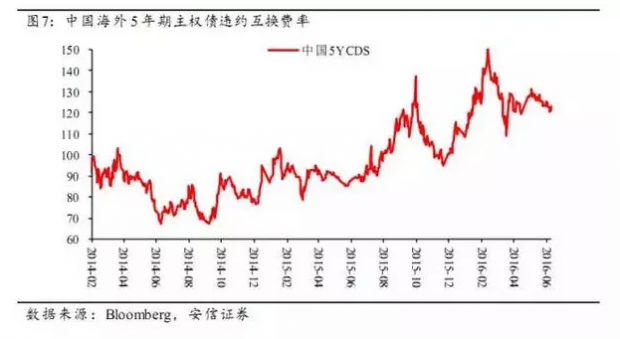

近期人民币再次出现贬值,但并未在海外CDS市场、国内股票市场引发恐慌。央行加强资本流动的管控措施对稳定市场情绪起到了积极作用。此外,短期经济企稳反弹,在基本面上也有助于缓解人民币汇率和资本流动的恐慌压力。随着国内经济脉冲反弹的动能减弱,在建立起更有弹性的汇率形成机制前,人民币贬值和资本外流的压力或许仍然是股票市场的主要风险因素。

四、联储加息预期降温,英国退欧影响风险偏好

5月新增非农就业数据远低于预期,耶伦此后的讲话更加偏重强调长期就业和通胀的积极力量。市场对美联储6、7月份加息预期明显下降,目前联邦基金期货数据显示的6月加息概率为0%,7月加息概率也由此前的53%下降到18%。

此前大宗商品,特别是原油价格持续下行,压低了美国通胀水平。近期尽管OPEC没有减产,但原油价格大幅反弹,或许意味着全球原油市场正在逐步转入大体平衡的格局。在原油供应方面,由于沙特和伊朗之间的竞争,OPEC产量维持在较高的水平,伊朗原油出口也已经大体恢复到禁运前的水平。原油价格反弹,以及近期开始的农产品价格恢复,意味着此前压低美国通货膨胀的模式正在转变,通胀水平仍有继续走高的压力。

英国退欧概率提升,主导了近期金融市场风险偏好的变化。

如果退欧发生,直接的负面影响可能在贸易和直接投资领域。贸易方面,欧盟27国内,英国进口金额占比10.2%,出口金额占比6%。FDI和证券投资的下降,也将加剧英国经常账户下赤字的压力。由此带来的不确定性增加、英镑贬值等因素也将使得英国企业投资意愿减弱,消费者信心受到负面影响。英国退欧对欧元区的冲击无疑将加剧全球经济的疲弱局面。

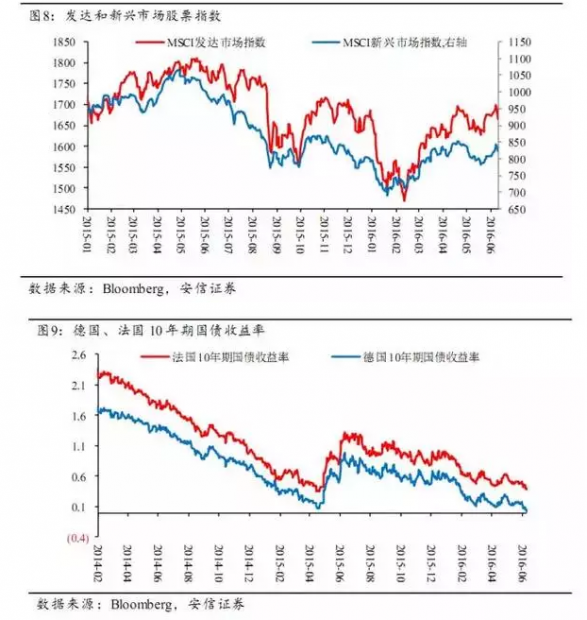

受退欧预期影响,英国股票下跌,英国5年期CDS价格略有上行,英镑走弱。市场避险情绪升温,发达和新兴经济体股票市场走弱,欧元区德国、法国债券收益率继续下行,德国债券收益率下降到历史最低水平,黄金价格上升,美元价格反弹。

(高善文 安信证券首席经济学家 中国首席经济学家论坛理事)

载于:中国首席经济学家论坛

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号