内容提要

5月中旬以来,市场对美联储在近月加息的预期急速升温,这推动了美元指数的反弹。人民币对美元汇价随之走贬,中间价突破年初低点。从NDF市场以及中国海外美元主权债市场走势来看,目前市场情绪总体稳定,没有出现明显的恐慌和大举做空迹象。但随着中美经济周期渐行渐远,接下来人民币如何逐步修复此前所积累的高估、建立更有弹性的形成机制,无疑仍然充满了挑战。

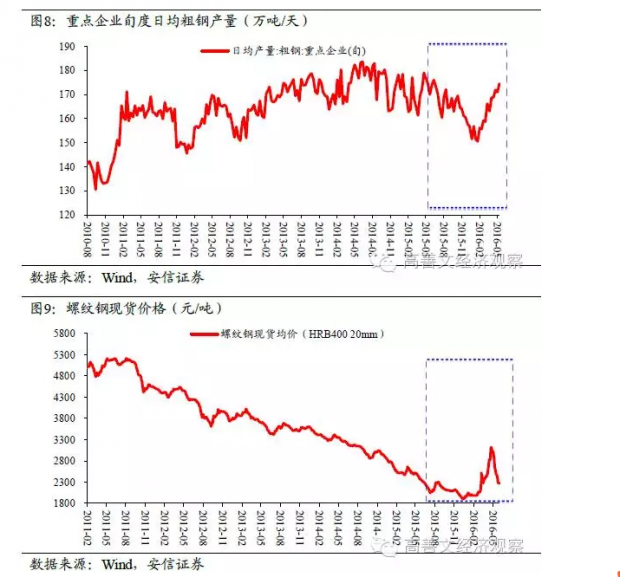

5月中采制造业PMI持平、财新PMI小幅走低,经济动能总体偏弱。存货回补对经济增长的支持力量应该有所消退。但从水泥量价、建筑企业订单等观察,前期刺激性政策所带动的终端投资需求恢复过程应当仍未结束。粗钢产量继续增长,价格重回低迷。过去一段时间钢材量价大幅波动,生动地展现了短期稳增长与长期去产能之间的冲突,凸显了宏观政策协调的重要性。

MPA考核和一系列监管去杠杆,将带来银行间市场资金使用的节约和资金供给的增长,这与2013年“非标”回表、大量消耗资金有很大差别。再考虑到利率走廊机制运作日渐成熟,今年年中“钱荒”再现的可能性可以忽略。但相关考核和监管的趋严,以及信用风险的进一步释放,给信用债以及其他风险资产带来调整压力,这一吸收过程可能仍然需要一定的时间。

风险提示:强势美元 房地产投资明显下滑

一、美联储加息预期升温,关注人民币汇率走势

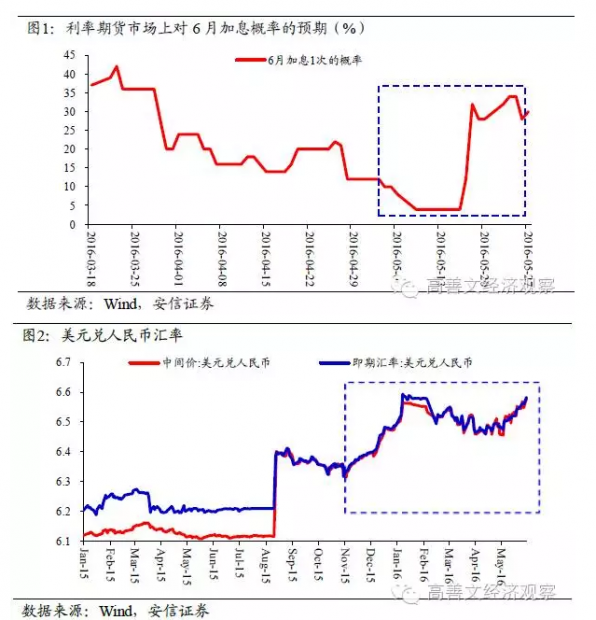

随着4月议息会议纪要的发布,再加上高级官员及耶伦的表态,5月中旬以来,市场对美联储在近月加息的预期急速升温,这推动了美元指数的反弹。利率期货市场上,6月加息概率升至30%,7月升至54%。

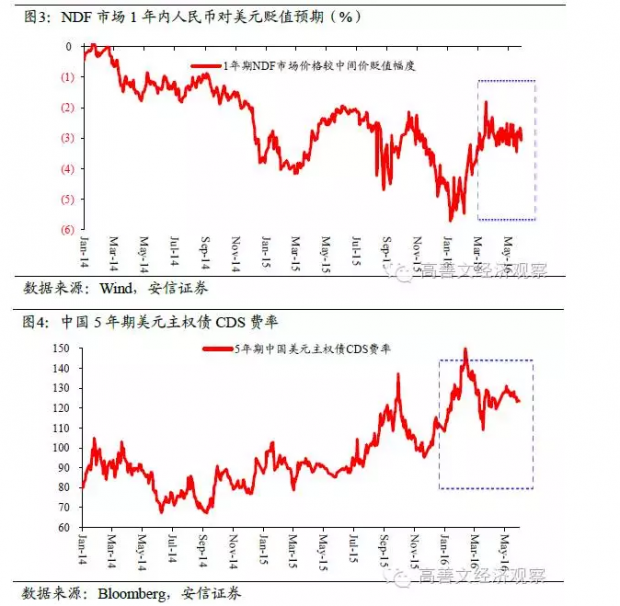

人民币对美元汇价随之走贬,中间价水平已经跌破年初低点。

值得注意的是,尽管人民币对美元汇率再次走低,但从迄今NDF市场以及中国海外美元主权债市场走势来看,市场情绪总体稳定,没有出现明显的恐慌和大举做空迹象。

目前人民币对一篮子货币基本稳定。相对美元的走贬压力来源于外部而非内部。去年汇改以来,人民银行加强了对跨境资本流动管制,投机资本做空成本上升。企业部门短期外币外债存量有所下降。这些方面的变化,有助于缓解中间价贬值压力下市场的恐慌情绪。

但随着中美经济周期渐行渐远,接下来人民币如何逐步修复此前所积累的高估、建立更有弹性的形成机制,无疑仍然充满了挑战。

二、短期经济动能略有走弱,终端投资需求暂时稳定

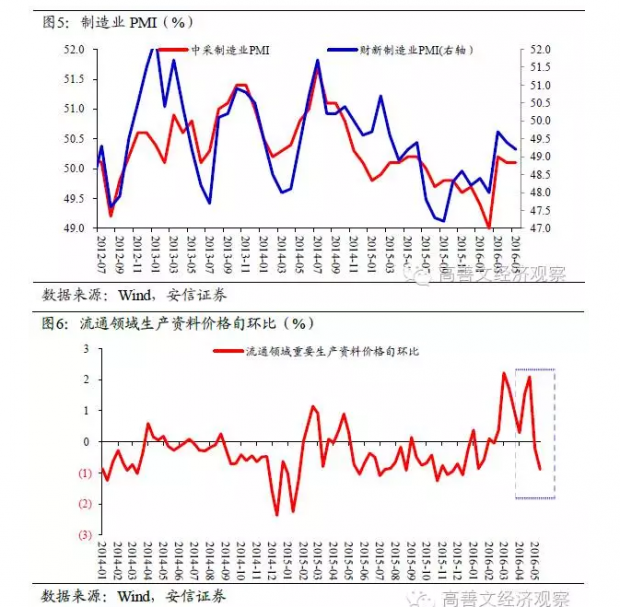

5月中采制造业PMI录得50.1%,与上月持平;财新制造业PMI录得49.2%,较前月小幅回落0.2个百分点。6大集团发电耗煤同比-9.7%,较4月小幅走弱。总体来看,5月经济动能略有走弱。

政策预期的调整、生产资料价格的下跌,对过去一段时间企业原材料补库行为应该产生了一些消极影响。

在3月的反弹之后,4月全球制造业PMI重新走低,5月美国、欧元区、日本制造业PMI预览值继续走弱,显示外需增长依然低迷。

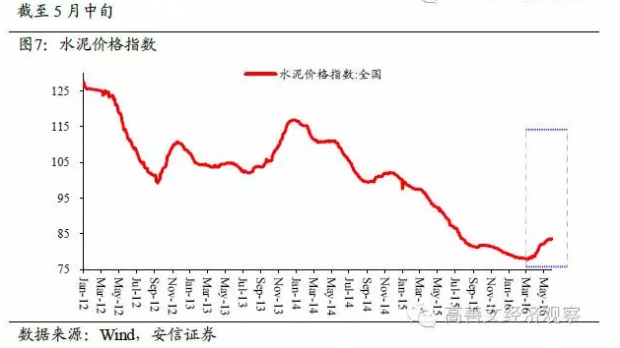

水泥价格稳中有升。截至1季度的建筑企业新订单同比增速积极。近期大中城市商品房销售有所走低,但绝对水平仍然较高,去化速度较快。

合并来看,我们倾向于认为,进入5月份,存货回补对经济增长的支持力量应该有所消退,外需增长依然低迷。但前期刺激性政策所驱动的终端投资需求恢复过程仍未结束。

在终端需求明显走弱之前,由于政策预期和存货行为的摇摆,短期经济动能仍可能阶段反弹。但工业增速、PPI环比、企业利润率等指标反弹超越3-4月水平应该比较困难。

5月上中旬,重点企业粗钢产量环比继续回升,同比也有小幅反弹。高炉开工率进一步走高。

回顾过去半年,钢材市场依次经历了减产、需求恢复、企业复产几个阶段,从量跌价升,到量价齐升,再到量升价跌,波动剧烈。这生动地呈现了短期刺激性政策与长期去产能之间的冲突,也更加凸显了宏观政策在稳增长与调结构之间相互协调的重要性。

三、银行间资金面平稳,投资者关注MPA考核

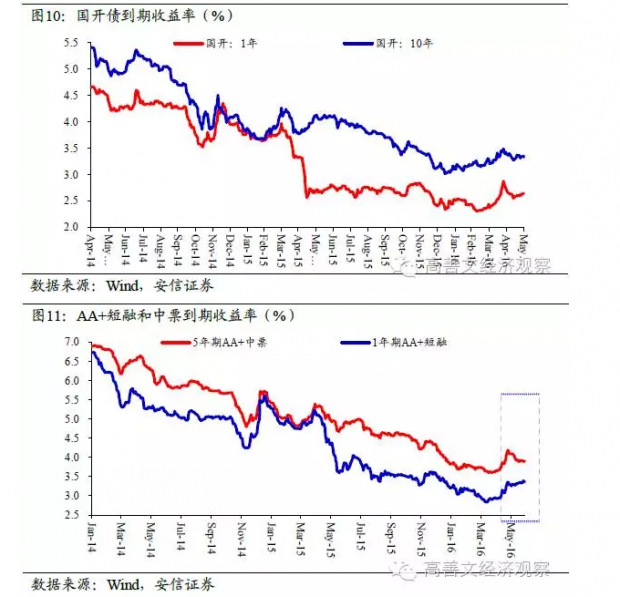

5月以来,市场对经济基本面以及通货膨胀的担忧均有较明显的降温,信用债兑付恐慌及由此导致的流动性紧张也逐步缓和。在此背景下,无风险收益率较月初有所回落,但幅度比较有限。中下旬以来,利率债、信用债期限利差有所收窄。

观察央行相关表态和公开市场操作,并结合权威人士访谈等来看,货币政策由宽松向中性或观望立场的转换是比较清楚的。我们认为这可能是过去一段时间在信用兑付风波之外,债市无风险收益率以及期限利差调整的十分重要驱动力量。货币政策立场微调所带来的债市调整,持续的时间应该是有限的。

近期市场普遍关注理财和基金子公司监管去杠杆、季末MPA考核等事件对资金面以及债市流动性造成的冲击。部分投资者担心这是否可能引发一次小型的“钱荒”。

首先需要明确的是,目前的MPA考核和一系列监管去杠杆,将带来银行间市场资金使用的节约和资金供给的增长,这与2013年“非标”回表、大量消耗资金有很大差别。再考虑到利率走廊机制运作日渐成熟,今年年中政策失误和“钱荒”再现的可能性是可以忽略的。

季末MPA考核,确实可能导致银行降低对非银机构的资金拆出,从而给非银机构、给相关资产市场带来短暂的流动性压力。但很大程度上这一扰动是事先可以预知的。非银机构及早调剂资金余缺,提前应对,有助于降低考核真正实施给资金面带来的冲击。并且从政策意图看,温和去杠杆、避免局部市场动荡,应当是监管追求的目标。从机制设计看,目前政策性银行排除在MPA考核之外,也为央行必要的流动性救助提供可能。

但必须看到的是,各线条金融业务去杠杆监管、MPA考核体系的启动,以及信用风险的逐步释放,对信用债以及其他风险资产带来的调整压力,可能仍然需要一定的时间来吸收。这应当是当前相关监管和考核趋严给资产市场带来的一系列影响中,更需要关注的内容。

四、菜价继续回落,留意营改增对CPI的扰动

5月上中旬,菜价继续回落,驱动食品价格环比走低。

猪肉及制品价格仍保持上涨势头。历年五一至中秋期间,肉价易涨难跌,并不意外。但受基数影响,3月下旬以来肉价同比开始走低,对CPI的向上推动力减弱。

海外部分农产品价格近期出现一定上涨。例如受天气影响,大豆、豆粕涨幅显著。但由于玉米价格仍然低迷、养猪利润已处在历史高位,豆粕上涨对肉价以及对最终CPI的影响有限。

在非食品领域,人工工资增速放缓驱动服务价格走低,PPI环比阶段高点已经过去也使得部分消费品涨势逐步缓和。趋势上看,CPI涨价压力不大。市场对通胀趋势的合理担忧也已经明显缓解。对“滞涨”话题的讨论也明显降温。

另外,五月份营改增全面实施,部分行业由于难以获得进项税额抵扣,可能通过产品和服务价格的一次性上涨来转移税负,这会对CPI带来一定的向上扰动,值得留意。

五、美国经济数据积极,全球金融市场平稳

近期陆续公布的耐用品订单、新屋开工、CPI等4月经济指标明显好于预期,这可能也是美联储引导市场调高加息预期非常重要的一个原因。

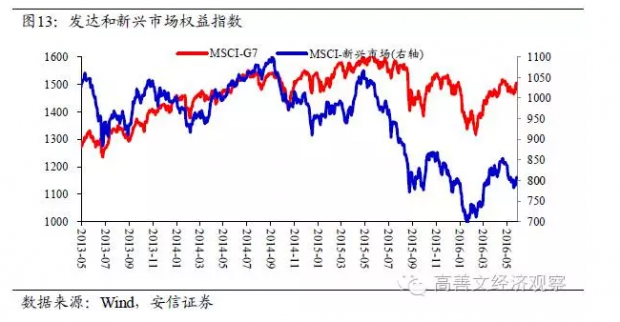

5月下旬美股小幅上涨,市场波动率下降。美债收益率温和反弹。全月看,股债均维持窄幅震荡格局。美元指数触底回升,表现较为强劲,并可能驱动了近期贵金属价格的调整。

欧元区5月制造业PMI小幅回落。英国退欧公投临近。留欧可能性似乎更高一些,但目前民调显示得票率差异不大。在最终落地之前,这可能仍然会给经济和市场带来一些扰动。

日本经济增长仍然疲弱。5月制造业PMI延续下滑势头。安倍政府预计再度推迟消费税增税计划。

5月下旬新兴市场股票小幅上涨,对美元汇率保持稳定。总体上看,5月下半月资产市场对联储加息反应较为温和。后续进展需要进一步跟踪。

国内方面,5月下半月A股表现相对于发达或新兴市场都明显更弱一些,但在5月最后一个交易日大幅上涨。风险偏好和情绪变化似乎是短期波动主要原因。考虑到基本面层面难有超预期表现,近期市场可能总体上维持窄幅震荡格局。

高善文 姚学康

2016年6月1日

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号