内容提要

美联储加息预期的缓和、英国退欧公投的临近,对上中旬全球金融市场产生显著影响。最新民调数据显示,留欧意向再度占优,市场担忧有所缓解。最终公投结果将于本周五落地。

上中旬美元震荡走弱,人民币贬值压力缓解。但人民币汇率指数重新回到了去年底以来的较快贬值通道。决策层面借助有利时机,主动修复本币高估,应该在其中发挥了非常重要的作用。

短期经济动能仍然稳定。原材料价格结束前期跌势,建筑企业订单平稳增长。6月唐山限产力度较大,对相关产品产量和工业增长数据造成扰动,需要留意。此外,5月70城新屋价格环比涨幅回落,也预示销售恢复最强劲的时候可能正在走过,关注未来销售显著回落带动经济脉冲向下时点。

风险提示:英国退欧公投结果超预期 强势美元回归 商品房销售现大幅走低

一、英国退欧风险扰动金融市场

6月上半月,联储加息预期的缓和、英国退欧风险的上升,对金融市场产生显著影响。

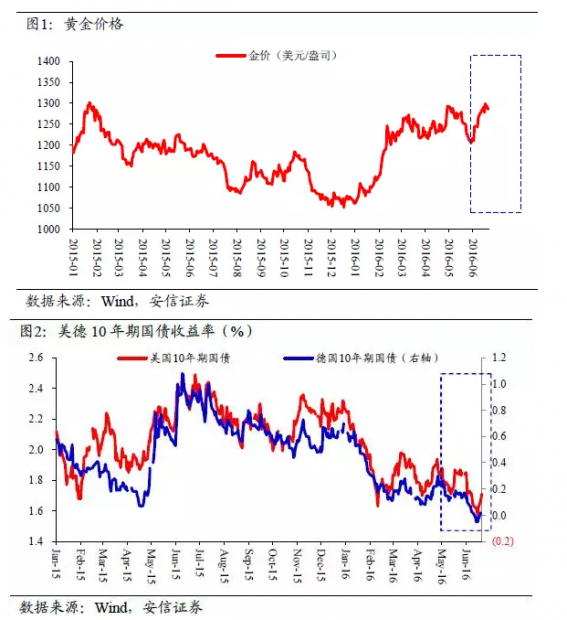

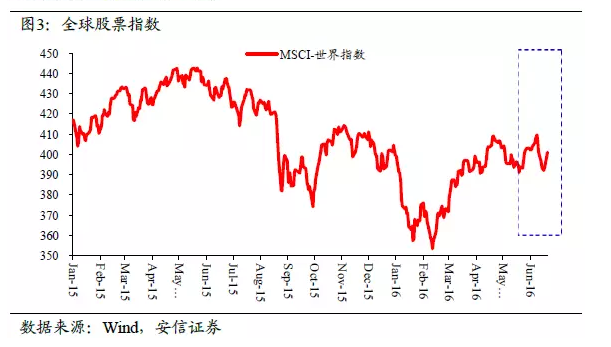

无论是加息预期缓和,还是退欧风险上升,均对贵金属和国债市场形成支持。金价持续上涨,创年初以来高点。美国长债收益率较大幅度下行,接近2012年年中低点;德国和日本长债收益率创历史新低。

外汇市场上,英镑对美元、欧元明显走弱。日元加速升值,当然这与其国内货币政策未能进一步宽松也有关联。美元指数总体上震荡走低,或显示联储货币政策倾向的更大力度影响,日元走高对其也有一定向下牵引。

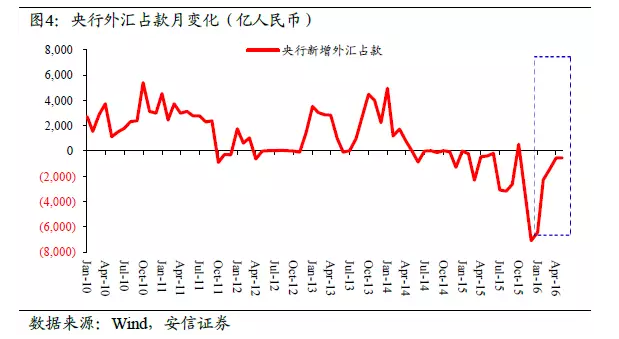

股票类资产总体承压。欧洲、美国和新兴国家股指不同程度下跌。

上周末最新的民调数据显示退欧风险下降。受此影响,最近几个交易日市场担忧情绪明显缓解,贵金属回调、英镑反弹、全球股市修复。

由于样本偏差及受调查者认真程度等方面存在的问题,不同民调机构发布的数据往往存在较大差异,并且容易反复。

博彩数据能够为投资者提供有益的参考。从博彩市场下注情况看,参与者对退欧可能性的估计较民调数据明显要更低,一直位于40%以下。

最终公投结果将于本周五落地。

二、人民币对一篮子货币较快贬值

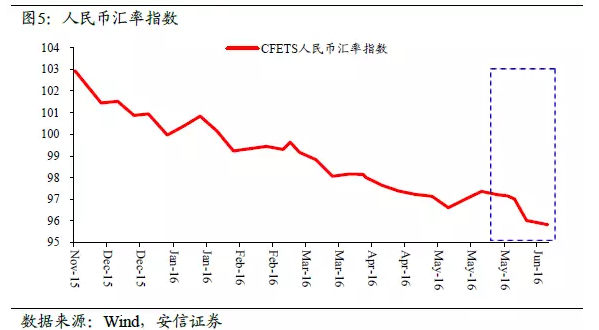

5月份货币当局外汇占款小幅下滑537亿人民币,与前月规模相当。表明尽管受强劲美元影响,当月人民币对美元出现一定幅度贬值,但市场预期平稳,没有出现明显的恐慌。

这与近期NDF市场、CDS市场以及人民币期权市场的表现是吻合的。

6月上中旬,美元指数震荡走弱、英镑和欧元受到牵制,国内经济动能平稳、货币政策稳健。在此有利背景下,人民币对美元汇率大体维持了稳定,但对一篮子货币则回归到去年底以来的贬值趋势之中。

上中旬人民币对一篮子货币的贬值,与期间日元加速升值有一定关系,也有对美元“少升”的影响。体现了决策方面借助有利时机,主动修复人民币汇率高估的努力。

跨境资本流动的更严格管制、投机资本做空成本的上升、企业前期加速偿还短期外债等,有助于市场情绪的稳定。但比较清楚的是,在中美经济周期渐行渐远背景下,人民币修复高估和建立更有弹性形成机制的过程,无疑仍然充满了诸多挑战。

三、工业品价格平稳,房价环比涨幅回落

在前期下跌之后,6月重要工业原材料价格总体稳定下来。表明短期经济仍然平稳。

最近两周全国水泥均价轻微走低。华东、长江流域领跌。华北、西北、东北等区域坚挺。价格走低与天气应该有较大关系,也有一定的季节性特征。是否意味着终端投资增速开始走弱也值得留意,关注其后续走势。

从微观反馈看,过去一段时间建筑企业订单总体平稳略有走弱(并且PPP项目占比越来越高),暂未见明显下滑。

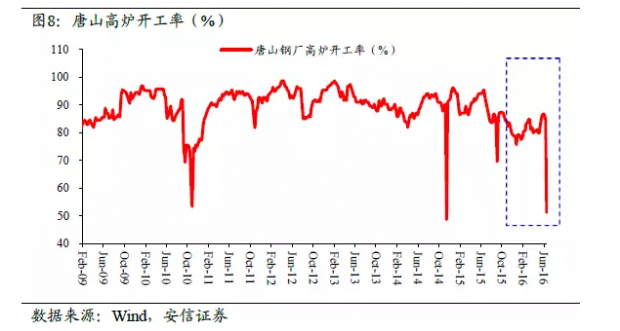

在工业领域,6月需要留意唐山地区钢材限产对数据造成的扰动。从高炉开工率看,此次唐山地区的减产力度与2014年11月APEC会议期间相当。

但行政指令式限产的影响很大程度上是脉冲式的,特别是在钢厂仍存在一定利润的背景下。这与年初深度亏损背景下企业大范围的主动减产有很大差异。

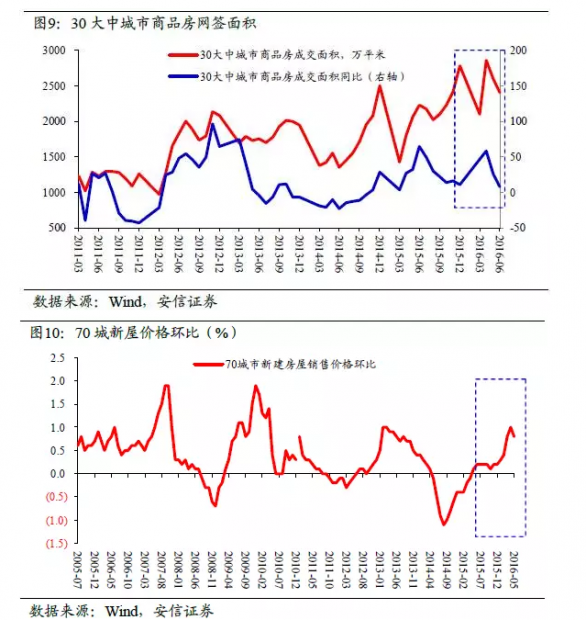

6月前20日,30大中城市商品房销售面积同比8%,增速较前月较大幅度回落。端午节错位对数据有一定影响但并不关键。从绝对水平看,6月销售仍然维持较高位置,去化速度较快。

过去几轮商品房销售恢复后期,总是伴随着货币政策的主动收紧。这一次类似情形也许不会出现。假如也不会面临资本大幅流出和银行严重惜贷风险,那么实体经济领域总体宽松的流动性环境,无疑将对商品房销售形成有益的支持。但即便如此,鉴于过去几个季度销售对趋势水平的持续巨大偏离,未来销售再度下滑、并对投资和新开工再度形成拖累的可能性仍然是偏高的。

70城房屋价格数据显示,5月一二三线环比均较4月走低。我们怀疑,本轮市场恢复过程中,销售增长最为迅速的时候可能已经过去,房价环比的高点也已经见到。未来房价环比或趋势走低,甚至一段时间后再度进入负增区间的可能性也值得考虑。

四、季末银行间流动性有望保持平稳

央行本周加大了逆回购资金投放。再考虑到银行系统对MPA考核的更加熟悉和提前应对,季末银行间流动性有望保持平稳。此前市场对流动性的担忧情绪也有明显的缓解。

银行间债券收益率在中旬轻微下行。10年期国债和国开债收益率分别下行5BP、7BP,5年期AA+中票收益率下行6BP。这可能主要受到了海外市场的牵引,期间美德长债收益率最大下行幅度超过20BP,日本超过10BP。近几个交易日退欧风险下降,海外国债收益率反弹。

在货币政策中性和观望背景下,接下来银行间利率债走势应主要取决于经济动能和通货膨胀的方向,进一步下行的空间依然存在,但可能仍需要一些时间的等待。

信用债市场还受到资管业务监管趋严以及兑付风险上升的额外影响。信用利差走阔以及收益率分化的过程可能还没有完全结束。

高善文 姚学康

2016年6月22日

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号