文 | 高善文 姚学康

内容提要

今年以来,一方面是终端需求的脉冲恢复,一方面是供应层面的有效收缩,这使得在经济总体低迷的背景下,工业品价格享受了一段时间难得的“蜜月期”,PPI环比涨幅创下2011年初以来的最高水平。

但比较清楚的是,如果没有需求层面的支持,单纯供应收缩驱动的价格上涨,将驱动企业加大复产,反过来限制价格的进一步走高,因而不具有自我加速特征。

从目前的情况看,终端需求走弱迹象初显,对价格的支撑作用逐步减弱,主动补库行为可能支撑了短期高频数据的稳定,但持续性有限。再考虑到企业盈利的较大范围改善和复产动力的提升,我们怀疑,主要工业品价格短周期的“蜜月期”可能接近尾声。当然,考虑到供应面的显著差异,以及政府行政性限产力度的调整,各品种之间的分化未来可能仍然比较显著。此外,供应面的调整仍然是中期内价格决定层面十分重要的力量。

在供应面调整的大背景下,工业品价格与债券一齐强势并不相悖。具体到7月,银行间债券收益率的快速大幅下行,应该与信贷投放的低迷有很大的关联。

总体而言,目前利率债收益率水平与当前增长和通胀局面大体相称,没有严重的透支,但短期之内想要进一步下行,可能还需要未来基本面回落的确认。信用利差再度收窄到极低的水平,这与银行理财刚性兑付叠加在一起,仍然是债市运行层面重大的风险因素。

最近一段时间,美国高频进度数据表现积极,再考虑到英国脱欧负面冲击不及预期般显著,联储官员似乎重新开始引导市场提升对年内加息的预期。这可能短线提振美元指数,并对美股、美债,以及新兴市场资本流动带来一定的压力,值得留意。

风险提示:财政政策层面的不确定性 联储加息预期升温

一、终端需求走弱迹象初显,工业生产活动暂且稳定

7月信贷疲软、广谱利率走低,进口总体较弱,剔除煤炭、钢铁以后其他行业PPI环比下行等等,这些方面的变化表明,实体经济终端需求已经显现出一定的走弱迹象。

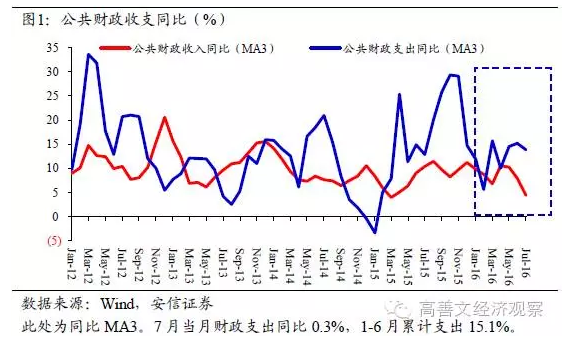

基建投资的放缓,似乎是短期之内比较重要的拖累力量,这在固定资产投资分项数据中有所体现,并可能与公共财政支出的大幅下滑存在联系。商品房销售仍然积极,由于此前数个季度的透支,未来一段时间销售阶段性走软、最终拖累开发投资和新开工,并进一步拖累经济增长,恐怕也难以避免,值得重视。

高频经济数据暂且平稳。

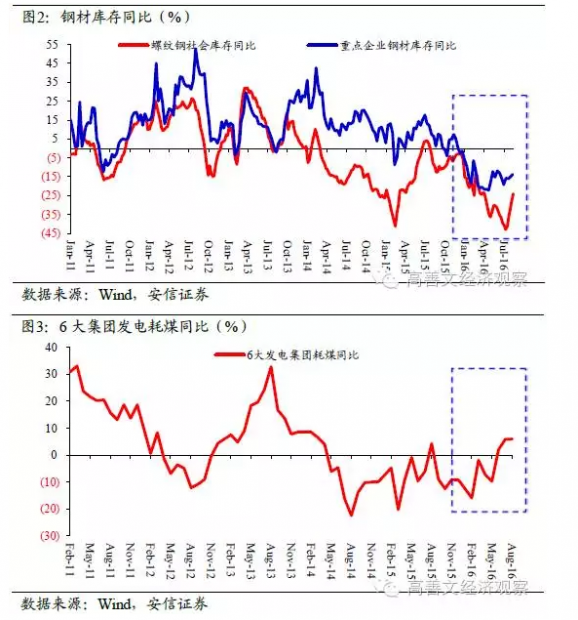

例如随着唐山地区限产结束,8月上旬全国重点企业粗钢产量环比回升(同比由于去年高基数小幅回落)。

需要留意的是,在粗钢产量恢复的同时,我们还看到了钢材价格的走强、企业和贸易商库存的轻微上升,这或许体现了各链条主动补存货的影响。

主动补库存行为在其他一些行业也有迹象,并可能为短期之内高频经济数据和工业生产的稳定提供了十分重要的支撑。但比较清楚的是,如果没有终端需求的配合,主动补库行为的持续性应该是有限的。

8月上中旬,6大发电集团耗煤同比增长6%,与前月持平,表现强劲。

从7月用电量数据细项看,高温天气带来城乡居民用电、各行业制冷用电以及线损的普遍增长,是发用电攀升背后最为重要的驱动力量。8月份情况应该类似。

7月全国商品房销售面积同比18.6%,较前月回升了4.1个百分点。8月前19天,30大中城市新建商品房销售面积同比28%,较7月进一步高出17个百分点,绝对水平也处在很高的位置。

总体上看,商品房销售活动目前仍维持了较高的热度,市场去化速度较快,开发商信心较高,拿地意愿强,这对开发投资短期仍形成支撑。2013年下半年情形可为当前提供有益的借鉴。密切关注销售和开发投资进一步走向。

二、流通领域生产资料价格最好的时候正在走过?

8月上旬,流通领域生产资料价格环比走高,延续6月中下旬以来的上涨势头。黑色金属、煤炭、非金属建材等品种价格涨幅较大,有色金属、化工品、农林产品小幅回升。预计8月份工业企业效益仍有望进一步改善。

总体而言,今年以来,一方面是基建和房地产投资拉动,终端需求脉冲恢复,另一方面是行政性限产和自发产能去化,实体经济供应收缩。两方面因素对产品产量的驱动方向相反,工业增速的改善因而十分轻微,显著低于以往经济脉冲恢复时期。而两者对工业品价格的驱动方向相同,这使得在经济总体低迷的背景下,工业品价格享受了一段时间难得的“蜜月期”,PPI环比涨幅创下2011年初以来的最高水平。

事实上,2012年年底至2014年上半年,实体经济供应层面也有一定的调整,工业品价格和工业企业利润有所恢复,但恢复力度明显更弱、恢复范围明显更窄,此后供应收缩的积极影响还被需求端的进一步大幅下滑所掩盖。

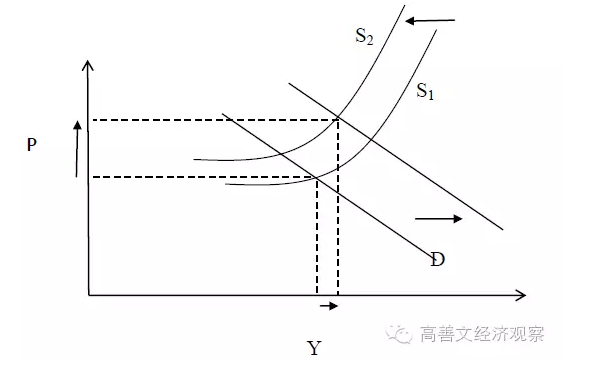

然而比较清楚的是,在此前分析中我们也指出,如果没有需求层面的支持,单纯供应收缩驱动的价格上涨,将驱动企业加大复产,反过来限制价格的进一步走高,因而不具有自我加速特征。

从目前的情况看,终端需求走弱迹象初显,对价格的支撑作用逐步减弱,主动补库行为可能支撑了短期高频数据的稳定,但持续性有限。再考虑到企业盈利的较大范围改善和复产动力的提升,我们怀疑,主要工业品价格短周期的“蜜月期”可能正在过去。

当然,如果需求面的下滑幅度总体温和,各品种之间由于供应面的显著差异,仍然会表现出明显的分化。此外,政府行政性限产力度的调整,也会对相应品种价格走势带来显著的影响。

8月上旬,生猪和猪肉价格短期稳定下来,鲜菜价格从前期低位反弹,总体食品价格录得上涨,涨幅与历史均值相当,总体压力有限。

另外,在供应收缩局面下,尽管工业品价格积极,但企业用工规模和工人工资难以大幅上涨,甚至还存在一些下行压力,也不会对CPI构成向上的驱动。

三、银行间资金面平稳,债券收益率转为震荡

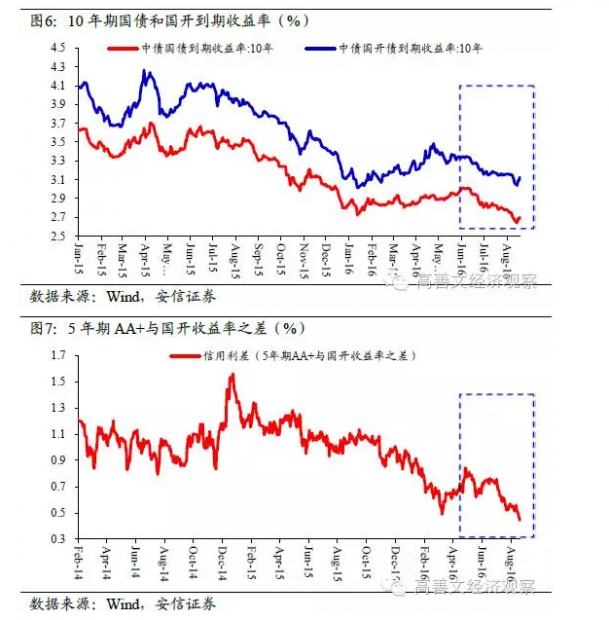

7月信贷投放低迷,与债务置换存在一定的关联,但终端需求疲弱的影响可能也比较关键。信贷投放的低迷,应该是过去一个多月银行间债券收益率快速大幅下行背后十分重要的驱动力量。

此外,在供应面调整背景下,尽管产品价格回升、企业盈利改善,但实体经济部门投资和信贷需求仍然有限,这也构成了债券收益率下行的重要背景,所以一段时间内商品与债券一齐上涨也就不难理解。

进入8月中旬,收益率结束下行并有所调整。总体而言,目前利率债收益率水平与当前增长和通胀局面大体相称,没有严重的透支。但短期之内想要进一步下行,可能还需要未来基本面回落的确认。

随着兑付担忧告一段落,在资金配置重压下,近期信用利差再度收窄到极低的水平。这与银行理财刚性兑付叠加在一起,仍然是债市运行层面十分重要的风险因素。

中旬银行间1天、7天拆借利率走平,银行间资金面总体稳定。

在公开市场常规操作之外,人民银行还开展MLF操作2890亿元,以弥补到期的2370亿元,并额外投放520亿元,利率与上期持平。

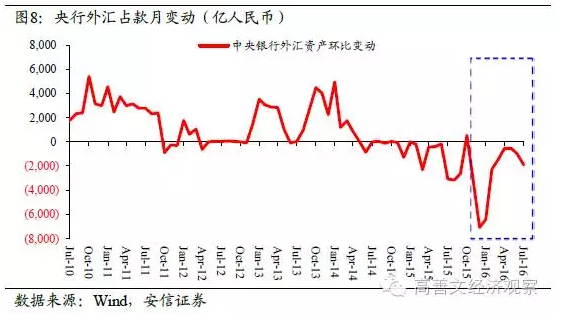

汇率方面,需要留意的是7月中央银行外汇占款数据,当月降幅1905亿人民币,较4-6月份明显走阔。这与7月中旬微观层面关于央行出手干预稳定汇率的反馈也是吻合的。

同期新兴市场汇率对美元大体稳定,人民币走势相对更加疲弱一些。这显示,经济动能的偏弱、广谱利率的走低等国内因素,可能是人民币汇率贬值背后更重要的驱动力量。

7月底至8月上中旬,美元指数总体偏弱,人民币兑美元贬值压力缓解,事实上还有小幅升值。在NDF市场、CDS市场、外汇期权市场,汇率贬值预期均比较稳定。但未来一段时间,国内经济动能走弱和美联储加息,仍然是汇率以及风险资产层面十分重要的挑战。

四、退欧恐慌情绪缓解,联储引导加息预期

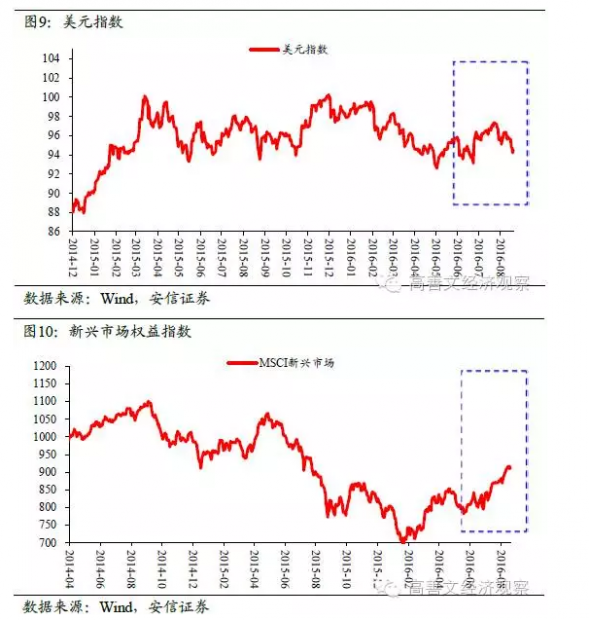

7月底以来,美元指数趋势走弱。欧央行维持宽松力度不变、英国退欧负面影响不及预期般显著,应该是背后重要的理由。期间欧元兑美元走强,英镑汇率企稳,美欧股市债市窄幅震荡。

美元指数趋弱背景下,新兴市场总体上面临着持续的资金流入局面,汇率相对美元小幅走强,股市积极,新兴美元债、本币债收益率大幅下行。这应该也为同期国内资产市场的强势提供了有利的外部环境。

最近一段时间,美国一系列高频进度数据表现积极,显示经济增长总体稳健。再考虑到英国脱欧已有时日,联储官员似乎重新开始引导市场提升对年内加息的预期。这可能短线提振美元指数,并对美股、美债,以及新兴市场资本流动带来一定的压力,值得留意。

2016年8月22日

文章原题为:旬度经济观察(2016年8月中旬)

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号