阅读:0

听报道

文 | 高善文 郭雪松

内容提要

10月中旬,人民币汇率贬值加速,即期汇率贬值接近6.75,再创新低。

随着美联储加息预期提升,美元指数明显走强,但新兴经济体汇率指数大体保持平稳,美元指数的走强主要对应的是欧元、日元、英镑的走弱。人民币兑美元汇率跟随贬值,但贬值幅度小于欧元、日元、英镑,体现为CFETS人民币汇率指数略有升值。二季度以来,人民币在几次美元阶段性走强的过程中,走势均明显弱于其他新兴经济体汇率,考虑到国内经济动能大体稳定,汇率走势的分化或许体现了央行借势主动释放人民币汇率压力的意味。

当前NDF市场贬值预期稳定,CDS价格略有上升但并不显著,A股市场稳定,人民币汇率贬值的压力并未造成恐慌情绪,对流动性的影响也比较有限。未来一段时间,如果国内经济动能走弱,特别是房地产量价下行,以及美联储逐步确认加息,汇率以及风险资产层面仍然面临十分重要的挑战。

十一期间重点城市陆续出台房地产调控政策,10月中旬,政策集中影响的二线城市房地产销售绝对水平和同比增速均下滑明显,政策影响较小的三线城市销售的绝对水平和增速还略有回升。看起来,调控政策效果初显。考虑到房地产数据的波动较大,这一效果仍有待确认。地产调控政策逐步延伸到收紧开发企业融资。这些政策是否会触发房地产销售和投资的走弱,修复此前销售过高的透支,需要进一步观察数据确认。

10月流通领域生产资料价格继续攀升,螺纹钢、铁矿石、水泥、焦煤焦炭等产品价格集体上行。在需求层面走弱,房地产销售和投资下滑之前,供应收缩仍然是价格的核心动力,在政策层面还需要关注发改委释放煤炭产量的政策效果。

风险提示:(1)经济脉冲回落;(2)房地产销售下滑;(3)美联储加息;

一、人民币汇率贬值加速

10月中旬,人民币延续了贬值的压力,贬值幅度超过0.5%。即期汇率贬值接近6.75,再创新低。

近期,随着美联储加息预期提升,美元指数明显走强,但新兴经济体汇率指数大体保持平稳,美元指数的走强主要对应的是欧元、日元、英镑的走弱。这期间,随着美元走强,人民币兑美元汇率跟随贬值,但贬值幅度小于欧元、日元、英镑,体现为CFETS人民币汇率指数略有升值。

今年以来,随着大宗商品价格恢复,新兴经济体特别是资源国受益明显,新兴经济体汇率稳定与今年以来新兴经济体经济相对较强一致。二季度以来,人民币在几次美元阶段性走强的过程中,走势均明显弱于其他新兴经济体汇率,考虑到国内经济动能大体稳定,汇率走势的分化或许体现了央行借势主动释放人民币汇率压力的意味。

二季度,中国外债余额增速下降放缓,但近期公布的9月外汇占款数据当月降幅达3375亿元人民币,7-9月外汇占款均明显下降,显示随着人民币走弱,资本流出的压力继续加大。但目前观察NDF市场贬值预期继续稳定,CDS价格略有上升但并不显著,A股市场稳定,人民币汇率贬值的压力并未造成恐慌情绪,对流动性的影响也比较有限。

未来一段时间,如果国内经济动能走弱,特别是房地产量价下行,以及美联储逐步确认加息,汇率以及风险资产层面仍然面临十分重要的挑战。

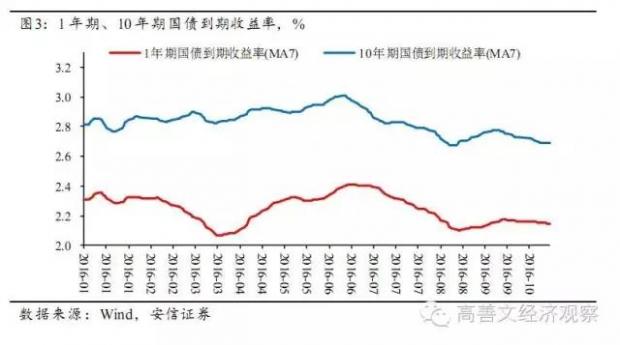

10月中旬,债券收益率略有下行。1年期、10年期国债收益率分别比上旬下降2 bps和3 bps;1年期国开债收益率上行2 bps,5年期下降2 bps。在配置类资金的推动下,信用债表现相对更好。中旬,1年期AA级中票收益率下降10 bps,5年期中票下降7 bps。

银行间1天、7天回购利率比上旬还有所上行,显示央行主动宽松意愿不强。鉴于过去一段时间经济动能总体稳定、稳增长迫切性暂时下降,并考虑到外汇市场维稳压力以及局部资产市场的过热风险,预计货币政策接下来仍维持中性基调。

9月信用数据表现好于预期。当月新增人民币贷款1.22万亿,较7-8月明显回升。测算老口径贷款余额同比13.6%,较前月回升0.2个百分点。

其中,企业中长期贷款的改善值得留意,当月新增4466亿,大幅好于上月的-80亿。统计局固定资产投资分项数据中,基建投资增速似乎并未出现明显的扩张,但微观反馈PPP落地较快与信贷数据相符。9月珠三角票据贴现利率持平,长三角利率还略有上升,或许也暗示在信用供应略有扩张的背景下,融资需求可能也稍有恢复。

PPP落地对经济需求的贡献能否持续,以及是否能够对冲接下来房地产销售和投资的下行压力,仍然有待进一步的跟踪观察。

二、工业生产稳定,房地产限制政策效果初显

10月上中旬,6大发电集团耗煤量同比增速继续提升。随着工业品价格回升,生产领域逐步响应,继续对短期工业增速形成支持。

例如,在9月工业数据中,采掘业增加值同比回升1.4个百分点至0.1%,连续第二个月回升,这与过去一段时间煤炭、原油、矿石价格的快速上涨带来的供给端响应有关,符合预判。发改委调整煤炭供给方案,预计接下来采掘业增加值增速还存在进一步走高的可能。

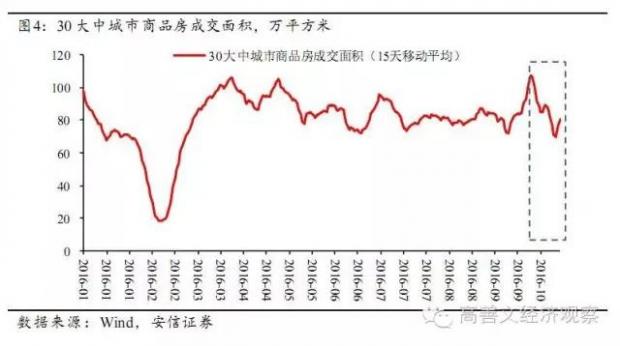

十一期间,近20个重点城市重启或加码了房地产限购限贷政策。政策出台后,30大中城市商品房销售绝对水平略有回落,但平台仍然较高,受去年基数的影响,销售面积同比增速回落的幅度较大。

分类看,政策集中影响的二线城市房地产销售绝对水平和同比增速均下滑明显,政策影响较小的三线城市销售的绝对水平和增速还略有回升。

看起来,十一期间的限购限贷政策正在产生效果,一些高频数据显示的房价涨速也开始放缓。考虑到房地产销售数据波动性较大,网签数据比实际销售情况有所滞后,今年和去年周末日期不对应对同比增速带来的扰动,政策推动房地产销售下滑的幅度仍需要进一步观察。

政策层面,对房地产的限制政策也在继续,政策逐步延伸到收紧房地产开发企业的融资链条。接下来关注政策收紧的进一步影响,特别需要留意的是销售自身动能衰竭、弥补过往透支的可能,这构成开发投资和经济动能再度走弱的风险。

以全国数据来看,3季度商品房销售面积同比25.4%,较2季度小幅高出0.5个百分点。3季度房地产投资增速5.3%,比二季度下降0.7个百分点。季度房地产数据,消除了月度数据的异常波动,更加合理。以季度数据观察,3季度合计房地产投资并未明显下行,这与销售增速保持高位相一致。

从去年4季度地产投资的低点,到今年3季度,房地产投资反弹的幅度有8.5个百分点,如果接下来房地产销售明显下滑,房地产投资也有不小的下降空间。

三、商品价格普遍反弹

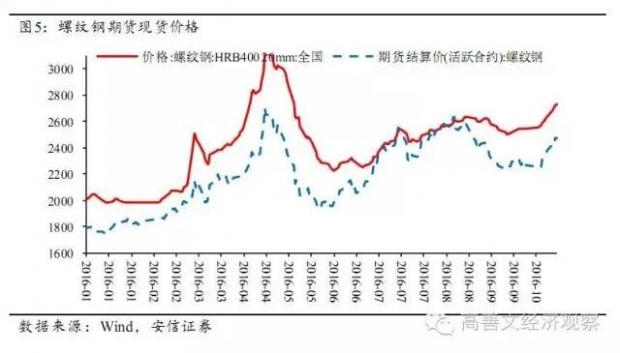

10月上旬,流通领域生产资料价格继续恢复,环比涨幅达到3月份的高点。

中旬,焦煤焦炭价格继续上涨,螺纹钢现货价格明显攀升,价格超过8月中旬的高点,期货价格距离此前的高点还有一些距离。铁矿石现货、期货价格也有所恢复。水泥价格延续了此前的上涨趋势。价格的恢复在多大程度上与近期PPP项目的落地相关联,或者是去产能政策的延续,仍需要观察产量数据验证。

10月至今,南华工业品指数继续上行,涨幅接近6%,高盛商品价格上涨4%。分类看,南华能化指数8.2%,主要受到产油国冻产,原油价格上涨的推动;金属指数4.6%,农产品指数2.4%,贵金属指数-4.4%,月初美联储加息概率提升,金银价格明显走弱。

往后看,在需求层面走弱,房地产销售和投资下滑之前,关注重点继续在供应端的调整,企业复产将对工业生产提供支持,但压低工业品价格上涨的动力。在政策层面继续关注发改委释放煤炭产量的政策效果。

CPI方面,中旬猪肉和蔬菜价格继续下行。考虑去年10月猪肉和蔬菜价格同样处于下行趋势,10月猪肉、蔬菜对CPI的拖累不大。但去年11月以后,猪肉和蔬菜价格开始回升,今年价格下行和去年基数共同作用,CPI走弱的可能性更大。

劳动力市场上,农民工工资增速在3季度进一步下降到5.9%,明显低于城镇居民人均可支配收入增速7.8%,凸显了供应收缩带来的劳动力市场松弛的压力,也将对非食品领域价格产生负面压力。

四、海外经济

美国9月CPI环比0.3%,同比1.5%。食品价格环比保持不变,能源价格环比上涨2.9%,核心CPI环比攀升0.1%,医疗保健服务价格在8月的大幅上升后持平。

美国核心CPI环比表现稳定,主要得益于医疗服务价格的牵制和服装价格下降0.7%的制约,此外住房价格上涨0.4%。目前核心CPI主要的动力仍然是住房价格。医疗费用价格同比增速提升到4.9%,接下来还需要关注医疗费用能否继续驱动通货膨胀上行。

9月美国二手房销售环比3.2%,反弹强劲;工业生产环比0.1%,美元强势继续对出口产生压力;总体上,美国经济有所反弹,但难言强劲,通胀压力值得关注但目前仍不突出。

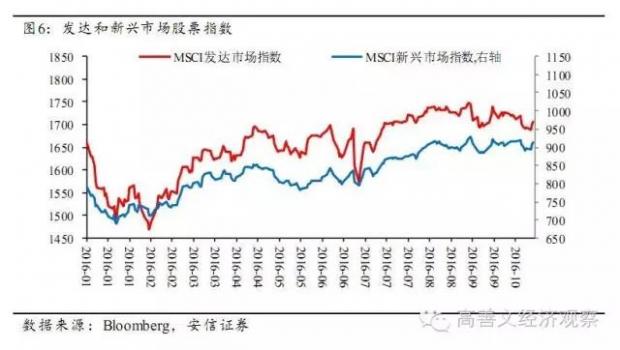

期货市场数据显示的12月加息概率提高到67.6%,较上周稍上升0.7个百分点。加息概率大体稳定,对资产价格的冲击不大。美元指数在10月中旬走平,黄金价格稍有反弹,原油价格受冻产影响稳定在50美金左右。新兴和发达经济体股票指数止跌反弹。债券市场上,美国国债收益率比上旬略有下行,2年期国债收益率下降3 bps左右,10年期下降1 bp左右。德国、法国10年期国债收益率和上旬持平,日本10年期国债收益率稍有下行。

9月英国就业人数增长开始放缓,失业率温和上升。随着未来几个月的不确定性增加,经济和劳动力市场面临的压力也将加大。如果英国政府触发里斯本条约第50条,开始与欧盟的分离谈判,将进一步对消费者购买力产生压力,英国和欧洲经济仍面临较大不确定性。

2016年10月21日

文章原题为:旬度经济观察(2016年10月中旬)

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号