阅读:0

听报道

文 | 高善文 郭雪松

内容提要

近期,工业品价格仍然保持强势,流通领域重要生产资料价格环比增速进一步提升,预计11月PPI环比增速仍然维持在较高水平。发改委放松煤炭企业生产限制政策,煤炭供应紧张得到一定缓解。一些微观情况显示供应的恢复在逐步开展,但总体上响应速度仍然偏慢。

房地产销售情况继续大幅下行。随着房地产市场进入周期性走弱的趋势,以及政府加强调控的压力,对接下来一段时间房地产投资和实体经济需求层面的负面压力也可能较大。

国内债券市场大幅调整,国债、国开债收益率继续上行,信用债调整的幅度更加明显。在基本面层面,国内PMI走强,工业品价格频繁创出新高,海外特朗普加强美国基建投资的预期,使得全球通货膨胀预期提升,对投资者情绪产生负面影响。流动性层面的压力则主要来自于人民币汇率贬值和由此带来的资本流出压力,央行抬高短期资金利率以应对资本流出,也助推了国内债券收益率的走高。

在中期策略报告中(《守正待时》),我们认为银行理财市场规模快速增长,大量理财资金流向债券和银行同业等标准资产市场,并通过扩大期限失配、信用风险暴露、和提高杠杆比率来提升收益能力。如果出现明显的流动性冲击(例如资本外逃或高通胀),这一体系可能面临比较大的压力。这也非常明显的反映在近期信用债收益率的调整上。

风险提示:(1)房地产投资下行;(2)美国政策不确定性;(3)欧洲政治动荡;

一、工业动能继续稳定

11月,6大发电集团耗煤量同比增长8.7%,比10月下降4个百分点,仍然维持在较高水平。粗钢产量增速有所恢复。结合此前公布的PMI数据继续改善,实体经济中工业动能继续稳定。

今年以来,政策主导的供给侧改革,和企业自发的去产能共同推动了供应的收缩。随着经济需求企稳,工业品价格持续上涨,改善了市场情绪,企业和流通领域库存回补的过程或许进一步加大了商品价格的涨幅。微观情况反映,9月份以来,对运输车辆超载的检查,使得公路运力大幅下降,进一步加大了流通领域库存回补的压力。

此外,供应的响应速度也慢于我们的预期。政策层面的力量继续发挥主导,例如河北继续开展非法生产地条钢排查。但观察目前秦皇岛港煤炭库存已经恢复到过去几年的平均水平,显示供应的恢复也在逐步开展。近期煤炭生产安全事故频发,可能也暗示了煤炭企业加大生产的积极性。当然,由于运力的下降,当前库存的绝对水平与历史情况并不完全可比,供应是否明显恢复仍然需要进一步观察。

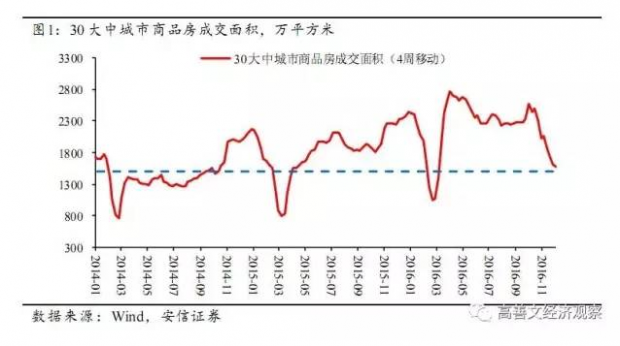

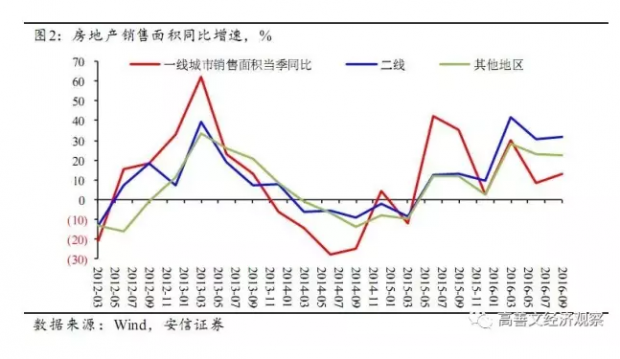

11月30大中城市商品房成交同比增速继续大幅下降27个百分点,至-27.5%。目前30城市销售面积绝对水平已经回落至2014年的平均水平。分城市类别看,11月一、二线城市销售增速分别下降22、23个百分点,三线城市大幅下滑42个百分点。

与9月份调控之前的销售增速相比,二线城市销售增速下滑最为明显。销售回落在时点上由政府的调控政策触发,但比较一二线城市销售下滑的程度,在一定程度上体现了销售向均衡水平回归的影响。

本轮二线城市房地产销售的反弹力度更强,一线城市或许受到了土地和商品房供应的约束,销售增速的恢复偏弱一些。在十一期间针对一二线城市的房地产调控政策出台后,一二线城市销售增速分别比9月下滑27和75个百分点。由于此前数个季度销售高企对未来需求的透支,二线城市销售下降的幅度也更强一些。这体现了销售向均衡水平回复的影响。类似的情况在2012-2014年间也有表现,期间一线城市销售的回升更猛烈,随后销售回落的幅度也更深一些。

当前房地产市场销售的回落并不完全是政策的限制,更为重要的是体现了销售对前期透支的修复。随着房地产市场进入周期性走弱的趋势,以及政府加强调控的压力,对接下来一段时间房地产投资和实体经济需求层面的负面压力也可能较大。

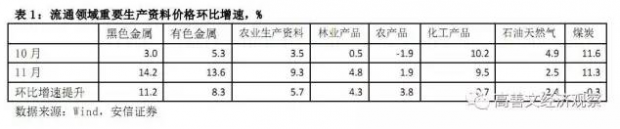

二、工业品价格环比保持强势

11月,流通领域重要生产资料价格环比增速进一步提升到7.9%,比上月提高2.7个百分点。PMI分项数据中,主要原材料购进价格也有进一步回升。这些显示11月PPI环比仍然维持在较高的水平。

商品期货价格方面,11月下旬至今,南华工业品期货指数上涨近6%。分类看,南华金属指数11.0%,能化指数6.0%,农产品指数3.8%,贵金属指数0.1%。

流通领域生产资料价格中,黑色金属、有色金属产品价格环比继续提振,煤炭价格环比增速略有放缓。发改委放松煤炭企业生产限制政策,煤炭供应紧张得到一定缓解,使得煤炭价格涨幅趋于缓和。

特朗普当选后市场对美国加大基础设施建设投资的预期较强,近期一些由海外主导的商品价格表现强势,对国内黑色、有色领域价格的提振或许也有一些影响。OPEC冻产协议的达成提振了原油价格。11月下旬以来,高盛商品指数上涨7.4%。

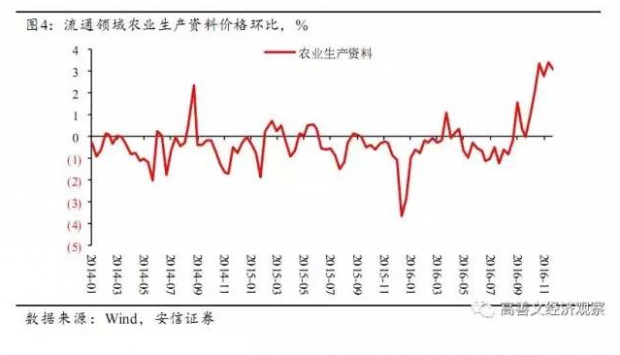

值得注意的是,11月以来,农业生产资料和林业产品价格开始大幅提升,环比增速明显超过2014年有数据以来的高点。特别是农业生产资料价格的逐步提高,是否意味着工业品价格上涨的压力,正在逐步向农业生产传导并产生通货膨胀预期哪?

在工业品领域,尽管目前供应响应的速度偏慢,但仅靠供给收缩将PPI环比增速维持在如此高的水平是比较困难的。未来一段时间,经济需求层面的不确定性仍然较大,特别是房地产市场的压力将逐步体现,这可能会给中短期经济动能带来偏负面影响,对工业品价格也有拖累。

在食品领域,从短周期的意义上讲,存货调整是农产品价格波动的最重要原因。存货调整是因为农户产生了通货膨胀预期,需要调整资产配置,进而增持一些容易保存的农产品,造成市场上相应的农产品供应减少和价格上涨。近期,农产品价格略有上涨或许与存货调整有关。例如,微观上的一些行业观察显示,农户对玉米有比较明显的囤货倾向。但考虑到农产品领域仍然存在明显的库存和产能压力,以及2017年有大量的储备玉米需要抛售,农产品价格仍然可能维持在较低水平,并对中期的通货膨胀形成一定压制。

CPI方面,预计11月CPI仍然维持在2.2%附近的水平。猪肉价格环比小幅回落,蔬菜价格环比略有提升。进入12月以后,去年蔬菜价格的高基数影响开始凸显,CPI可能将逐步走弱。

三、债券市场延续调整

近期,国内债券市场持续调整。11月下旬以来,1年期、10年期国债收益率分别上行16bps和12bps;1年期、5年期国开债收益率分别上行34bps和26bps。信用债调整的幅度更加明显,1年期、5年期AA级中票收益率上升64bps和52 bps。

此前两期旬报中,我们讨论了经济基本面和流动性压力对债券市场形成的制约。在基本面层面,国内PMI走强,工业品价格频繁创出新高,海外特朗普加强美国基建投资的预期,使得全球通货膨胀预期提升,对投资者情绪产生负面影响。流动性层面的压力则主要来自于人民币汇率贬值和由此带来的资本流出压力,央行抬高短期资金利率以应对资本流出,也助推了国内债券收益率的走高。

交易层面的力量进一步加剧了债券市场的调整。此前7天资金利率和1年期债券收益率之间期限利差异常平坦,凸显了理财资金的配置压力,这也是驱动今年债券市场特别是信用债收益率持续走低的最大力量。

在中期策略报告中(详见中期策略报告《守正待时》),我们认为银行理财市场规模快速增长,大量理财资金流向债券和银行同业等标准资产市场,并通过扩大期限失配、信用风险暴露、和提高杠杆比率来提升收益能力。如果出现明显的流动性冲击(例如资本外逃或高通胀),这一体系可能面临比较大的压力。这也非常明显的反映在近期信用债收益率的调整上。

四、海外经济

11月美国PMI明显改善,ISM制造业PMI53.2,提升1.3个百分点。英国PMI回落0.8个百分点至53.4%,欧元区德国、法国PMI也稍有回落。日本PMI大体持平,下降0.1个百分点至51.3。

美国制造业PMI录得去年10月份以来的最佳表现。库存过高的影响消退,强势美元对国内外市场份额的影响逐步得到吸收。尽管近期美元再次走强可能有所影响,但国内良好的经济预期和库存影响的消退使得美国经济仍然表现良好。

美国失业率由4.9%下降至4.6%,是2007年8月以来的最低水平。尽管就业人数和工资增长的数据表现一般,但这些对美联储本月晚些时候加息不会有负面影响。目前联邦期货市场显示的12月加息概率100%,市场对美联储加息已经有比较充分的预期。

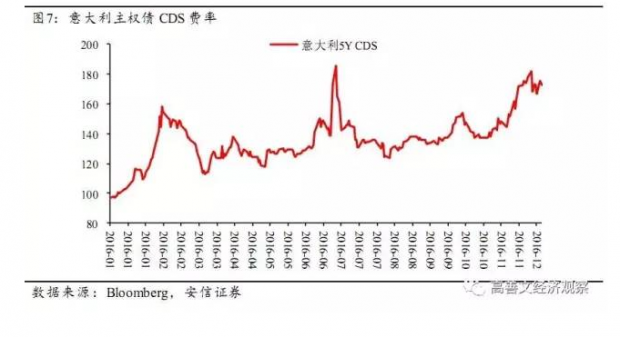

欧元区政治不稳定持续。意大利消费者信心在最近4个月中逐渐恶化,政治动荡的风险可能在2017年进一步伤害商业和消费者信心。目前,意大利主权债CDS费率显著抬升,意大利和德国10年期国债收益率差异从10月初的1.35%提高到1.63%。由于意大利经济复苏没有任何迹象,银行部门的压力持续存在,甚至银行业危机可能触发“欧洲银行救助制度”,并损伤储户存款进而带来更加严重的消费者信心下降,和伤害非金融企业正常的信贷活动。

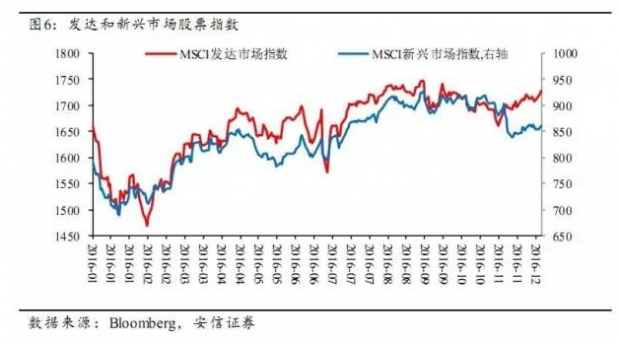

11月下旬以来,美元指数大体稳定下来,发达市场股票指数继续上涨,标普指数连续创出新高。新兴经济体资本流出压力略有缓和,股票市场大体震荡。人民币汇率在美元指数震荡和国内央行干预的情况下逐步稳定。中期来看,候任总统特朗普的基建政策落地,推动经济走强和通胀抬头的可能性更大,人民币仍将面临贬值的压力。

债券市场上,11月下旬以来,美国10年期国债收益率上行速度放缓,2年期收益率维持在1.1附近。显示美联储加息预期已经得到比较充分的反应,美国新政府财政刺激政策对市场的影响也需要由预期转入观察和确认过程。

2016年12月7日

文章原题为:旬度经济观察(2016年12月上旬)

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号