阅读:0

听报道

本文结合当前金融去杠杆和资金“脱实向虚”等热点讨论,以银行体系负债方(含影子银行,称作M3)以及实体经济部门负债方(称作广义社会融资)的变化为入手点,定义并估算了资金在实体部门和虚拟经济之间的流转情况。

本文估算结果显示,M3与广义社融同比增速差指标对于债券净价指数的涨跌、信用利差的波动,都存在较强的解释能力,表明这一方法和估算对于把握资金在实体和虚拟经济之间的流转变化是合理的。

2014年-2016年,M3增速系统性高于广义社融增速,背离时间之长、幅度之大,在此前的几年里没有出现过,显示了期间银行资金,特别是影子体系资金大规模的“脱实向虚”,这对广谱资产市场估值中枢、对金融市场稳定,都带来了非常关键的影响。

两个新金融统计指标

在金融去杠杆背景下,近期各方对资金“脱实向虚”、“脱虚向实”等问题有很多的讨论。什么是“向实”,什么是“向虚”,如何衡量资金在实体部门和虚拟经济之间的流转变化?为了较直观地理解这些问题,我们这里定义和构造两个新的金融统计指标。

第一个指标是M2加上非保本理财,衡量整个银行体系负债方从实体部门(企业、住户、政府和海外部门)融入的全部资金,这既包括表内负债,也包括表外理财,我们称之为M3。

需要留意的是,其他金融性公司对银行体系的大部分债权,例如证券交易结算保证金、住房公积金存款等,也计入了M2当中。但这有其合理性,因为原则上,这部分资金中的很大一部分,可以视同实体部门存款。

另外,表外理财还有一部分来源于银行同业,应当剔除,但由于数据可得性原因,这里未作处理。

第二个指标是广义社融,衡量银行体系为实体部门提供的各类资金支持,具体包括人民币贷款、外币贷款、委托贷款、信托贷款、银行未贴现承兑汇票、银行体系持有的各类债券以及外汇占款等。考虑到部分银行理财资金还借助券商、基金子公司甚至保险通道为实体经济提供了资金支持,在数据可得的情况下,这也可以容纳进来。

根据需要,我们可以对以上新定义的指标口径进行调整,但应当秉持的原则是资金的来源和运用要大体对称:如果M3对应“银行体系”的资金来源,那么广义社融就需要对应“银行体系”资金运用中投向实体部门的那部分;如果M3针对的是银行、保险、券商、基金公司和子公司等全部金融机构,那么广义社融也应当有所扩充,将保险、券商、基金公司和子公司对实体经济的全部资金支持纳入进来。

本文主要针对银行体系资金的来源和运用进行测算。

这样,基于以上的定义,我们就知道,广义社融更多地体现了银行资金的“向实”部分,而M3与广义社融的裂口,直接或间接进入了各类资产市场,更多地反映银行资金的“向虚”部分。

需要留意的是,实体部门在获得广义社融支持以后,也可投向虚拟经济领域;甚至实体部门和非银行金融机构资金直接进入虚拟经济,不在M3或广义社融之中有任何的体现。也就是说,M3与广义社融的裂口并非进入虚拟经济的全部资金。然而我们倾向于认为,尽管并非资金向虚的全貌,其仍然是这一趋势变化的一个有价值的衡量。

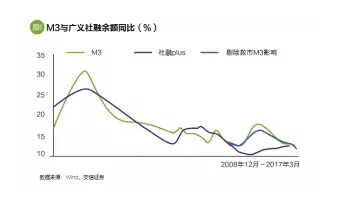

首先观察M3与广义社融增速的历史表现。能够看到,2014年是两者增速的一个重要分水岭。2014年之前,M3相较于广义社融增速有高有低,但总体上比较接近,没有出现持续的幅度显著的背离。然而2014年以后的两年多时间里,M3增速系统性高于广义社融增速,背离时间之长、幅度之大,在此前的几年里没有出现过。2015年年中之后证金公司救市行为,对M3无疑产生了影响。但即便剔除救市影响,M3与广义社融增速之间的裂口仍然非常显著。

债券层面的验证

M3与广义社融同比增速差是否能够刻画资金脱实向虚的趋势变化?2014-2016年增速的背离,是否意味着期间银行体系资金大规模进入二级资产市场?

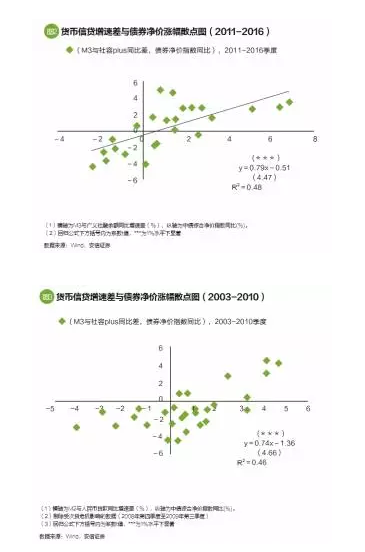

我们可以从债券净价涨跌层面做一个初步的验证。

理论上,如果资金“脱实向虚”,更多的银行表内资金和理财资金涌入债券二级市场,这会推升债券价格的上涨;反过来,如果资金“脱虚向实”,这意味着实体部门融资需求相对旺盛,银行从债券二级市场抽出资金,从而导致债券价格的下跌。

也就是说,如果这一同比增速差,与债券价格涨跌之间表现出较好的相关关系,那么我们相信,其对于资金实虚流转变化的刻画是大体过得去的。数据处理结果清楚地显示,2011年以来其与国内债券净价同比涨幅的相关系数高达0.7。

2003-2010年,M3季度数据序列不完备。考虑到当时M2、人民币贷款分别在M3、广义社融中占有极高的比重,我们使用M2与人民币贷款同比增速差来替代。同样可以看到,其对债券市场净价涨跌幅有较好的解释能力,相关系数也在0.7附近。

如果说,M3与广义社融增速差能够很好地刻画资金在实体部门和虚拟经济之间流转的趋势变化,那么其对债券市场信用利差的变化,乃至股票市场的风格转换,似乎也应该存在重要的解释能力。我们可以就债券市场信用利差做初步的讨论。

理论上,影响债券市场信用利差的因素有许多,其中市场关注较多的,一是与经济基本面相关的整体信用风险的波动,二是由于增长、通胀以及货币政策变化引发的总体流动性的松紧。此外,信用债发行节奏的变化、个别严重信用事件爆发所产生的扰动等,也都对信用利差有着重要影响。

我们用工业生产者出厂价格指数(PPI)同比衡量经济景气程度与宏观信用风险的波动,用加权贷款利率同比衡量宏观流动性松紧变化,用货币信贷增速差(2010年之前取M2与人民币贷款增速差,2011年之后取M3与广义社融增速差)来衡量资金在实体部门和虚拟经济之间的流转变化,这三项构成解释变量。使用5年期AA+信用债与国开债利差的同比,衡量信用利差的波动,构成被解释变量。

回归结果显示,各项解释变量系数显著,且方向符合理论预期。方程总体也比较显著,R方超过了40%。考虑到一些严重信用事件没有在方程中有效控制,方程总体上的解释能力应该说是偏强的。

回归结果:

(***)(***)(**)

信用利差同比 = -5.91*PPI同比 + 1.88*加权贷款利率同比 -3.65*货币信贷增速差

(-3.28)(4.24)(-2.36)

F(3,27)=8.07; prob>F=0.0005; R-squared=0.4727; Adj R-squared=0.41

说明:回归公式下方括号内为系数t值,***为1%水平下显著,**为5%水平下显著。

这也更进一步表明,前述M3与广义社融同比增速差对于资金在实体部门与虚拟经济之间的流转变化趋势的刻画是合适的,是衡量资金“脱实向虚”或“脱虚向实”的一个有价值的指标。

本文刊发于《清华金融评论》2017年7月刊

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号