阅读:0

听报道

文 | 高善文 郭雪松

内容提要

7月工业生产增速再度大幅回落,数据波动引起市场关注。今年以来,受政策影响较小的行业与全部工业行业的增加值增速变化接近,显示供给侧改革对工业数据波动的解释能力有限。此外,3月、6月社会消费品零售实际同比增速也出现了两个水平接近的高点,数据的波动并不仅仅局限在工业生产领域。

我们倾向于认为,真实的工业生产活动,可能介于3月、6月的同比增速高点和其他月份的数据低点之间。一、二季度工业增加值的平均增速分别为6.8%和6.9%,总体上今年以来生产活动的表现比较平稳。

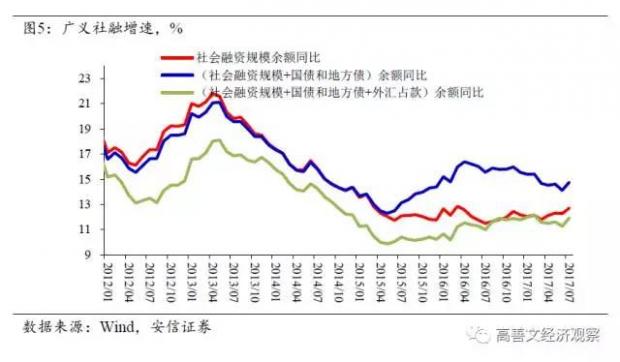

7月固定资产投资增速普遍回落。但观察广义社融增速回升,企业中长期贷款偏强,总体上看近期广义信用投放量仍然较快。考虑到近2个月水泥产量保持平稳,融资情况稳定偏强,或许实体经济投资需求的下降要比固定资产投资数据的表现平缓一些。

在经济生产层面大体稳定的同时,投资需求略有走弱。生产和需求之间的差距主要体现为流通环节的存货回补和出口的变动。7月海外经济稍有放缓,国内出口增速、出口交货值回落,或许对7月工业增速的放缓也有一定解释。存货方面,比较水泥和钢材量价,7月水泥产量同比持平,粗钢和钢材量价齐升。或许体现了存货回补的重要作用。

往后看,随着全国范围内房地产销售增速高位逐步回落,并带动投资和新开工波动下行,经济需求略有回落的概率仍然较大。考虑到存货变化最终仍然会跟随需求变动,经济可能还会面临去库存的一些影响。合并起来,一段时间内经济增速略有走弱的概率偏大一些。

但中长期来看,随着房地产库存、产能过剩等一系列压制经济的不利因素得到修复,未来景气前景继续值得期待。

风险提示:(1)金融去杠杆超预期;(2)三四线城市房地产销售持续性;(3)地缘政治风险

一、短期需求走弱或是大概率事件

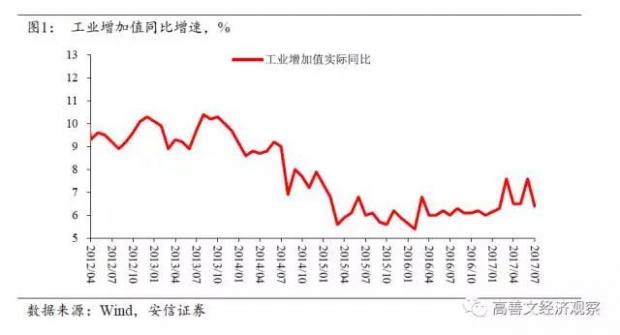

7月当月,规上工业增加值同比6.4%,较6月大幅回落1.2个百分点,超出市场预期。

细项数据看,化工、有色、汽车、电子等行业增加值的同比均有回落,仅黑色增加值同比提升。这在物量数据层面也有体现,例如原煤、十种有色金属、汽车、集成电路等重要产品产量均有不同程度回落,但粗钢产量同比增速大幅提升4.6个百分点。

今年以来,工业增加值增速在3月、6月突然蹿升至7.6%,随后均出现明显回落,大体稳定在6.3-6.5%的水平。数据的异常波动引发了市场的关注。国家统计局将7月工业增速的放缓归结为高温天气和南方洪涝灾害影响了企业生产,以及供给侧改革淘汰落后产能的影响。天气和洪涝或许对7月生产数据的回落有一定贡献,但仍然无法解释3月前后工业生产数据的波动。

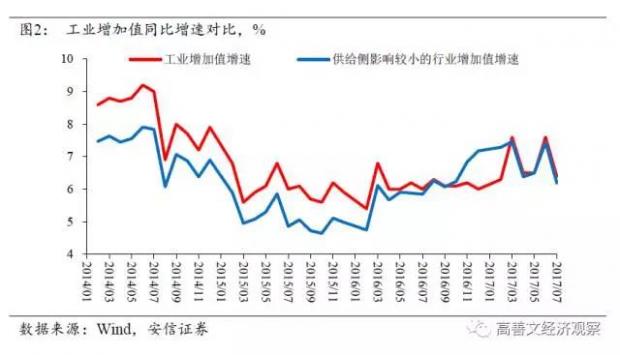

工业生产数据的异常波动,也可能与供给侧改革等政策带来的企业生产不连续有关。例如,企业为了应付环保等检查,生产活动或许受到了一些影响;再如,一些企业受到高利润的刺激违规生产,但由于没有生产许可不会及时报送生产数据。

对比受到供给侧改革影响较小的行业工业增加值增速(剔除煤炭开采和洗选业、黑色金属冶炼及压延加工业、有色金属冶炼及压延加工业)与全部行业的工业增加值增速。去年9月至今年2月,受到供给侧改革影响较小的行业工业增加值同比恢复更加明显,显示了期间供给侧改革对黑色等领域生产的额外抑制。但进入今年3月以来,两者波动趋于同步,或许表明供给侧改革对解释工业生产数据的波动也有局限。

除了工业生产数据外,3月、6月社会消费品零售实际同比增速也同样出现了两个水平接近的高点,显示数据的波动并不仅仅局限在工业生产领域。到目前为止,对数据的异常波动我们同样感到十分困惑。

我们倾向于认为,真实的工业生产活动,可能介于3月、6月的同比增速高点和其他月份的数据低点之间。表现为一、二季度工业增加值的平均增速分别为6.8%和6.9%,总体上生产活动的表现是比较平稳的。

7月投资数据普遍走弱。固定资产投资当月同比6.8%,比6月下降1.8个百分点。分项看,7月房地产投资同比4.7%,制造业投资同比1.5%,基建投资同比15.8%,分别比上月下降2.9、5.2和1.5个百分点。

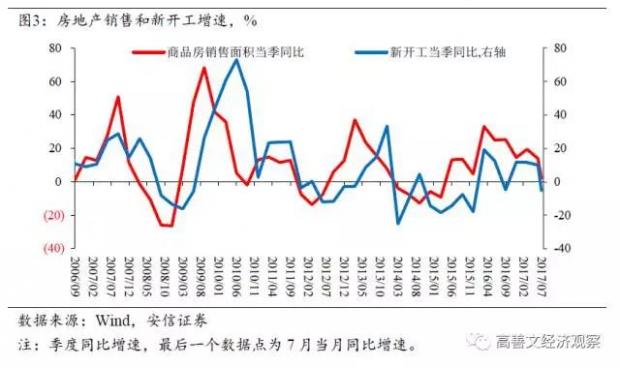

房地产市场方面。7月商品房销售同比2.2%,比二季度大幅下降12个百分点,新开工增速同步下行至-5.1%,比二季度下降15个百分点。房地产单月数据的波动较大,或许不应该对7月数据下降的幅度做过度解读。趋势上,随着各项房地产调控政策趋紧,利率水平逐步抬升,房贷可得性明显下降,房地产市场仍然处在短周期的调整过程中。目前棚改货币化安置的比例已经接近年内目标,如果未来这一比例没有进一步提升,边际上对房屋销售增速的拉动也在减弱。

当前新开工增速的下降幅度仍然比销售增速下降稍快,意味着房地产去库存的过程仍在继续进行。微观反馈,越来越多的三四线城市库存水平落入合理去化周期中。这对房地产企业新开工和复工都形成支持,也意味着随着库存的不断去化,房地产投资调整的幅度可能相对有限。

综合上述讨论,过去一段时间,经济生产层面大体稳定,投资需求逐步走弱。我们比较怀疑,生产和需求之间的差距主要体现为流通环节的存货回补和出口的变动。

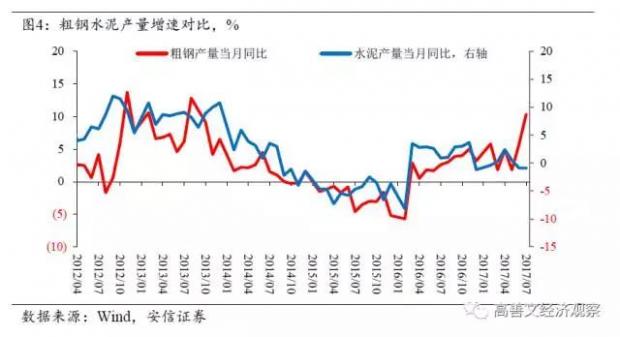

从钢材、水泥产量增速差异上似乎也能够发现存货回补的一些端倪。水泥不太容易存储和贸易,其与钢材产量增速差反映了存货和终端需求的变动。7月水泥产量同比-0.9%,与6月持平,二季度以来水泥产量逐步走弱与固定资产投资增速放缓相一致。但粗钢和钢材量价齐升。这或许表明,存货回补在其中起到了重要作用。

7月海外经济较6月稍有放缓,海外PMI数据集体回落,国内出口增速、出口交货值也稍有回落。或许对7月工业增速的放缓也有一定解释。

随着全国范围内房地产销售增速高位逐步回落,并带动投资和新开工波动下行,经济需求略有回落的概率仍然较大。考虑到存货变化最终仍然会跟随需求变动,经济可能还会面临一波去库存的过程。合并起来,一段时间内经济增速略有走弱的概率偏大一些。

此外,还需要关注的是财政整顿力度和针对PPP的清理规范,以及公共财政支出前高后低的节奏,或许这将使得下半年基建投资增速受到压制。

但中长期来看,随着房地产库存、产能过剩等一系列压制经济的不利因素得到修复,未来景气前景继续值得期待。

二、信贷投放仍然偏强

7月总量信贷表现良好。当月新增人民币贷款8255亿,新增社会融资规模1.22万亿。测算老口径贷款余额同比13.6%,较前月回升0.4个百分点。测算社融余额同比12.7%,比6月提升0.4个百分点。去年较低的基数对同比增速的回升有一定影响。

其中,新增居民中长期贷款仍然维持在4544亿的较高水平。未来随着商品房销售的放缓,按揭需求可能也会逐步下降。

合并考虑社融、地方债、国债,测算其余额同比增长14.8%,较6月回升0.7个百分点。地方政府债券融资量回升,进一步推高了广义社融增速。

合并观察广义社融增速回升和7月企业中长期贷款4332亿仍然较强,总体上看,近期广义信用投放量仍然较快。考虑到近2个月水泥产量保持平稳,融资情况稳定偏强,或许实体经济投资需求的下降要比固定资产投资数据表现的平缓一些。

近期随着海外债券收益率的下降,以及国内经济数据的走弱,长端债券收益率略有回落。进一步仍然需要观察利率中枢水平抬升对实体经济带来的负面影响。

三、流通领域生产资料价格维持强势

8月上旬,流通领域重要生产资料价格环比1.5%,创5月价格反弹以来的新高。分类看,黑色金属、有色金属价格环比涨幅较大,石油天然气和煤炭价格环比也略有提升。

期货市场上,8月中旬以来,南华工业品期货指数稍有回落。金属、能化指数回落稍大,贵金属指数大体走平。

过去一段时间,经济需求层面的变化并不大,商品市场的强势主要受到一系列供给限制政策的影响,此外流通领域存货的回补也放大了商品价格的涨幅。随着政策层面开始对商品价格的上涨投入更多关注,例如对黑色领域的期货交易进行限制,尽管环保等政策的落实仍在延续,但边际上商品供应进一步收缩的力度或许将出现放缓。此外,经济需求的逐步走弱或许也开始对商品价格形成一定的压力。随着库存回补力量的消退,流通领域生产资料价格的涨势可能也会趋于结束。

四、海外通胀温和

美国通胀仍然温和。7月CPI环比0.1%,PPI环比-0.1%,通货膨胀没有明显的加速迹象。其中,能源价格环比-0.1%,比此前两个月的大幅下跌出现改善(5、6月分为为-6.4%和-2.8%),能源价格不再成为通胀的拖累因素。

随着美元的走弱,通胀水平可能在未来几个月略有回升,总体上通货膨胀仍然温和。尽管通货膨胀仍然低于美联储设定的2%目标水平,但大多数联邦公开市场委员会成员更加重视近期薪资就业增长和实际GDP增长的反弹,并继续保持货币政策正常化的步伐。期货市场显示12月加息概率维持在37%左右。

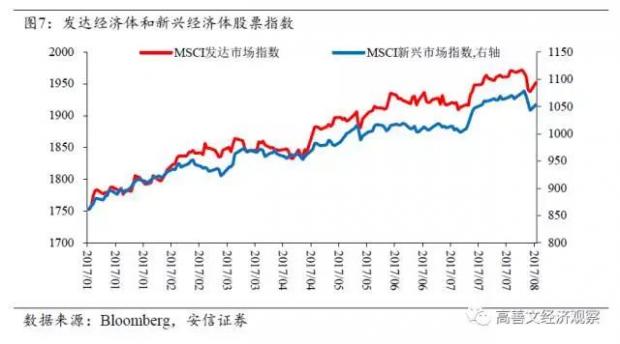

金融市场上,地缘政治紧张局势发酵,避险情绪下,市场波动率明显提升,发达经济体和新兴经济体股票指数回落,美国、欧洲长期国债收益率下行,黄金价格反弹,高盛商品指数下行。

2017年8月15日

文章原题为:旬度经济观察(2017年8月中旬)

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号