文 | 高善文 姚学康

内容提要

通胀预期升温,引发对联储快节奏加息的担忧,可能是此轮美国股债双弱背后重要的催化剂。权益市场下跌过程中,高频杠杆交易的止损和趋势追随策略,似乎显著放大了指数的跌幅,并使得恐慌情绪迅速波及其他主要市场。

美股下跌在多大程度上形成对此前高估值的显著修正,在多大程度上形成熊市,可能部分地取决于市场下跌对经济的影响和随后通胀趋势的变化,需要继续观察。目前来看市场正在修正估值水平的可能性似乎更大。

A股市场的下跌,很大程度上与外围市场的传导有关。此外,1月底以来,投资者对于影子体系清理整顿以及资管业务去杠杆的担心也明显升温。

在去杠杆导致流动性紧张、内需增长乏力的背景下,外部需求仍然是A股基本面改善的决定性因素。因此,美股的下跌是否反映了,或者将导致经济基本面的恶化,对A股走向也具有重要影响。我们认为这方面的不确定性需要认真关注,但目前的多数证据显示基本面的情况仍然稳健。

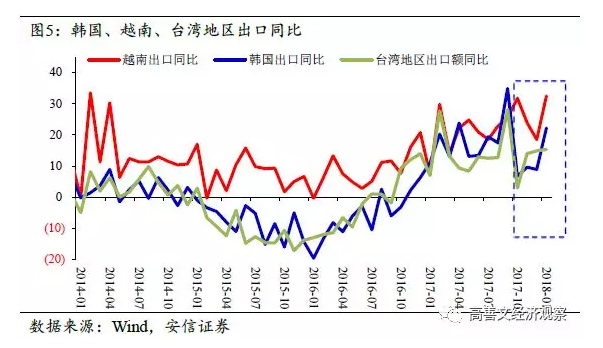

1月中国出口同比11.1%,进口同比36.9%,剔除节日扰动后,均比较积极。同期韩国、越南、台湾地区出口增速也有较强反弹。

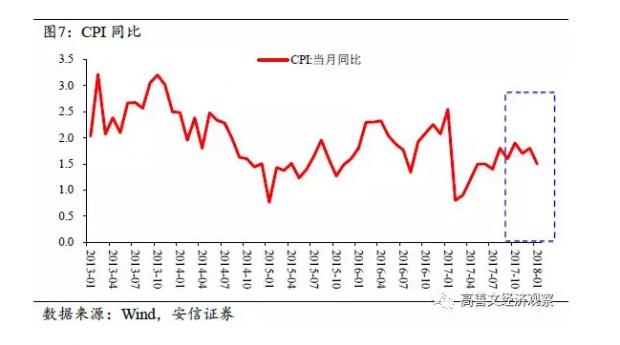

1月PPI环比回落,考虑到供改和环保限产影响的边际走弱,以及企业的供应响应,接下来PPI环比可能继续向长期合理水平回归。当月CPI同比受春节扰动小幅下行,预计2月较大幅度回升,但趋势性上行压力可控。

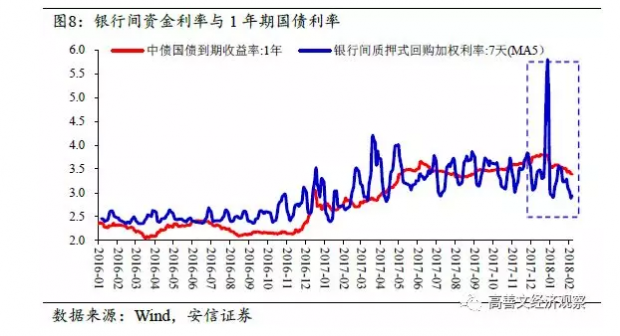

普惠金融定向降准以及“临时准备金动用安排”启动,银行间流动性保持稳定。资金利率以及短端债券收益率回落较多,长端债券收益率也有轻微下行。

风险提示:美股恐慌情绪继续蔓延 政府债务整顿 影子银行清理和资管去杠杆

一、2月上旬美股下跌引发全球市场巨震

2月上旬,美股大跌,道指在2月5日、2月8日均暴跌超过千点,年初以来累计涨幅转负。美债收益率总体也延续上行势头。

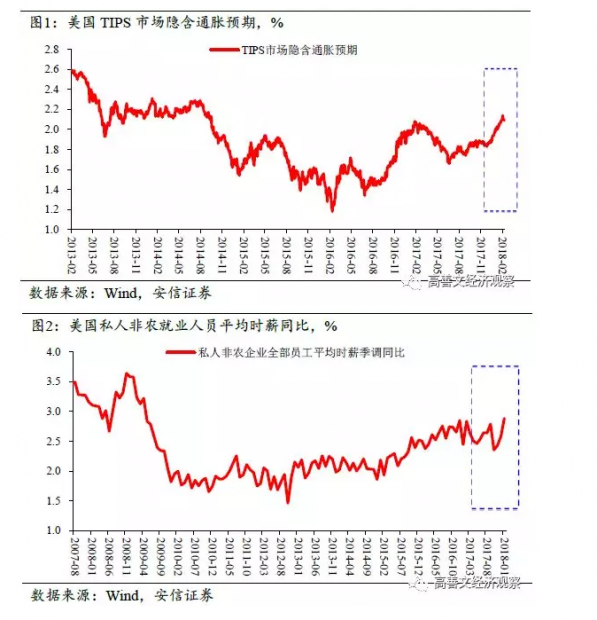

通胀预期升温,引发对联储快节奏加息的担忧,可能是此轮美国股债双弱背后重要的催化剂。此前油价的持续上涨、1月非农工资涨幅的显著走高,则刺激了通胀预期的升温。

自下而上许多证据显示,在权益市场下跌过程中,高频杠杆交易的止损和趋势追随策略,显著放大了美股的跌幅。特别是2月5日道指千点放量下跌过程中,市场出现了较为明显的恐慌情绪,VIX指数暴涨、国债期货价格一度显著拉升。

欧洲股债双弱局面也很清楚,股市的调整事实上较美股还要更早一些,但2月上旬股市跌幅显著扩大。

同期A股录得2016年年初熔断以来最大幅度和最快速度下跌。这无疑在较大程度上受到了美股的情绪带动。此外,国内对影子银行的清理整顿和资管业务去杠杆,可能也加剧了短期市场的担忧和抛售压力。

与美股高频杠杆交易类似,A股传统上追涨杀跌的趋势投资力量,放大了市场的波动。尽管存在许多支撑市场中长期改善的趋势性力量,但1月市场的持续大幅上涨,与2月的急速大幅下跌,在幅度上仍然令人感到意外。

2月上旬,上证综指跌幅10.3%,沪深300跌幅10.2%,年初以来累计涨幅均转负。

美股下跌在多大程度上形成对此前高估值的显著修正,在多大程度上形成熊市,可能部分地取决于市场下跌对经济的影响和随后通胀趋势的变化,需要继续观察。

目前来看市场正在修正估值水平的可能性似乎更大。联储对于此轮美股调整保持较强定力,总体持观望态度,对金融系统稳健性以及承受市场波动的能力抱有信心。

在去杠杆导致流动性紧张、内需增长乏力的背景下,外部需求仍然是A股基本面改善的决定性因素。因此,美股的下跌是否反映了,或者将导致经济基本面的恶化,对A股走向也具有重要影响。我们认为这方面的不确定性需要认真关注,但目前的多数证据显示基本面的情况仍然稳健。

二、全球经济动能与中国进出口表现稳健

近期全球增长相关数据多数表现积极。12月美国和全球工业生产增速、1月全球制造业和服务业PMI、1月美国就业和工资增速等指标或维持高位,或进一步超预期。

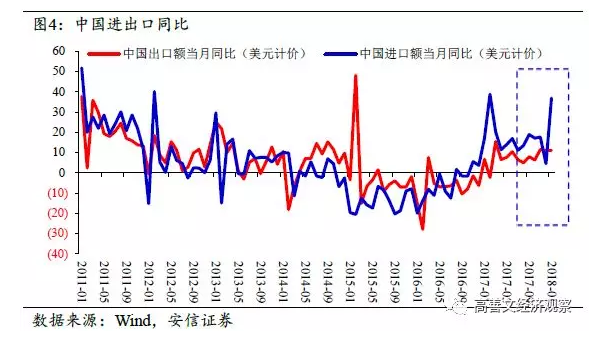

1月中国进出口表现积极。当月出口同比(美元计价)11.1%,较12月小幅回升;进口同比36.9%,较12月大幅攀升。

当然,这里需要剔除春节错位对进出口的影响。

对出口而言,一般来说,春节错位的影响包括两部分,第一部分是工作日的数量;第二部分是集中和提前报关。

例如,去年1月28日春节,今年1月没有春节。这样,今年1月首先要多出了数个工作日;但与此同时,去年春节前集中报关,又做多了去年的基数。

简单基于历史数据,剔除工作日和报关两项影响,今年1月出口走势应当是比较平稳的,与全球制造业PMI表现大体一致。同样,基于春节扰动,预计2月出口额还会有较显著的走高。

对进口而言,春节错位的影响主要是工作日数量,报关影响不大。但比较清楚的是,即便剔除工作日影响,今年进口似乎仍然是在走高的。

也许一部分原因在于去年12月进口的异常走弱。此前我们怀疑去年12月进口增速大跌,与年底信贷的萎缩有很大的关联。如果这一理解正确,那么随着年初信贷额度充裕,进口出现反弹也就不难理解。

合并起来,粗略地剔除春节和信贷活动影响以后,我们认为中国1月进出口趋势应该是比较稳健的。同期韩国、台湾地区出口也录得较强劲增长。

三、1月PPI环比较快回落,春节错位致CPI同比下行

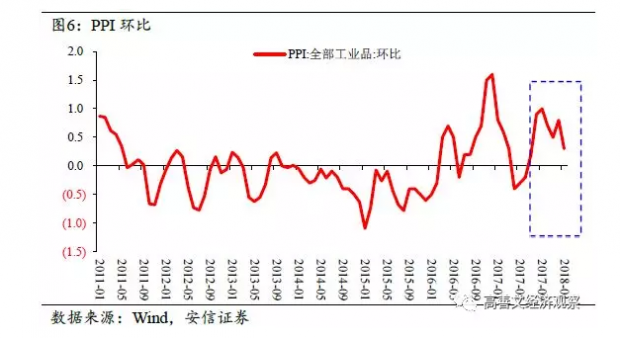

1月PPI环比0.3%,较12月的0.8%以及11月的0.5%回落。

黑色金属、石油天然气、化工品、纸制品等价格,在前期暴涨之后下行,1月环比负增长。

冷冬导致电煤消耗剧增、电厂库存骤降,“煤荒”蔓延,1月煤价继续大幅上涨,但涨幅有所回落。

往后密切关注环保限产与供给侧改革边际弱化的可能,关注高毛利对企业供应响应的影响。PPI环比继续走弱,向历史合理水平回归,我们仍倾向于认为是偏大概率事件。同时需要留意的是,在PPI环比持续回落过程中,各环节存货回补节奏也可能相应放缓,并对短期需求带来一定的扰动。

1月CPI同比1.5%,较前月回落0.3个百分点。春节错位对当月CPI同比下行起到了主要的贡献。预计2月CPI同比将显著上行。

如果将1-2月CPI同比平均,由于冷冬对鲜菜鲜果价格的推升,这一读数很可能较12月小幅走高。但等到天气回暖,鲜菜鲜果供应压力缓和,再加上 PPI同比下行、猪肉价格弱势运行,我们倾向于认为全年CPI上行压力有限。

四、银行间流动性平稳,债券收益率小幅下行

1月下旬及2月上旬,银行间流动性保持平稳。

1天、7天、14天、1个月等各期限资金利率较1月中旬回落,波动性下降。受此影响,短端债券收益率较快下行。1年期国债、国开债到期收益率下行幅度在40BP左右;1年期AA+中票到期收益率下行接近30BP。

长端收益率也有小幅下行。10年期国开收益率下行近20BP,重回5%下方;10年国债收益率回落10BP;5年期AA+中票收益率回落幅度更小一些,不到10BP。这与美债有所背离,此前金融去杠杆带来中国债市收益率持续走高,中美利差显著走扩,应该形成了保护。

人民银行相关负责人提及,1月25日普惠金融定向降准启动,释放流动性4500亿。此外,为应对春节期间居民现金需求,央行设立的“临时准备金动用安排(CRA)”也已经启动,1月中旬以来释放资金近2万亿。合并保障了银行间资金的稳定。

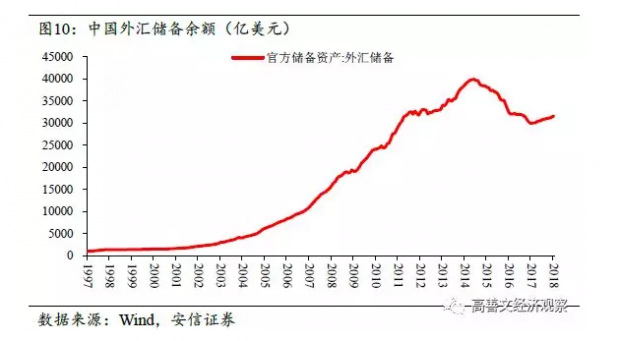

年初以来美元弱势,人民币兑美元汇率持续快速升值。1月外汇储备新增215亿美元。人民银行抓住时机,减少干预,增强了汇率弹性。

在美国通胀与加息预期刺激以及欧央行官员的口头干预下,最近几个交易日欧元转弱美元转强,人民币汇率转为震荡。

2018年2月10日

文章原题为:旬度经济观察(2018年2月上旬)

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号