阅读:0

听报道

文 | 高善文 郭雪松

内容提要

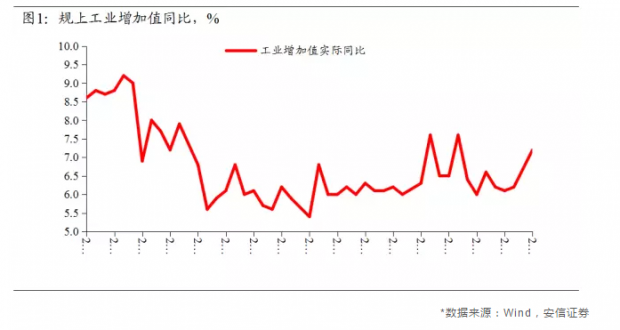

1-2月工业增加值增速回升,粗钢等实物产量反弹;同时PPI环比增速回落,螺纹钢等库存明显堆积,量升价落的组合显示经济主要受到了供应响应的影响。参照去年上半年供应响应时的表现,今年1季度工业增速可能略低于去年上半年6.8-6.9%的水平,强于下半年6.2-6.3%的水平,受此支持经济增长仍然稳定。

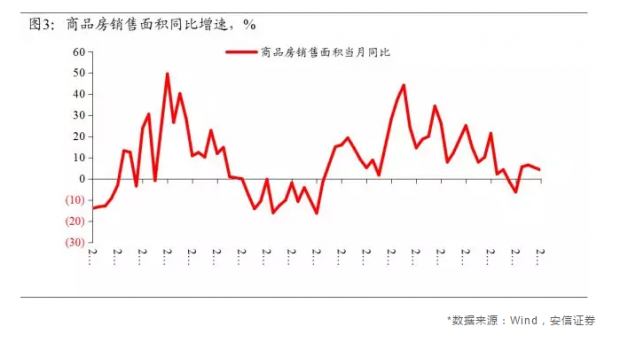

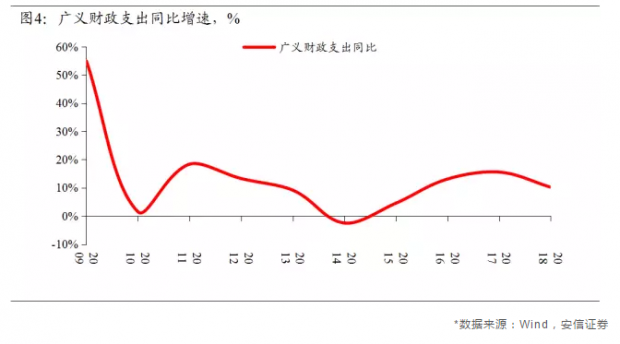

需求层面,1-2月投资增速回升,主要受到房地产投资增速反弹的拉动。从销售面积、新开工增速等数据观察,房地产市场继续处在短周期调整的趋势之中,1-2月地产投资增速回升的持续性值得担忧。1-2月,基建投资与去年年初相比,增速下降超过5个百分点。在赤字率收缩和整顿地方政府财政秩序的背景下,2018年财政支出力度放缓的可能性较大,相应的基建投资也将偏弱。

综合来看,经济在生产层面受到供应响应的支持,需求方面房地产投资的恢复存疑,基建投资走弱的可能性较大。海外经济延续恢复,出口对国内仍有所带动。这些使得经济增速仍能大体稳定,但PPI环比的回落仍要延续一段时间。

股票市场风格切换,创业板指数大幅走强。监管政策上,证监会表示支持新经济,开通IPO快速通道,对市场风格切换有所影响。此外还需要留意的是,流动性层面,社融和M2增速裂口出现收窄,银行间流动性压力有所缓和,债券收益率下行。这些是否反映了金融去杠杆带来的流动性收紧开始缓和,值得进一步关注。一旦流动性收紧的压力缓解,权益市场风格割裂将趋于结束,市场对基本面的改善也将更加敏感。

风险提示(1)贸易摩擦加剧;(2)地缘政治风险。

供应响应推升工业生产 需求持续性仍需观察

1、供应响应推升工业生产

最新公布的1-2月规上工业增加值同比7.2%,较12月大幅反弹1个百分点,超出市场预期。

分三大门类看,采掘业增加值1.6%,比去年12月回升2.5个百分点;制造业同比7.0%,公用事业同比13.3%,分别回升0.5个百分点和5.1个百分点。

工业增加值增速的回升在物量数据层面也有体现,例如原煤、焦炭、粗钢、钢材、水泥等重要产品产量均有不同程度回升。

综合量价的表现,一方面工业增加值增速回升,粗钢等实物产量反弹;另一方面PPI和重要工业品价格回落,螺纹钢等库存明显堆积,量升价落的组合显示经济主要受到了供应响应的影响。

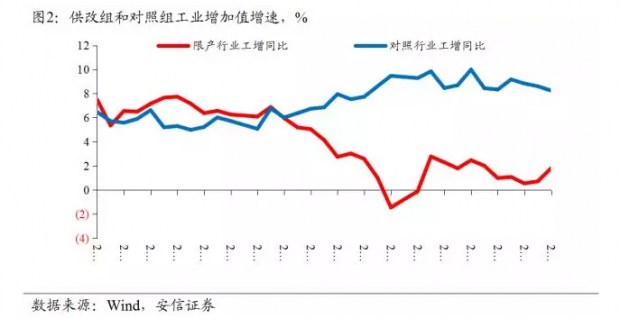

1月下旬的报告中,我们曾提出,由于限产行业毛利率处在历史最高水平附近,高毛利可能驱动工业企业复产,供应层面的逐步响应可能会推升工业增加值的增速。

尽管受到限产政策的影响,供应响应发生的具体时间难以预测。但可以预期的是,如果PPI环比处于高位,刺激企业的生产意愿,随后一段时间供应响应发生的可能性较高。

类似的供应响应情况在2017年上半年也曾发生过。期间,限产行业工业增加值增速回升,与对照行业工业增加值增速之间的裂口缩窄,并伴随着PPI环比增速的回落。

今年1-2月工业增加值增速的反弹与去年3月、6月工业增加值的跳升类似,幅度也比较接近。

为了剔除数据中可能存在的扰动因素影响,我们可以观察这3次工业增加值增速跳升时的“顶对顶”和“底对底”比较,其中或许都包含了供应响应以外的一些异常扰动。以此观察,1-2月7.2%的工业增速比去年3、6月份7.6%的水平略低;再比较工业增速跳升前的水平,去年12月6.2%的工业增速也比2017年1-2月、5月的6.3%和6.5%的水平略低。

从2017年供应响应时的数据模式来看,近期工业生产层面的供应响应将抬高一季度的工业增加值增速,但今年一季度平均工业增加值增速或许仍要略低于去年1、2季度6.8-6.9%的水平。

更进一步的衡量经济受到供应响应影响的程度,还需要等待分行业工业增加值数据,并比较限产行业和非限产行业工业增速的变化。此外,近期关于非采暖季限产的政策开始在邯郸等城市推行,政策的范围和力度需要留意观察。

2、固定资产投资增速回升,持续性存疑

1-2月固定资产投资同比7.9%,比去年12月回升0.7个百分点。

分项看,投资增速的回升主要受到房地产投资增速回升的拉动。1-2月,房地产投资同比9.9%,比去年四季度大幅回升5.8个百分点。

但其他房地产相关数据并未反弹。1-2月房屋销售面积同比4.1%,比去年12月下降2.3个百分点;新开工面积同比2.9%,比去年12月下降5.1个百分点。土地购置面积同比增速也有大幅回落。

尽管目前一线城市房地产市场的调整已经触底,但三四线城市房地产市场的调整仍然需要时间。在这一背景下,销售面积增速和新开工面积增速等数据所指示的方向显示,房地产市场继续处在短周期调整的趋势之中。

我们比较怀疑1-2月房地产投资增速的回升受到了一些异常扰动的影响,例如由于整体房地产库存水平较低,开发企业有意愿加快在建地产项目的进度,以尽快满足预售要求,这在数据上就会表现为投资增速加快,但新开工和施工数据都不会受到影响。

1-2月,统计局公布的基建投资(不含电力)同比16.1%,测算包含电力等投资在内的基建投资同比11.3%。

考虑到每年年初基建投资增速都有回升,以今年1-2月基建投资与去年年初相比,增速下降超过5个百分点。

在赤字率收缩和整顿地方政府财政秩序的背景下,2018年财政支出力度放缓的方向是比较明确的,相应的基建投资也将偏弱。

从政府工作报告和财政预算报告看,2018年全年赤字率调低至2.6%;地方专项债1.35万亿,较2017年上升5500亿,优先支持在建项目平稳建设。综合考虑棚改建设支出和PPP项目投资增速的放缓,测算2018年广义财政支出同比10.2%,比2017年大幅下降5个百分点。

最终广义财政的实施力度,还基本地取决于中央执行过程中的预调微调,即便GDP增长目标越来越淡化,但维持经济增长和就业的大体稳定应该仍然是政府的目标之一。

1-2月社会消费品零售同比9.7%,比去年12月回升0.3个百分点,一定程度上消除了由于春节期间消费增速回落带来的担忧。从历史数据来看,当期收入是居民消费强弱最为重要的影响变量。随着收入的企稳改善,居民消费触底回升并在未来一段时间形成对经济的支持和推动,这一可能性值得考虑。

综合来看,经济在生产层面受到供应响应的支持,需求方面房地产投资的恢复存疑,而基建投资走弱的可能性较大。海外经济延续恢复,也能够为国内经济稳定提供一定支持,不确定性在于贸易摩擦是否会加剧。这些因素合力下,经济增速仍能大体稳定,但价格方面PPI环比的回落仍要延续一段时间。

债券收益率平稳 权益市场风格逆转

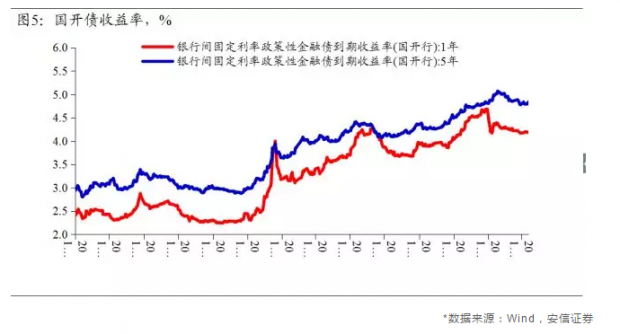

3月以来,国内长、短端债券收益率大体稳定,海外美国债券收益率走平,欧元区债券收益率回落。

此前一段时间,债券市场收益率回落,除了市场预期经济动能有所走弱,在流动性层面,今年1、2月份广义社融增速回落,M2同比低位缓慢回升,两者裂口收窄,使得银行间流动性压力有所缓和。

近期,股票市场风格出现逆转,创业板指数大幅走强。在监管政策上,证监会表示支持新经济,并开通IPO快速通道,对市场风格切换有所影响。

此外还需要留意的是,流动性层面的变化,可能也推动了风格切换。去年底的年度报告中,我们认为从历史经验看,流动性紧缩是市场风格分化的必要条件,没有流动性的紧缩,便没有严重的风格割裂。近期,社融和M2增速裂口的收窄,是否反映了流动性收紧的压力开始缓和,值得进一步关注。一旦流动性收紧的压力缓解,权益市场风格割裂将趋于结束,市场对基本面的改善也将更加敏感。

海外经济

2月美国就业市场延续强劲态势。非农就业增长超过30万,创2016年7月以来的新高。失业率连续5个月维持在4.1%的历史低点,就业率和劳动参与率均出现跳升。2月美国CPI同比2.2%,较1月上升0.1个百分点,核心CPI同比1.8%,与1月持平。

近期的PMI和就业数据显示,美国经济继续处于稳健复苏中,随着通胀逐步回升,美联储3月加息几成定局。

贸易领域,月初特朗普签署行政命令,对进口钢、铝分别征收25%、10%关税,但保留豁免条款。贸易摩擦的可能性愈演愈烈,需要密切留意。

汇率市场上,美元指数方面,美国通胀数据与市场预期持平,而薪资上涨幅度不及市场预期,美元指数一度承压,近期白宫人员动荡,政治不确定性短期上升,3月以来美元指数弱势震荡。港币对美元汇率持续走低,目前已跌穿7.84,创80年代末以来的最低水平。美国与香港的息差逐步扩大,是港币持续贬值的主要原因。随着美联储加息的临近,香港金管局为防止港币汇率跌破7.85的红线,极有可能“锚”定美元跟随加息,以加强对资金的吸引能力。

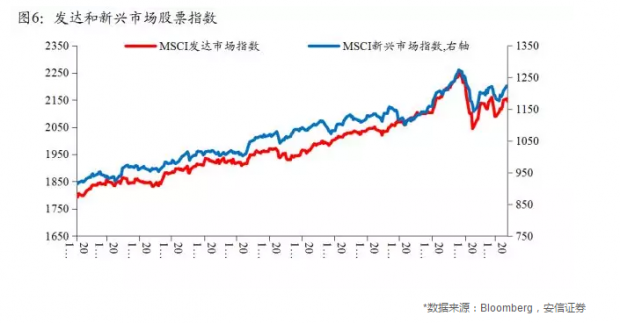

海外权益市场方面,随着市场对通胀快速上行担忧的缓解,全球股市转为震荡。自2月初市场大跌以后,权益市场的波动性显著增加。债券市场上,通胀压力缓和以及欧央行鸽派表态,使得欧元区德国、法国债券收益率继续回落。

2018年3月16日

文章原题为:旬度经济观察(2018年3月中旬)

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号