阅读:0

听报道

文 | 高善文

内容提要

4月中旬的报告中,我们提出,考虑到供应响应正在进入尾声,贸易摩擦出现重回多边框架的迹象,以及目前政策的内在冲突,经过几个月的调整,看起来权益市场的底部区域已经出现或者正在形成。

从新近的数据来看,4月PPI环比增速持平上月,供应响应对工业品价格的压制正在趋于结束,PPI环比增速逐步见底,将改善周期和金融板块的盈利水平和市场的盈利预期。

中美贸易摩擦的紧张局势似乎有所缓和。尽管两国在一些领域的争执,例如国有企业、产业政策等,短期内难以达成共识,但两国隔空角力、互征关税的过程似乎已经得到控制,紧张局势进一步升级的风险明显下降。

政策层面出现微调,重新提及扩大内需,看起来政府对去杠杆以及贸易战形成的风险具有必要的警惕,广义财政和货币金融政策边际上出现调整。

这些变化与我们在4月中旬报的判断大体一致,进一步显示权益市场的底部已经或正在形成,债券市场收益率的下行可能也在告一段落。

一、工业生产保持稳定

4月中采制造业PMI录得51.4,较上月小幅下降0.1个百分点。PMI中生产分项指数持平,发电耗煤同比增速较3月轻微回升,上中旬粗钢产量同比增速走高,水泥价格仍然强势。

综合来看,短期工业生产活动可能仍然是比较坚挺的。

新近公布的4月进出口数据,出口同比12.9%,进口同比21.5%,当月贸易顺差288亿美元。

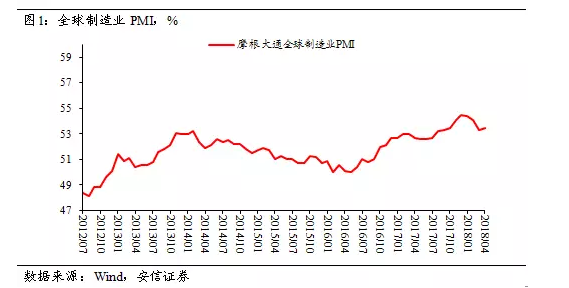

4月出口增速比一季度增速小幅回落,分国别来看,对发达经济体出口比一季度小幅回落,对新兴经济体出口增速比一季度还略有回升。考虑到全球制造业PMI有所回落,OECD领先指标大体走平,一些主要出口国的出口增速略有放缓,自2016年年中以来的全球经济增长恢复的态势似乎有阶段性放缓,对未来一段时间国内出口增速的影响偏负面。

中美贸易摩擦的紧张局势似乎有所缓和。尽管两国在一些领域的争执,例如国有企业、产业政策等领域,在短期内难以达成共识,但两国隔空角力、互征关税的过程似乎已经得到控制,紧张局势进一步升级的风险明显下降。

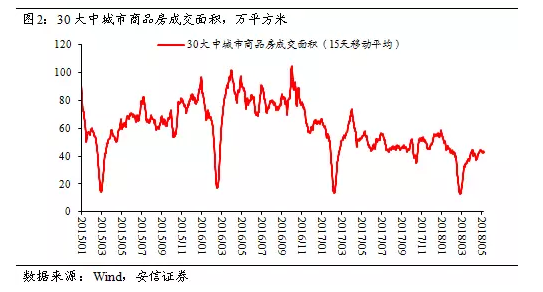

4月,30大中城市商品房成交面积绝对水平与3月持平,同比-22.6%,增速比3月反弹17.1个百分点。分城市看,一二三线城市商品房成交面积同比均有不同程度改善。

看起来房地产销售增速回落的过程正在趋于结束。尽管宏观金融条件仍然偏紧,但房地产市场上面临的库存较低的局面,对房地产价格提供了支持,并将对中期开发投资起到支撑。

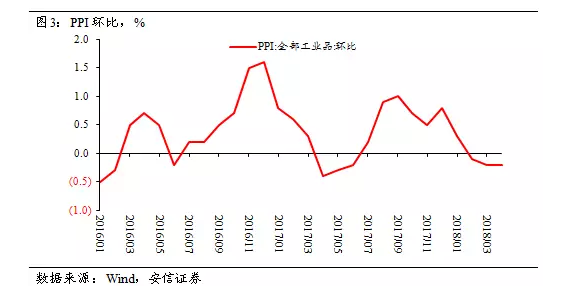

二、PPI环比持平,工业品价格回落接近尾声

4月PPI表现符合预期。环比-0.2%与上月持平;同比受低基数影响,回升0.3个百分点至3.4%。

拆解来看,生产资料价格存在比较明显的分化。

近期,受中东地缘政治影响,原油价格不断攀升,PPI分项中石油和天然气开采业、石油加工、炼焦及核燃料加工业价格环比涨幅居前。

另一方面,煤炭开采、黑色金属矿采选、有色金属矿采选、黑色金属冶炼和压延加工业价格环比跌幅扩大,显示工业生产的供应响应仍然存在。

剔除了原油价格对PPI分项的影响后,4月PPI环比增速应该比3月略有回落。进一步考虑到去年上半年供应响应对PPI环比增速的压制,低点大约为-0.4%左右。假定需求层面保持稳定,随后PPI环比增速会向历史合理水平回归。

往后看,供应响应对PPI环比增速的压制正在趋于结束,再经过1个多月的调整,PPI环比增速将逐步见底。这也将改善周期板块的盈利水平和市场的盈利预期。

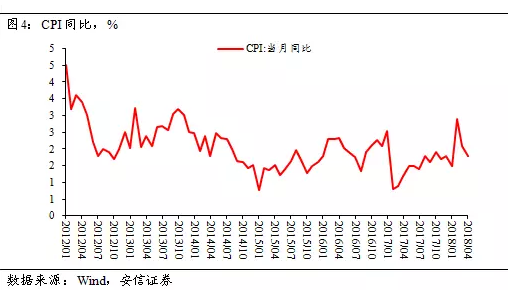

4月CPI同比1.8%,较前月回落0.3个百分点。不包括食品和能源的核心CPI同比2.0%,与上月持平。

分类看,非食品CPI环比与历史平均水平接近,食品CPI环比低于历史平均水平,是压低CPI的主要原因。

食品分项中,猪肉价格环比继续大幅下行。水产品、蛋类、鲜菜、鲜果价格环比跌幅较上月有所收窄,但仍低于往年同期水平,这可能与有利的气温因素有关,对当月食品项走弱也有贡献。

非食品主要分项价格环比与历史平均水平接近,仅交通和通讯价格受到能源价格上涨较多的影响,涨幅略高。

考虑到全球能源供应仍然充裕,国内粮食领域库存压力,以及当前劳动力市场的平稳局面,预计CPI同比未来一段时间仍将维持低位。

三、国内资本流出压力不大

近期,美元指数走强,美国利率水平抬升,新兴市场货币承压,阿根廷等部分内部严重失衡的边缘国家压力尤其显著。中美之间债券收益率利差重新收窄,使得一些投资者重新担忧资本外流和人民币贬值的可能。

此前的旬报中,我们讨论过中美之间利差的变化会对资本流动产生影响,但这需要同时观察信用市场和债券市场的情况,前者决定了实体经济部门的资产配置,后者决定了银行体系的资产配置,两者共同影响资本流动。

过去一段时间,尽管国内债券市场收益率下行,但实体经济融资条件紧张,信贷市场利率水平上行。实际上,这种跷跷板效应反映了监管政策对银行资产负债表的影响。换言之,债券收益率的下行并非宏观基本面的原因所驱动,更多是银行资产配置的调整所形成,这对汇率和资本流动的影响并不相同。

从资本流动的角度来看,国内实体部门信贷紧张的局面加强了企业海外融资需求,促使资本流入;债券市场收益率下降,可能促使银行体系将更多资金配置到海外债券市场上,诱使资本流出。孰强孰弱取决于两者的资金规模和受影响程度。从历史经验来看,实体部门的影响可能偏大一些。

4月官方公布的外汇储备3.12万亿美元,较上月下降180亿美元。但考虑到美元升值的外汇储备计价影响后,实际的外汇储备还是在上升的。人民币对一揽子汇率的走势,以及1季度的国际收支平衡表也显示资本流入的压力目前是主导性的。

债券市场上,4月下旬至今,5年期国开债收益率反弹20 bps,10年期国债收益率反弹5 bps,这与权益市场的变化形成对比。

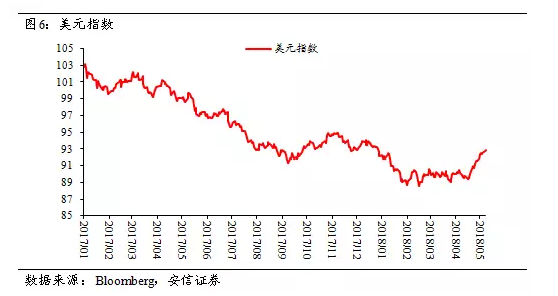

四、美元指数维持强势

4月下旬以来美元指数持续走高,目前已经接近93,到达年初以来的高点。美元指数的持续走高对新兴市场货币产生压力,过去一个月土耳其里拉对美元贬值5.3%,标普下调土耳其主权评级;阿根廷比索对美元贬值5%,为此阿根廷央行已经在七天内连续加息3次,将基准利率从27.25%提高到40%。

美元指数的上升与年初以来美国经济数据相对较强、欧元区等其他经济体数据趋势相对较弱有关。一季度美国GDP增速虽然有所放缓,但仍强于预期,且市场对2018-2019年的经济增长预期仍在上升,分别达到2.8%和2.5%。4月份美国失业率降至3.9%,为2001年来的首次,小时工资维持温和上涨,劳动力市场仍然保持强劲。

一季度英、法GDP增速有所放缓,结合欧元区制造业PMI近4个月持续下降,以及德国下调今明两年经济预期,短期内欧元区经济增长动能有所放缓。年初以来美国经济数据相对欧洲表现亮眼,使得美元指数逐步攀升。这与去年的情况刚好相反。

美国通胀水平及通胀预期稳步上行,也推升了美债收益率及美元指数。3月PCE同比2.01%,较上月提高0.28%,核心PCE同比增长1.88%,较上月提高0.31%。 CPI和核心CPI也均达到一年内高点。债券市场显示的通胀预期也在同步上行。受此影响,4月下旬以来,美国十年期国债收益率在3%附近震荡,美德利差维持在较高水平,这些也进一步提高了美元资产的吸引力,从而推升了美元指数。

展望未来,尽管全球经济复苏的节奏有所放缓,但美国相对欧洲、日本继续维持更好的韧性,通胀回升程度也更稳健,美联储6月加息几成定局,美元指数可能继续维持阶段性强势。

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号