阅读:0

听报道

文 | 高善文 郭雪松

内容提要

4月经济数据平稳,生产供应的恢复延续,需求方面房地产投资仍然较强,出口和出口交货值增速稳定,经济动能维持韧性。

房地产销售同比落入负增长区间,但月度房地产市场数据波动较大,不宜过度解读。结合价格表现,4月新房和二手房价格环比涨幅扩大,显示存货偏低仍是房地产市场重要的基本面支持。这将在一段时间内支持房地产投资相对较强,此外,低存货带来的涨价预期也可能对房地产销售和随后的新开工形成支持。

广义财政和货币金融政策边际上似乎出现微调,测算4月广义社融余额同比持平3月,基建投资增速企稳。

房地产和出口部门继续维持经济需求稳定,政策层面可能出现微调,以及PPI环比增速接近底部,这些情况显示权益市场的底部已经或正在形成,债券市场收益率的下行可能也在告一段落。

美国经济仍然较强,原油价格攀升带动通胀预期上行,美元指数持续走强。通胀上行过快和资本流动的压力,可能仍是未来全球市场不确定性的来源。

风险提示:(1)贸易摩擦加剧;(2)地缘政治风险

一、经济增长保持韧性

1、供应响应影响延续

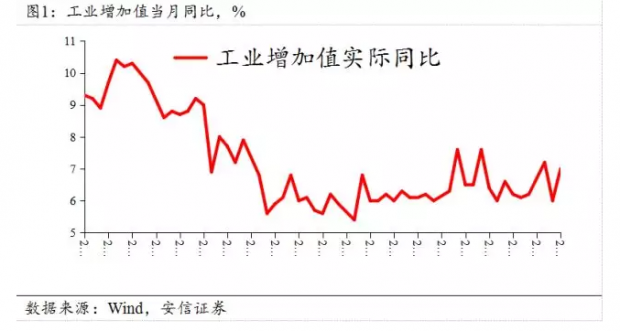

4月,规模以上工业增加值同比7.0%,比3月提升1个百分点,工业生产活动积极。分三大门类看,电力、燃气及水的生产和供应业涨幅最大,同比增速由3月的5.8%上升至8.8%,这与发电集团耗煤量的回升相一致;制造业增速由6.6%上升至7.4%;采矿业增速提升0.9个百分点至-0.2%。

在物量层面,4月原煤、焦炭、粗钢、钢材、水泥、十种有色金属等重要工业品产量增速均有不同程度的改善。

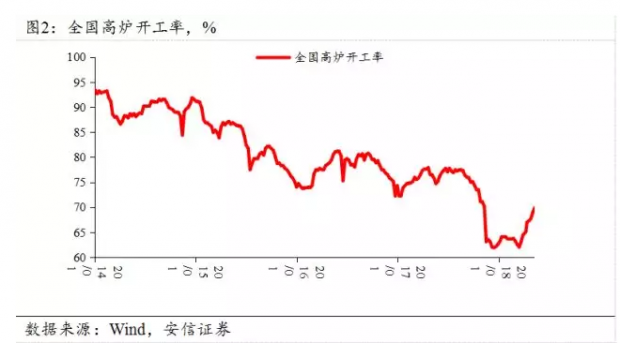

结合量价的表现,看起来供应响应对工业生产的提振仍在延续,4月份第二产业用电量继续回升,粗钢日均产量创历史新高,全国高炉开工率显著回升。生产的恢复继续对价格形成一定压制。4月份如果剔除了原油价格对PPI分项的影响后,PPI环比增速应该比3月继续回落。

更进一步的衡量经济受到供应响应影响的程度,还需要等待分行业工业增加值数据,并比较限产行业和非限产行业工业增速的变化。

5月至今的进度数据显示,6大发电集团耗煤量同比增速进一步提升至12.3%,工业生产情况仍然较强。

接下来需要留意环保限产的举措和价格下滑对企业生产的影响。

2、房地产投资维持高位

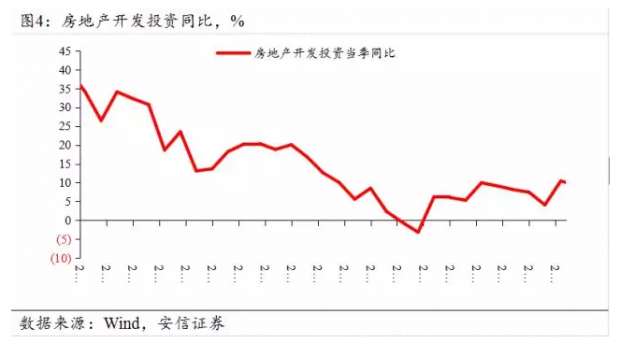

4月固定资产投资当月同比增速6.1%,较上月回落1.1个百分点。细项看,房地产投资小幅回落但仍然维持高位,基建投资增速轻微反弹,制造业投资上行,但其他行业投资大幅下滑8.5个百分点,是拖累固定资产投资下滑的主要力量。

4月商品房销售面积同比-4.0%,较上月下滑7.1个百分点。与此同时,房地产开发投资同比10.1%,与1季度基本持平。4月房地产市场土地购置面积同比-7.7%,扣减土地成交价款后的房地产投资增速比1季度还有轻微回升。但新开工面积同比2.8%,比1季度大幅回落6.9个百分点。

月度房地产数据波动较大,不宜过度解读。

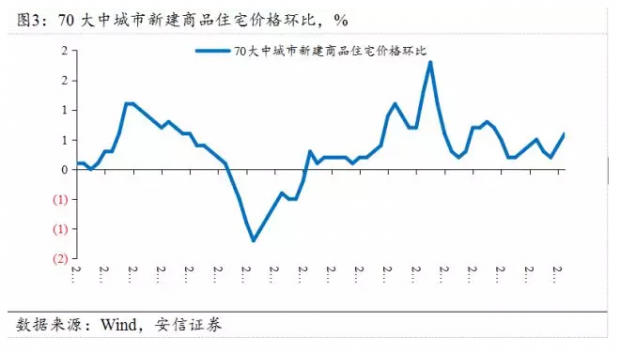

结合房地产价格变动来看,4月70大中城市新建商品住宅价格环比 0.6%,一线城市价格环比0增长,二三线城市价格环比进一步回升。二手住宅市场上,一二三线城市二手住宅价格环比涨幅均有扩大,4月二三线城市环比涨幅分别扩大到0.6%和0.5%。

从房价的表现和近期上海、南京、杭州、成都等七个城市新开楼盘施行摇号政策来看,大部分城市房地产市场存货已经回到合理甚至偏低的水平。

目前,房地产市场同时面临存货水平偏低与融资条件偏紧的局面。存货偏低支持了房地产价格,由此带来的涨价预期可能也在对房地产销售和随后的新开工形成支持。而金融条件的紧张使得房贷的可得性较差,按揭利率不断上行,更重要的是房地产企业购地资金受到限制。两种力量合并对房地产市场销售和新开工的影响还需要进一步观察。

中期来看,由于房地产存货水平较低,为了缓解房价潜在的上涨压力,需要加大住房供应力度,这将在一段时间内支持房地产投资相对表现较强。未来房地产销售一旦出现周期性的恢复,房地产新开工和投资将会出现更大的反弹和恢复。

3、基建投资拖累减弱

4月,测算基础设施建设投资当月同比6.4%,较3月轻微回升0.3个百分点。

财政方面,4月公共财政支出同比8.2%,比3月回升4个百分点。

从全年来看,在去杠杆和整顿地方政府财政秩序的大背景下,2018年财政支出和基建投资的增速可能放缓。但在实施过程中,还基本地取决于中央执行过程中应对经济变化的预调微调。

4月份测算广义社融增速稳定,基建投资增速似乎也在企稳。结合此前召开的中央政治局会议重提扩大内需,这是否意味着去杠杆和基建投资下滑的压力在边际上出现微调,值得密切关注。

4、消费增速放缓

4月,社会消费品零售总额名义同比9.4%,实际同比7.9%,均比3月回落。

细项看,商品零售、餐饮以及细分的家具、服装等增速均有下滑。消费增速下滑的同时,实体经济基本稳定,就业市场回升,居民收入增速轻微改善,这些情况显示消费增速的下滑也许并非经济基本面恶化的影响,而是受到了政府广义财政开支下滑的拖累。类似的情况在2014-2015年也有体现。

合并观察4月的经济数据,供应层面的反弹仍在延续,需求方面房地产投资仍然较强,出口和出口交货值增速保持稳定,经济动能维持韧性。

5月至今,螺纹钢、水泥现货价格仍然较强。上旬,流通领域生产资料价格环比继续改善。商品期货市场上,南华金属指数稳定,受原油价格影响,南华能化指数回升,带动南华工业品指数小幅回升。

在工业生产较强的背景下,工业品价格的表现显示需求层面仍然稳定。未来需要留意的是,房地产市场的低库存能否继续支持房地产投资的稳定,基建投资对经济的拖累是否在边际出现减弱。

二、社融和广义社融增速企稳

此前公布的货币信贷数据,4月人民币贷款新增1.18万亿,余额同比12.7%,较前月小幅回落0.1个百分点。新增社会融资1.56万亿,测算余额同比10.6%,与上月持平。

分项看,居民按揭贷款新增额轻微下降。企业中长期贷款新增额轻微上行,强于季节性。表外融资继续回落,委托贷款、信托贷款、未贴现银行承兑汇票当月合计减少121亿,降幅较上月放缓。

将企业中长贷、中长期信用债、委托贷款、信托贷款等企业中长期资金加总来看,指标余额同比稳定。

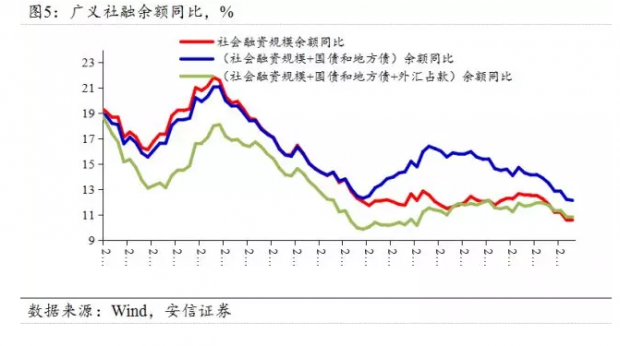

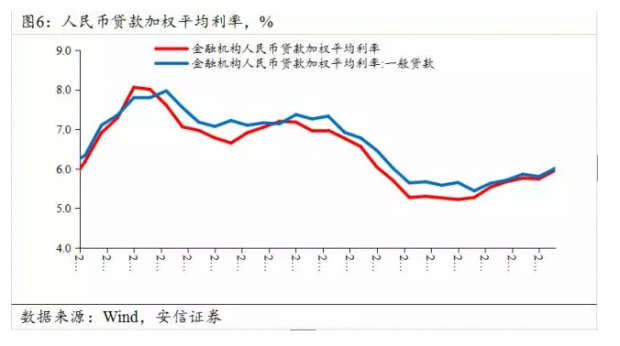

去年年底以来,广义社融增速回落,人民币贷款加权平均利率回升,量跌价升的组合凸显了实体经济资金紧张的局面。

此前的旬报中,我们讨论了去杠杆等监管政策对银行资产负债表的影响。实体经济融资条件紧张,信贷市场利率水平上行,显示去杠杆政策从金融体系入手,对影子银行体系的冲击较强,同时银行的表内信贷投放受到一些约束,很难满足影子银行融资回表的需求。

近期,政策层面出现微调,重新提及扩大内需,看起来政府对去杠杆以及贸易战的风险具有必要的警惕,广义财政和货币金融政策边际上似乎出现微调。例如,4月社融增速与3月持平,我们测算的广义社融余额同比10.8%,同样与3月持平。此前央行在4月25日降准,释放4000亿流动性,近期发放801亿PSL,以期从总量层面解决实体经济偏紧的融资环境。这些情况需要进一步追踪观察。

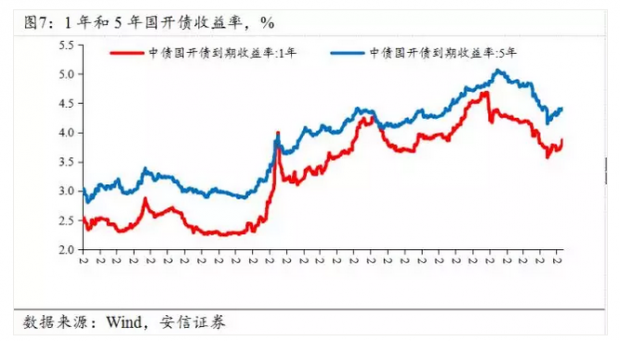

监管政策的边际调整似乎使得信贷投放略有积极,并通过对银行资产负债表的影响,在债券市场也有反映。1年、5年、10年期国开债5月初以来收益率均上行10bp左右,国债收益率也显著上行。

三、海外经济

4月美国CPI同比2.46%,比前月上升0.1个百分点;核心CPI同比维持在2.14%。受原油价格上涨影响,能源贡献回升。核心商品意外走弱,持续拖累通胀。

原油方面,中东地缘政治的紧张局势,委内瑞拉石油生产的持续下降以及美国页岩油扩产遭遇瓶颈,共同推升油价。5月初美国宣称对伊朗启动最高级别的经济制裁,伊朗目前原油产量约占全球供给总量的4%左右(382万桶/日),主要出口对象为欧盟与中国,而两者均表明支持伊朗核协议。同时沙特也表示将尽可能维持原油供给的稳定。近期由伊核问题带来的油价上涨可能主要来自情绪层面。原油供应层面,受政局动荡和经济危机的冲击,委内瑞拉原油产量严重收缩,目前已经从2016年初的近250万桶下降至142万桶,是上世纪50年代以来的最低水平。油价上升带动美国原油生产加速,但现阶段管道及港口运输的瓶颈对美国页岩油的出口形成压制。

随着原油价格上行,美国隐含通胀预期升至高位,在近期零售销售数据反弹的带动下,10年期美国国债收益率突破3%,日本和欧洲等国国债收益率跟随上行。

欧元区3月工业产出分化。德国工业产出录得4.0%,较上月提升1.4个百分点,制造业反弹贡献最大。受罢工影响,法国工业产出下滑,同比由前值的3.8%下降至1.8%,其中制造业受到的冲击最大。英国3月工业产出同比由前值的2.2%回升至3.0%,寒冷天气带动能源产出快速上涨,但出口持续的弱势在短期内仍限制工业产出的表现。结合PMI数据观察,2018年初以来欧元区经济活动走弱的局面在边际上未见改善的迹象,欧美经济复苏差异使得欧元相对美元可能仍然会维持相对弱势。

日本经济在经历了一季度增长动能放缓后,4月制造业PMI和服务业PMI加速扩张。与PMI数据一致,4月日本ECO观察指数同步回升,暗示经济在经历一季度的放缓后出现回暖。相应的,日元兑美元结束了4月份的单边贬值趋势,5月以来汇率保持震荡。

权益市场方面,5月中旬以来,美股保持震荡,德国、英国、法国、日本股指小幅上行。

2018年5月18日

文章原题为:旬度经济观察(2018年5月中旬)

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号