文 | 高善文 郭雪松

内容提要

近期公布的经济数据,工业生产情况大体稳定,PPI环比增速大幅回升。这是否意味着,供应响应的过程已经接近尾声,对PPI环比增速的压制也可能已经结束,值得留意。

未来一段时间,随着供应响应影响的结束,对经济增长需要更多关注需求层面的变化。房地产市场上,低库存成为支持房地产市场周期性回升的主要力量。1-5月,扣除不可销售部分后的房屋新开工面积与商品房销售面积持平,显示房地产市场重新进入存货回补的阶段。由此支持的房地产投资大体抵消了基建投资下滑的压力,这些情况限制了下半年经济下降的幅度。经济面临的主要风险仍然是去杠杆带来的全面信用收缩的压力。

权益市场继续受到信用紧缩和中美贸易摩擦的压制,市场的回暖还要等待更为明确的政策信号。

风险提示:(1)贸易摩擦加剧;(2)地缘政治风险

一、供应响应趋于结束,关注经济需求变化

新近公布的5月经济数据,规上工业增加值同比6.8%,工业生产情况大体稳定。

分三大门类看,电力、燃气及水的生产和供应业同比12.2%,增速提升3.4个百分点,与发电集团耗煤量的回升一致;采矿业同比3.0%,增速提升3.2个百分点;制造业同比6.6%,增速小幅回落0.8个百分点。

行业物量数据层面,5月焦炭、粗钢、钢材、十种有色金属产量增速继续改善,原煤、水泥产量增速略有下滑。

此前的报告中,我们重点讨论过年初以来经济受到供应响应的影响,这在支持了工业生产的同时压低了工业品价格,1-5月份规上工业增加值累计同比6.9%,比去年三、四季度6.2-6.3%的平台有明显抬升。

从近期的经济数据表现来看,工业生产情况大体稳定,PPI环比增速较4月大幅回升0.6个百分点。这是否意味着,供应响应的过程已经接近尾声,对PPI环比增速的压制也可能已经结束,值得留意。

此外,结合工业品量价表现,水泥产量回落,价格走平;螺纹钢价格和产量表现较强,或许显示随着PPI环比的触底回升,库存回补的影响开始体现。

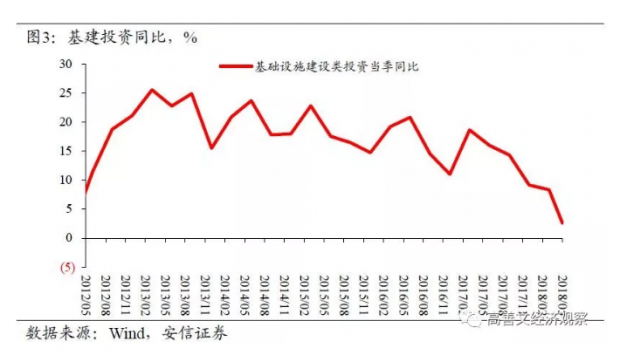

需求层面,5月当月固定资产投资同比3.9%,房地产投资增速仍然稳定在较高水平,基建投资继续快速下滑,是拖累固定资产投资增速的主要因素。

5月当月商品房销售面积同比8.0%,销售情况仍然良好。4-5月平均,房地产销售增速同比4.0%,比1季度的3.6%轻微回升,与30大中城市商品房成交面积增速的企稳回升一致。

5月当月房地产投资同比9.9%,4-5月平均新开工面积同比11.8%,房地产投资和新开工增速稳定在较高水平。

结合房地产销售面积和销售价格数据来看,房地产市场短周期调整可能已经趋于结束。低库存成为支持房地产市场周期性回升的主要力量。

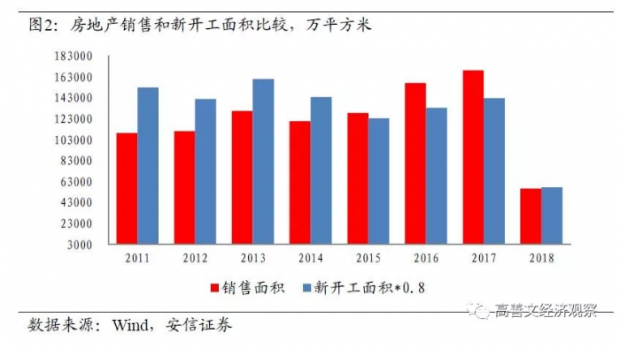

我们可以简单比较房屋新开工绝对面积和商品房销售绝对面积,来衡量库存的变动。2017年,房屋新开工面积17.9亿平米,商品房销售面积16.9亿平米。一些经验系数认为,新开工面积中的80%是可以销售的部分。扣除新开工面积中不可销售部分后,调整后的新开工面积小于销售面积,显示房地产市场仍然处在去库存的过程之中。这与2015、2016年的情况相同,并与2011-2014年库存快速堆积的过程形成鲜明对比。

今年1-5月,房屋新开工面积7.2亿平米,商品房销售面积5.6亿平米。扣除新开工面积中的不可销售部分,真实新开工面积略大于销售面积。显示去库存的过程已经大体结束,房地产市场在逐步重新转入存货重建的过程。

5月当月,测算基建投资同比-1.2%,增速继续快速下滑,对固定资产投资增速拖累较大。4-5月平均,基建投资同比2.6%。与此对应的在融资方面,5月社融增速也在继续回落。

在去杠杆和规范整顿地方财政秩序的政策约束下,基建领域投资走弱的情况看起来仍将延续。

5月社会消费品零售同比8.5%,比4月大幅下降0.9个百分点。国家统计局在新闻发布会上表示,端午假期的错位对同比增速的影响在1个百分点以上,这可能解释了社会消费品零售回落的大部分。

综合来看,尽管基建增速持续下滑,但全球经济特别是美国经济仍然较强,继续支持出口增速;房地产库存去化接近尾声,地产投资企稳改善,这些情况限制了下半年经济下降的幅度。经济面临的主要风险仍然是去杠杆带来的全面信用收缩的压力。

二、社融增速继续下滑

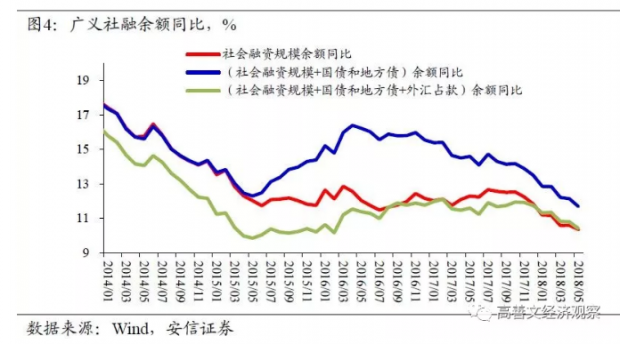

5月总量信贷增速继续下滑。5月新增社会融资7608亿元,测算余额同比10.4%,较上月回落0.2个百分点;人民币贷款新增1.15万亿元,余额同比12.6%,较上月小幅回落0.1个百分点。

分项看,表外融资继续回落,委托贷款、信托贷款、未贴现银行承兑汇票当月合计减少4215亿元。受信用债违约事件频发的影响,新增债券融资规模显著收缩。

加总社融、国债、地方债、外汇占款的广义社融同比10.4%,比上月下降0.4个百分点。

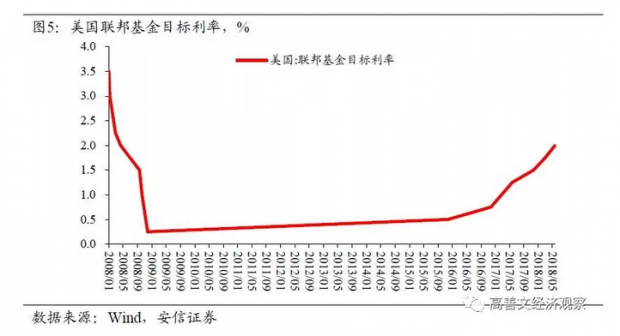

偏紧的融资环境在一定程度上使得央行在美联储加息后按兵不动,可能意在避免过紧的金融环境对实体经济产生较大拖累。此外,中美利差目前处于较为舒适的水平,外汇占款持续回升,人民币汇率稳定,对美元贬值预期较弱,这些因素也支持央行选择不跟随加息。此前央行扩大MLF担保品范围,超额续作MLF,有缓解市场流动性的意图,看起来政府对去杠杆和严监管的影响持有必要的警惕。

最新公布的5月央行外汇占款余额较上月增加91亿元,年内连续四个月回升。这一数据与剔除汇兑损益后的外汇储备数据走势一致。5月美元指数上行,人民币兑美元小幅贬值,人民币指数保持稳定。考虑到信贷市场的紧张和债券收益率的水平,目前我国资本流出的压力不大。

三、海外经济

美联储如期加息,年内或仍有两次加息。

美联储6月加息25bp,表态偏鹰派。此次加息为联储年内第二次加息,也是本次加息周期开启以来第7次加息。美联储声明称美国经济增长稳定,失业率持续下降,家庭支出加速,通胀和核心通胀向2%靠近,经济前景面临的风险大致均衡。关于利率,此次会议声明删除了利率可能在一段时间内低于长期水平的表述,显示联储对未来加息信心充足。

美联储上调了2018年实际GDP增速、2018年和2019年PCE通胀,下调了2018年及未来两年的失业率。点阵图显示,联储8位官员预计今年全年加息4次或更多,而3月的点阵图显示持这一预期的官员有7人,因此年内或仍有两次加息。

决议宣布后,美国2年期国债和10年期国债收益率上行,期限利差进一步平坦化,美元指数先涨后跌,三大股指均小幅下挫。新兴市场货币承压,阿根廷比索、巴西雷亚尔、土耳其里拉、墨西哥比索跌幅居前。

欧央行决定年底退出购债计划,维持利率不变至少到明年夏天。

欧央行公布6月政策利率会议决议声明,明确表示每月300亿欧元的资产购买规模将持续到9月份,10月份至12月的月度购债规模为150亿欧元,然后在12月末停止购债计划,但到期债权再投资仍将持续。关于利率,欧央行表示将保持利率不变至少至2019年夏天。

欧央行还大幅下调了欧元区今年经济增长预期,大幅上调今明两年的通胀预期,认为经济增速趋于温和部分是因为临时性因素,还受外部贸易减弱和不确定性影响,同时也反映了从高水平的回撤。总体来看,欧元区经济增长稳健且范围广泛,经济前景面临的风险大致均衡。

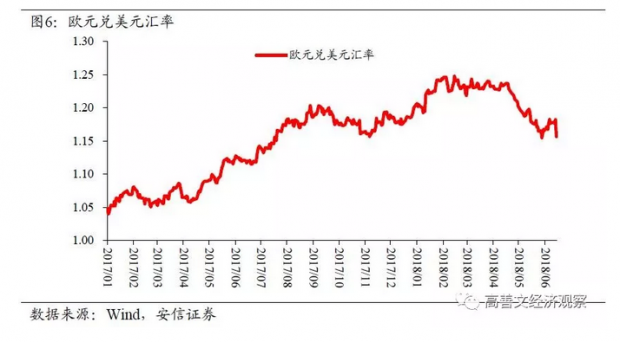

虽然欧央行宣布退出购债计划的时点早于市场预期,但退出购债计划的节奏以及加息的开始时间均偏鸽派,加之德拉吉讲话偏鸽派,欧元兑美元大幅贬值2%,10年期德债收益率下行6bps,欧洲股市集体走高。

考虑到美国经济复苏依旧保持强劲,欧洲经济势头放缓以及美欧加息节奏的差异,未来美元兑欧元可能仍有走强的空间。

权益市场方面,新兴市场受美联储加息影响更大,6月中旬以来小幅下行,发达市场保持震荡。

2018年6月15日

文章原题为:旬度经济观察(2018年6月中旬)

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号