阅读:0

听报道

实现去杠杆目标,存在财政、金融两种不同操作方式。基于此前专栏文章提出的“中国宏观杠杆问题本质是结构问题,是财政问题”的前提,本文对比财政去杠杆、金融去杠杆两种路径的差异。文章指出,在目前现实条件下,遵循财政去杠杆路径,将更容易取得成效。

当下,着眼于主动去杠杆总体要求,本质上存在两种不同操作方法,一种是财政去杠杆,一种是金融去杠杆。笔者接下来对两种方式进行比对。

两种不同操作方法

所谓财政去杠杆,是指由财政部门责令和督促地方政府和国有企业减少借贷,加快修复资产负债表。所谓金融去杠杆,是指由金融部门减少放贷,从而迫使企业和地方政府加快修复资产负债表。这两种操作方法均着眼于减少经济活动中的债务积累,但存在以下重要差异。

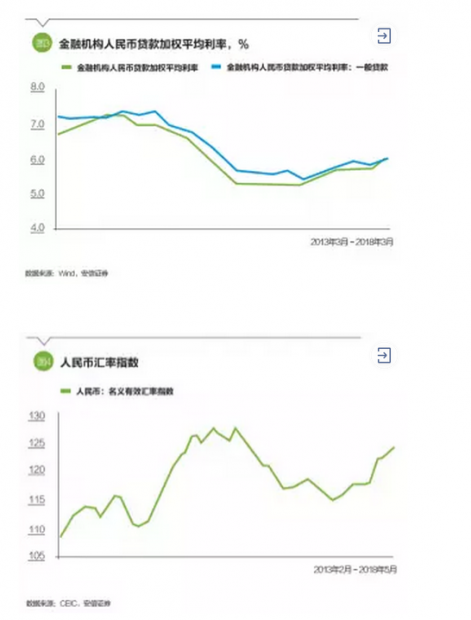

第一,在信贷市场上,在信贷总量下降的同时,财政去杠杆将伴随着利率的下降,金融去杠杆伴随着利率的上升。

第二,在外汇市场上,财政去杠杆将带来资本流入的减少和汇率的贬值倾向,金融去杠杆将带来资本流入的增加和汇率的升值倾向。

第三,在实体经济领域,财政去杠杆和信贷利率的下降将造成民营投资被“挤入”市场,金融去杠杆将导致政府、国企和民营企业的投资均被“挤出”市场。

第四,在出口领域,财政去杠杆通过引导汇率贬值进而可以刺激出口,金融去杠杆通过引导汇率升值将抑制出口。

第五,尽管两种去杠杆都倾向于直接减少总需求,但财政去杠杆通过对出口和民营投资的积极影响倾向于缓和和稳定经济活动,金融去杠杆则倾向于通过抑制出口和民营投资进一步造成经济的收缩。

第六,如果信贷市场存在隐性担保以及所有制歧视,财政去杠杆将减少和缓和这些扭曲;但金融去杠杆将加剧扭曲,造成民营经济受到信贷减少更显著的影响,从而容易形成“误伤”。

第七,财政去杠杆通过诱导利率下降,信贷扭曲缓和以及出口和民间投资的改善,有助于稳定权益市场,金融去杠杆通过迫使利率上升、加重信贷扭曲、抑制出口和民间投资活动,从而进一步抑制权益市场的表现。

由于这些原因,在中国目前的现实条件下,如果遵循财政去杠杆的路径,将更容易取得成效;如果遵循金融去杠杆的路径,可能事倍功半,还容易出现风险事件。笔者此前专栏文章讨论过,中国宏观杠杆问题本质是结构问题,是财政问题。

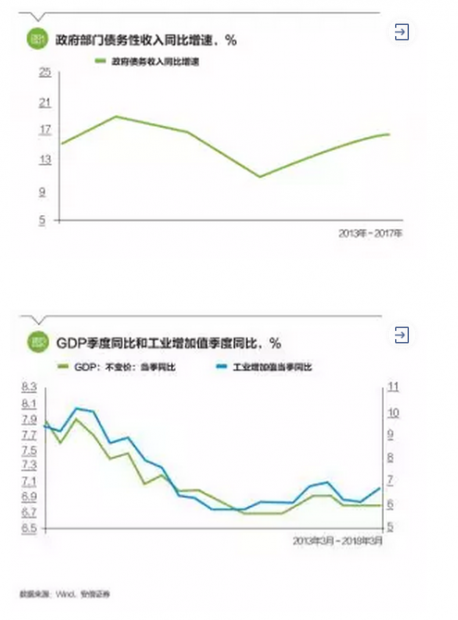

以上的分析是否只具有理论和逻辑上的价值,没有现实的可行性呢?实际上,仔细研究中国的经济数据,容易看到,2014年以后,由于一系列内外因素的变化,中国经济实际上已经走上了财政去杠杆的路径,并持续到2017年底。2018年初以来,由于“严监管”等一系列政策影响,中国实际上转向了金融去杠杆。

过去几年财政去杠杆及其影响

实际上,仔细观察第一部分中各种口径下企业资产负债率的数据,容易看到,即使对于国有企业而言,其负债率高点也在2014年前后达到,随后出现一定下降;各类企业资产周转率均在2016年见底回升;政府债务的情况似乎也有改善的迹象。宏观上企业部门的杠杆率2016年下半年以后开始稳中有降。

为什么2014年会出现这样的转折呢?为什么这种转折在2016年开始出现宏观效果呢?这一过程还存在哪些问题呢?

实际上我们不很确定2014年经济趋势转折的原因,但看起来与两个因素多少相关:一是以财政部43号文为代表,中央政府开始尝试严格控制地方债务;二是各方面对中国经济进入“新常态”逐步形成共识,随着长期经济增长预期的下调,经济行为随之改变。以下笔者将说明这些变化以及其产生影响的证据。

容易看到,在国有企业和地方政府停止或放慢加杠杆条件下,这段时间出现了总需求减速、利率下降、汇率贬值等一系列变化,与前述分析大体接近。

毋庸讳言,2016年下半年以来,中国面临外部环境出现改善,全球经济活动开始强劲恢复,供给侧改革则大幅推高了工业品价格,这些内外变化客观上加速了宏观杠杆率的改善。

但是,此前财政去杠杆积极影响仍然不可忽视。例如,在2018年全球经济减速的背景下,中国实际出口继续加速,这与此前的汇率贬值似乎存在关联。

在房地产、政府基建和消费减速,制造业投资总体企稳的背景下,民营投资开始回升,如果数据方向大体可信,那么挤入效应的解释则应当仔细考虑。

更重要的是,从工业企业和上市公司的数据看,由于持续的投资减速,企业总资产增速大幅降低,其趋势水平在2016年以来稳定在7%以下,未来很长时间来看可能继续如此。

目前中国经济的潜在实际增速也许不低于6%~6.5%的区间,考虑通货膨胀影响,名义潜在增速可能在8%~9%之间或者更高一些。

企业资产增速低于经济名义潜在增速意味着,由于经济趋向于回到潜在增速内在调整机制,除非出现严重的需求冲击,资产周转率已经触底,并转入系统性回升趋势,这将持续改善宏观杠杆率。

换句话说,由于过去几年财政去杠杆的影响,2016年企业资产增速已经降低到临界水平之下,这使得在有利需求冲击下,很容易出现资产周转率和宏观杠杆率的明显改善。

迄今来看,这一过程较多来自于企业自发行为,政策调整可能产生了积极影响,但从地方融资平台看,政策效果仍然不够彻底,国有企业资产负债率的修复也比较缓慢。

解决的方法也许应该是,沿着财政去杠杆的总体路径,进一步加大工作力度,特别是更加严格地约束和限制地方通过融资平台等做出的举债行为,督促国有企业抓紧降低负债率。

本文刊发于《清华金融评论》2018年9月刊,9月5日出刊

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号