阅读:0

听报道

文 | 高善文 韦志超

内容提要

10月中采PMI触及三年来低点,观察微观层面的数据,发电耗煤同比增速持续下滑,高炉开工率走低,同期PPI环比下行,南华工业品指数回落。合并来看,国内需求端在持续萎缩,工业生产处于偏弱的水平。与此同时,在新兴经济体回暖与企业出口抢单的共同影响下,出口数据维持强势。

民营企业家座谈会后一行两会、国务院持续出台政策,针对性地解决民营企业生产经营以及融资遇到的困难,权益市场在经历短暂反弹后,进入观望状态,后续政策的制定和落地对市场信心提振、风险偏好的改善具有重要影响。

美国中期选举落幕,随着众议院被民主党控制,美国国内的刺激政策施行力度将趋于减弱,美国经济的复苏节奏可能会受到冲击。中美贸易方面则仍然充满不确定性,考虑到对外政策上总统拥有高度的自主权,中美贸易摩擦在未来较长时间内仍将持续,短期需要密切关注11月G20会议上两国领导人谈判进展。

风险提示:(1)贸易摩擦加剧;(2)地缘政治风险

一、工业生产活动偏弱

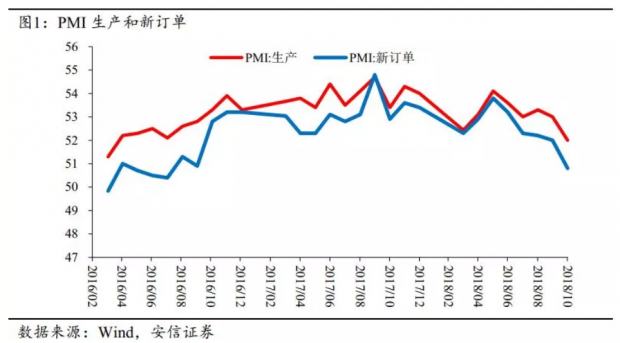

10月中采制造业PMI录得50.2,较9月回落0.6个百分点。其中生产、库存、新订单分项全面回落,而与贸易相关的新出口、进口订单延续较大幅度的回落。观察微观数据,发电耗煤同比增速持续下滑,高炉开工率轻微下行,可见生产活动还处在一个偏弱的水平。

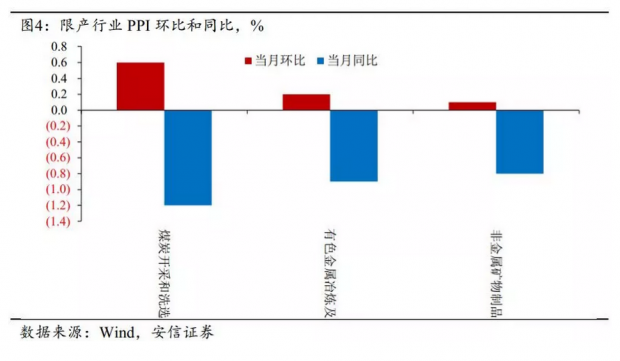

价格方面,PPI环比下行,PMI主要原材料购进价格、南华工业品指数较上月纷纷回落,螺纹钢、焦炭等与环保限产相关的品种价格维持强势。

10月环保限产在全国范围内全面开展,对螺纹钢、焦炭等产品的价格形成支撑,而今年环保限产的力度相较去年在政策上边际放松,相关品种价格同比涨幅也出现回落。结合量价数据来看,国内需求还在持续萎缩。近期民营企业生产经营和融资相关的政策频出,政策的落地实施进而对实体经济产生效果还需一定的时间,短期来看,工业生产活动可能还存在下行的压力。

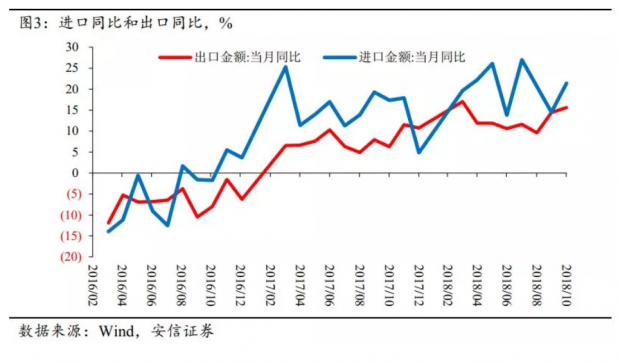

新近公布的进出口数据显示,10月美元计价出口同比15.6%,较9月增速上行1.2个百分点;美元计价进口同比21.4%,较9月增速大幅上行6.9个百分点。

出口分项来看,中国对美国出口轻微回落,但仍然维持在年内高位,由于明年税率将抬升至25%,企业可能仍存在出口抢单的情况。对欧盟、日本、东盟的出口也出现下滑,而对巴西、俄罗斯、印度等发展中经济体及香港地区出口走强,与此同时,巴西当月的进口也有较大幅度上行,因此出口的走强可能也和新兴市场经济10月开始整体企稳回暖有关。

往后看,中美贸易摩擦目前还未看到缓和的迹象,日本、欧盟等发达经济体的复苏节奏仍在放缓,新兴经济体的回暖能否延续,进而带动出口的持续走强还需要进一步观察。

进口方面,原油进口量大幅上涨,这可能和美国对伊朗原油出口制裁日临近有关,钢材、天然气、铁矿砂涨幅居前。此次进口同比增长主要集中在资源型商品,这可能和环保限产力度相较去年的放松有一定关系。受累于终端需求的疲软,汽车进口同比仍然维持负增长。

整体来看,在环保限产边际放松的情形下,上游原材料进口有望维持强劲,进口博览会短期可能推升11月进口数据,但长期看内需持续偏弱,进口总体仍然承压。

二、通胀整体平稳

10月PPI回落,环比0.4%,较上月小幅下行0.2个百分点;同比录得3.3%,较上月回落0.3个百分点。

分类看,生产资料价格和生活资料价格环比均小幅回落。10月油价中枢相较9月明显抬升,PPI分项中石油和天然气开采业环比涨幅居前,有色金属矿采选、煤炭开采和选洗、非金属矿物制品业环比涨幅较大,这与10月开始全国范围内环保限产开展密切相关。而今年环保限产力度相较去年边际放松,相关产品的同比涨幅出现不同程度的回落。其他分项环比则大多出现不同程度的回落。

10月CPI同比2.5%,与上月持平,其中食品项回落0.3个百分点,非食品分项小幅上行0.2个百分点。CPI环比0.2%,较上月回落0.5个百分点。

食品分项中,极端天气对鲜菜、鲜果价格的推升作用开始消退,猪肉、蛋类价格环比涨幅回落,粮食价格环比维持稳定。非食品分项中,旅游分项环比大幅上行,这与国庆节假期出行有关,而10月国际油价均价相较9月有明显上涨,这也带动交通工具燃料分项上行。

整体来看,前期极端天气对鲜菜、鲜果的短期影响趋于消退,猪肉价格涨幅放缓。从工业品价格环比、经济走势、劳动力工资、粮食市场等情况看,通胀趋势性上涨的迹象看起来并不明显。

三、政策持续发力,市场保持观望

11月初主席主持召开民营企业家座谈会,针对民营企业的生产经营和融资遇到的困难,提出一系列要点明确、操作性强的政策措施。

随后央行行长在接受采访时提及人民银行将为民营企业提供信贷支持、债券融资支持工具以及股权融资支持工具。市场也快速响应,银行间和交易所纷纷推出信用风险缓释工具,支持民营企业债券发行融资。

潘功胜副行长也表态城商行要对民营企业和国有企业一视同仁,在信贷资源安排、授信审批权限设置、绩效考核政策上完善服务民营和小微企业的制度安排。

银保监会主席郭树清在接受《金融时报》采访时强调,初步考虑对民营企业的贷款要实现“一二五”的目标。

结合主席的讲话以及一行两会的表态,我们认为后续增值税并档、社保税费减免等政策有望陆续出台,银行的风险偏好可能出现边际改善。随着政策的逐步落地,民营企业的融资压力也将出现较大幅度的缓解。

权益市场在民营企业家座谈会后出现了显著反弹,食品饮料、社会服务等民营企业占比较高的板块涨幅居前,但反弹时间较短,随后市场出现持续小幅回落。而观察同期的北上资金,在11月2日大幅跳升后回落,随即维持区间震荡。海内外投资者对政策落地的强度与时间保持观望。目前权益市场的估值到达历史极值水平,其中已经大部分吸收了市场对盈利预期的担忧,民营企业融资压力的边际缓解对改善市场风险偏好、提振市场信心有较为重要的作用,政策的落地需要密切留意。

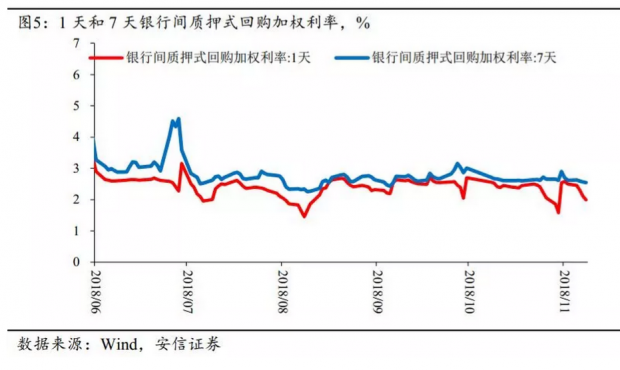

11月以来,货币市场利率出现普遍下行,1天质押式回购利率和7天质押式回购利率分别下行55bp、26bp。受货币市场的带动,短端利率债收益率同步下行,1年国债和国开债收益率分别下行13bp、15bp,长端国债则整体维持稳定。不同等级的信用债利率和利差均出现小幅的回落。随着民营企业融资支持政策的出台以及落地,债券市场可能会出现类似于今年7月到8月中旬,收益率整体下行的走势。

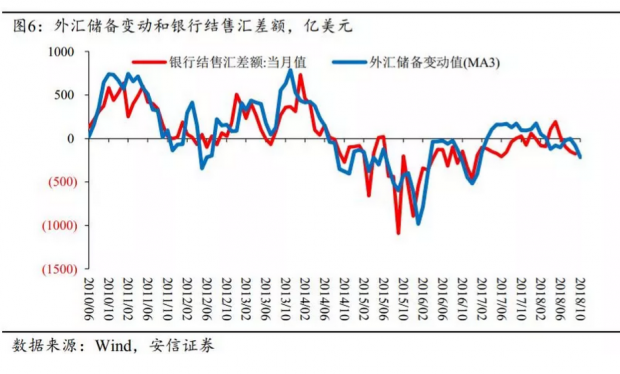

外汇市场上,受民营企业家座谈会信心的提振以及中美贸易摩擦担忧边际缓解的影响,人民币先大幅升值随后小幅贬值,贬值压力较上月有轻微改善。新近的10月外汇储备30531亿美元,较上月减少339亿美元,延续8月以来外汇储备下行的趋势。观察同期的银行结售汇数据,8月以来结汇规模低于售汇规模,且裂口在不断扩大。外汇规模的萎缩除受10月估值效应的影响外,可能也与央行在外汇市场的调控有一定关系。近期中美高层的互动频繁,表态友好,看起来中美贸易摩擦在G20期间可能会达成一定程度的共识,这对风险情绪的缓解有积极作用。

四、民主党控制众议院

美国中期大选落幕,民主党赢得众议院多数席位,共和党保持参议院多数席位。

美国中期选举结果对特朗普政府的内政将产生较大影响,众议院的权力侧重于财权,而参议院的权力更多在人事权。与税收、财政相关的法案必须由众议院提出,再经参议院审议,因此特朗普的二次减税和基建政策可能面临较大的阻力。而人事任命和国际关系方面则基本不受影响。

虽然众议院拥有弹劾总统的权利,但要想通过弹劾案需要众议院过半、参议院超过2/3通过,在共和党把控参议院且特朗普在共和党内影响扩大的情况下,特朗普不太可能面临弹劾。民主党启动弹劾总统的程序更多会是出于为2020年大选做准备。

总体来看,此次大选结果符合市场预期。随着众议院被民主党控制,国内的刺激政策施行力度将趋于减弱,美国经济的复苏节奏可能会受到冲击。中美贸易方面则仍然充满不确定性,对外政策上总统有高度的自主权,中美贸易摩擦在未来较长时间内仍将持续,短期需要密切关注11月G20会议上两国领导人谈判进展。

中期选举结果公布后,美股大涨,10年美债收益率小幅下行,美元指数维持稳定。

10月美国非农数据表现亮眼。非农就业人口增加25万,远高于前值的13.4万人,主要的增加来自商业服务、医疗保健和社会救助业。失业率录得3.7%,维持历史低点。私人部门时薪增速环比0.2%,低于前值的0.3%。平均时薪同比3.1%,创2009年4月以来新高。

美国劳动力市场持续偏紧,经济政策虽然面临一定不确定性,但尚未看到经济转向的迹象,薪资增长的加速进一步推升通胀水平,12月美联储加息的概率达到78%。

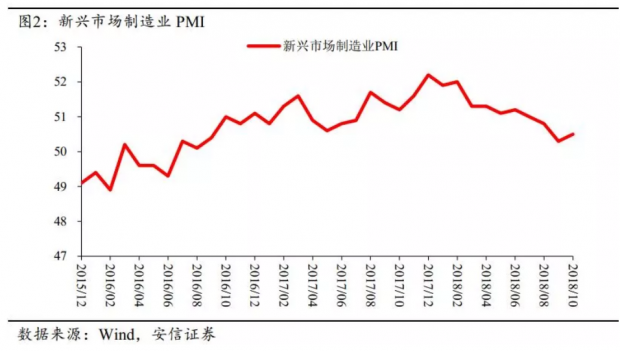

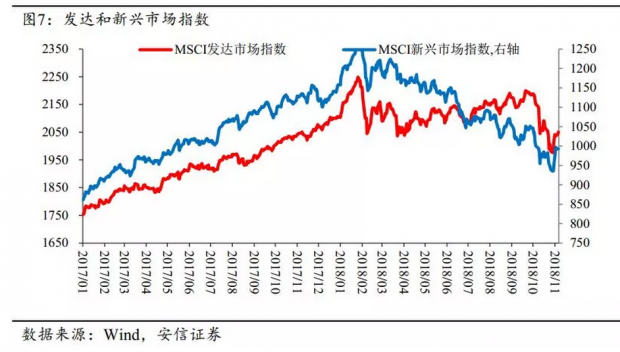

新兴市场方面,10月新兴市场制造业PMI反弹,同期美元债收益率上行,汇率指数企稳,股指于月底触底上升,新兴市场经济的回暖值得持续关注。发达市场方面,在美股的带动下,11月发达市场股指大幅反弹。

文章原题为:旬度经济观察(2018年11月上旬)

文章载于“安信国际”微信公众号(2018年11月12日)

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号