旬度经济观察

——2014年12月中旬

高善文 姚学康 尤宏业

2014年12月22日

说明:

1)元月以后,《旬度经济观察》只通过微信公众号“高善文经济观察”推送,不再博客和微博发布。

2)通过公众平台推送的报告存在一定时滞,请留意研报落款时间。即时报告可通过对口销售经理索取。

内容提要

近期披露的PMI数据显示经济活动进一步减弱,但12月上中旬商品房销售继续回升,一线城市成交价格环比开始上涨,进一步暗示房地产对经济的拖累作用即将结束。近期公共财政支出增速维持在0附件的水平,但预计下月以后将会明显上升。考虑到这些因素,目前的经济活动也许十分接近短期内的底部水平。

12月中旬的信用债市场遭受了额外的政策冲击,收益率大幅上行;货币市场利率也在打新、季节性资金需求的推动下全面走高,作为应对,央行启动SLO、并续作MLF。在趋势上,考虑到银行信贷投放的增长等因素,我们认为债券收益率或许已处于区间震荡的格局。

原油价格继续下跌,触发卢布汇率的崩盘,看起来俄罗斯经济将大幅度收缩,出现债务违约的可能性在显著增加,对风险活动的担忧影响了近期全球金融市场的走向,美元汇率走强,股票市场下跌。在此背景下,AH股溢价继续扩大到20%以上的水平。我们认为虽然A股的盈利预期继续提升,流动性的缓解也比较明显,但市场对利好因素可能存在一定程度的透支,并需要时间因素来进行消化。

一、经济动能依然较弱,但经济前景不悲观

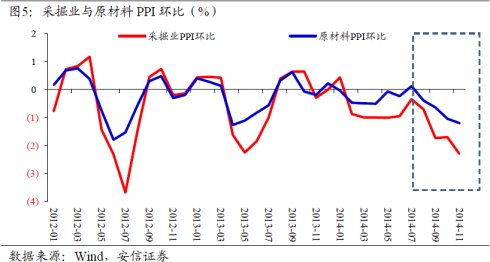

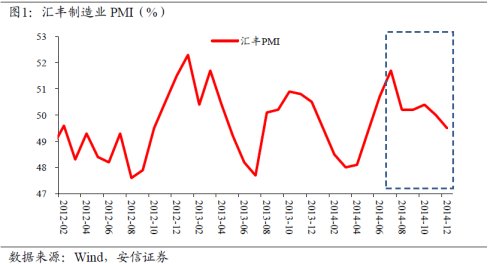

12月汇丰制造业PMI初值49.5%,较11月回落0.5个百分点(图1)。产出指数低位稳定,并有小幅的回升;新订单指数回落幅度较大,是总指数回落的主要拖累。

12月上中旬,国际原油价格继续下跌,跌幅与此前两个月相当,并进一步驱动国内能化链条上产品价格不同程度回落。价格的下跌,通过存货减值和去存货等渠道,对过去几个月能化链条上产品的生产构成负面影响。

全球经济增长也仍然偏弱,并对中国出口构成拖累。11月出口增速、出口交货值增速都出现下行。原油价格的持续下跌,触发了卢布汇率的崩盘,大大增加了部分产油国经济和金融动荡的风险,并进一步传导到其他新兴国家,这也对短期全球经济增长和中国外需蒙上一些阴影。

短期经济动能无疑仍然弱势,但我们对明年上半年经济的前景不悲观。

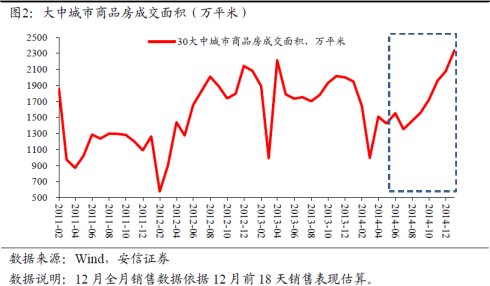

商品房成交的回升显示出可持续性,这对明年上半年房地产开发投资构成支持。12月迄今,大中城市商品房销售环比进一步大幅改善,同比回升至20%附近水平(图2)。新建住宅价格指数也连续第三个月环比收窄,特别地,一线城市二手房价格止跌回升(图3)。

财政支出占名义GDP的比例在25%附近。下半年财政支出增速大幅度滑落,无疑是过去几个月经济动能转弱的重要驱动因素。10、11月财政支出甚至滑落到0附近,明显低于5、6月20%以上的增速(图4)。随着新预算的实施,明年上半年,财政支出大概率将回升,并可能重新成为支持短期经济增长的力量。

9月以来货币政策宽松步伐加快,并正在对实体经济融资活动发挥积极的影响。融资成本开始走低。例如,基础贷款利率(LPR)降息以后回落了24BP;加权贷款利率9月较8月回落12BP,10、11月可能仍在下行通道中。融资量尽管仍未全面恢复,但11月银行表内信贷投放开始显著回升。偏积极的货币政策,对商品房销售的恢复、对实体经济固定资产投资以及存货活动的恢复,起到重要的支撑。

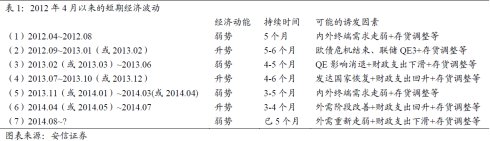

回顾2012年4月以来的经济表现,可以看到,一系列国内外冲击因素,例如欧债危机、联储货币宽松、中国政府稳增长意愿、财政支出波动等,诱发了短期经济的脉冲式波动。经验数据显示,经济的脉冲式上升或下降过程,平均持续时间为3-6个月(表1)。从中采PMI、汇丰PMI、工业增加值等数据看,此轮经济动能的走弱可能自7-8月间某个时候开始,迄今已持续近5个月的时间。这是否意味着这一轮经济脉冲回落的过程趋于结束,值得留意。

二、能化品继续下跌,CPI维持低位

原油价格继续暴跌,驱动相关能源和化工产品价格大幅下行。受此拖累,12月采掘和原材料产品价格环比可能很难回升甚至进一步恶化,能化企业短期面临存货减值和存货调整压力。

能化产品之外,其他采掘和原材料价格涨跌互现。例如螺纹钢价格延续11月中旬以来下行势头;板材价格则更加积极一些。有色金属价格12月跌幅较大。水泥价格近期也有轻微的走弱,这多大程度上受到季节性因素影响,需要留意。动力煤价格继续温和回升。

CPI方面,8月以来经济增长动能的重新转弱与国际原油价格的暴跌,共同驱动其同比走低,11月同比更是低至1.4%。

12月高频数据显示,蔬菜价格环比涨幅较大,猪肉价格跌幅放缓。食品价格或对12月CPI形成一些向上的推动。但考虑到经济动能和原油价格依然弱势,短期内CPI同比料仍将低位运行。

三、债券市场货币市场风浪袭击,人民币即期汇率贬值

11月中旬以来,受打新、股票市场分流、地方政府存量债务甄别,特别是银行信贷投放增长等因素影响,银行间流动性总体并不宽松,长短期债券收益率开始触底,并有不小幅度的反弹。

在此背景下,12月8日晚间,中证登发布关于交易所债券回购资格调整的新规。尽管新规暂时不针对存量债券,但由于政策调整力度大,事先沟通不充分,仍然对交易所低评级信用债市场带来了巨大的冲击,并迅速波及到银行间信用债,波及到高等级信用债。

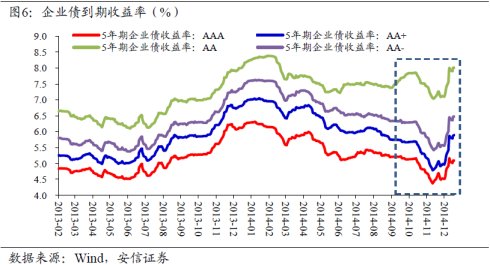

通知发布后,5年期AA+、AA、AA-企业债收益率上行45BP附近,AAA企业债上行20BP附近。整个12月中旬,由于银行间资金面持续偏紧,5年期信用债收益率始终维持在高位(图6)。长端利率债受到的冲击则不大。

进入12月下半月,受新一轮打新、季节性资金需求旺盛、9月MLF即将到期等一系列因素影响,银行间短端利率飙升。12月17日,银行间隔夜债券回购利率上行37BP至3.13%。18日进一步上行43BP至3.64%,为今年2月以来的最高水平(图7)。其他期限回购利率全面上扬。短端债券收益率也大幅上行,国开债收益率曲线甚至出现了倒挂。

由于短端利率的大幅攀升,大概率已经明显地突破了央行设定的短端利率走廊。12月17日,央行启动SLO,并续做部分MLF。18日,央行进一步提供SLO,并续做部分MLF。作为货币市场的“熔断”机制,SLO不受公开市场操作日(周二、周四)限制,实际运用过程中,能够连续大规模投放,直至有效平抑短端资金紧张。

随着金融体系对实体经济信贷供应的恢复,9月以来银行间债券收益率的下行过程可能告一段落。银行信贷投放增长、存贷比调整、同业缴存以及其他监管政策的调整,与中央银行货币宽松之间的博弈和交替,主导未来银行间的利率走向。我们倾向于认为,在经济全面恢复的证据得到确认之前,债券收益率或处于区间震荡的格局。

地方存量债务甄别和交易所质押资格调整等政策冲击,使得信用债收益率处于较高水平。随着银行间资金面回复平稳、政策冲击消退,信用债收益率中枢料将下行。此外,这些新政策的落实,正在带来信用债各品种之间收益率的分化。

今年人民币汇率呈现出明显的双向波动特征(图8)。

在3月份电话会议《人民币汇率向何处去》中,我们分析认为,2月开始的人民币汇率的快速贬值,可能主要来源于央行的主动干预。待经济企稳、央行干预退出,人民币汇率将企稳并重拾升势,预计这也许出现在2季度末。

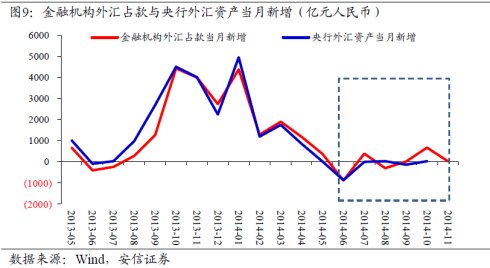

事实上人民币汇率在5月底企稳,6月初即转入升值通道,比我们预期的略早一些。7-10月,在美元强势、新兴汇率指数持续下跌的背景下,人民币相对美元升值,表现相当坚挺。期间人民币的升值压力,可能主要来源于央行干预的退出,这在7-10月央行外汇资产的连续零增长上能够得到验证(图9)。

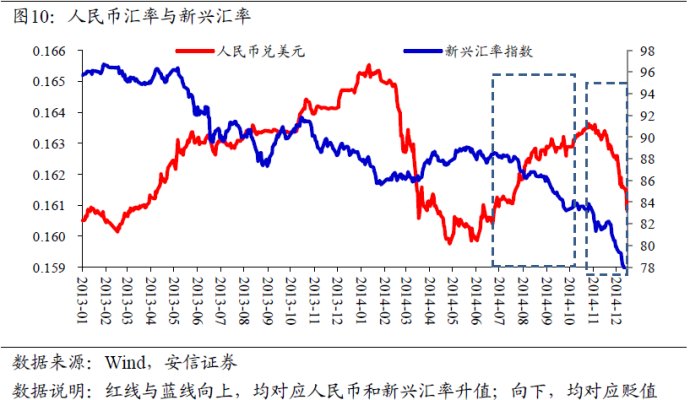

进入11月,人民币相对美元终于开始走弱,与其他新兴国家的汇率走势同步起来(图10)。期间,11月21日晚人民银行宣布降息、11月底以来新兴国家普遍的资本大量外流,则加剧了人民币汇率的贬值压力。短期内,人民币汇率贬值的趋势可能持续。

7月原油下跌以来,俄罗斯面临的形势最为严峻,卢布大幅度贬值、股市持续下跌(图11)。11月27日欧佩克部长级会议决定,维持原油产量不变,随后欧佩克又下调全球原油需求,在此背景下,卢布加速贬值、股市加速下跌。12月15日,俄罗斯央行紧急宣布加息,一次性提高基准利率(再融资利率)650个基点至17%,捍卫卢布。

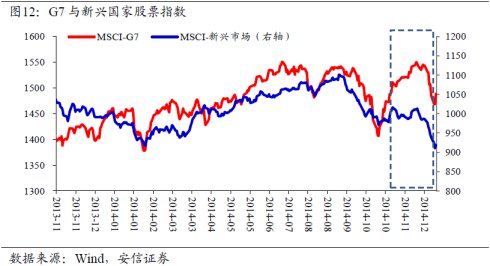

实际上,11月底以来,不仅仅是俄罗斯,新兴市场普遍地面临大规模资本外流。新兴汇率指数大幅下跌(图10),股市开始调整随后大跌(图12),债券收益率也大幅上行(图13)。发达国家金融市场上,风险偏好也阶段性大幅回落,股票市场11月底以后开始调整,12月中旬加速下跌(图12);债券收益率趋势下行。黄金价格11月底以来也有小幅的上涨。

原油下跌,加大了新兴国家特别是部分产油国经济和金融动荡的风险,这给短期全球经济增长带来不确定性。

美国11月的工业产出环比增长、12月的消费者信心指数初值、近几周的首申人数等,均超出市场预期,经济数据多数表现积极。美联储议息会议基调温和,基本符合市场预期。积极的经济数据和温和的议息会议声明,促使美股止跌企稳。

欧洲方面,12月欧元区制造业PMI小幅回升。市场预计,尽管面临阻力,欧央行或仍能够在1月下旬成功出台欧版量化宽松。12月18日,瑞士央行还宣布降息,进入(超额准备金)负利率时代。

12月9日以来A股指数平台整理,外围市场下跌。AH溢价指数12月18日达到122,为2011年底以来的最高水平。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号